【QAあり】ベースフード、自社ECが売上成長を牽引 営業利益も大幅改善し2Q以降も広告投資を強化して成長を目指す

ミッション

橋本舜氏(以下、橋本):みなさま、本日はお集まりいただきまして誠にありがとうございます。ベースフード株式会社代表取締役CEOの橋本舜です。2026年2月期第1四半期決算についてご報告します。

当社のミッションは「主食をイノベーションし、健康をあたりまえに。」です。「主食にバランスよく栄養素が含まれていれば、だれもが健康でいられる。かんたんで、おいしくて、からだにいい、すべてを叶える未来の主食を創り広める。」を推進していきます。

Executive Summary

第1部として2026年2月期第1四半期の実績についてご説明します。まず、エグゼクティブサマリーとして全体像をご説明します。

売上高は39.4億円となり、前年同期比でプラス7.7パーセントでした。計画どおり自社ECが全体の売上成長を牽引し、通期計画に対する進捗率はおおむね想定どおりに着地しました。

内訳として、自社ECは26.2億円で、前年同期比プラス14.3パーセントとなりました。新商品の販促による新規顧客獲得の増加と、過去最低水準を維持した解約率が相乗効果を発揮し、堅調な売上高の成長を実現しました。

卸は10.0億円で、前年同期比マイナス7.1パーセントとなりました。コンビニチャネルが苦戦し、全体の売上高を押し下げたものの、スーパーマーケットをはじめとする新規チャネルの拡大は着実に進行しており、今後の成長が期待されています。

他社ECは2.4億円で、前年同期比プラス10.2パーセントとなりました。新規カテゴリである「BASE YAKISOBA」シリーズの販売が好調に推移しました。

海外売上高は0.5億円で、前年同期比マイナス3.1パーセントとなりました。認知拡大を目的に、香港での卸展開に注力した結果、チャネル間の単価差により売上高は一時的に減少しました。ただし、販売袋数は前年同期比で増加しており、顧客基盤は着実に拡大しています。

営業利益はマイナス0.7億円となりました。計画どおり第1四半期に広告投資を強化した結果、赤字で着地しましたが、損失額は大幅に改善しました。このため、営業利益率はマイナス2パーセントとなりましたが、前年同期比でプラス9.9ポイントと大幅に改善しました。

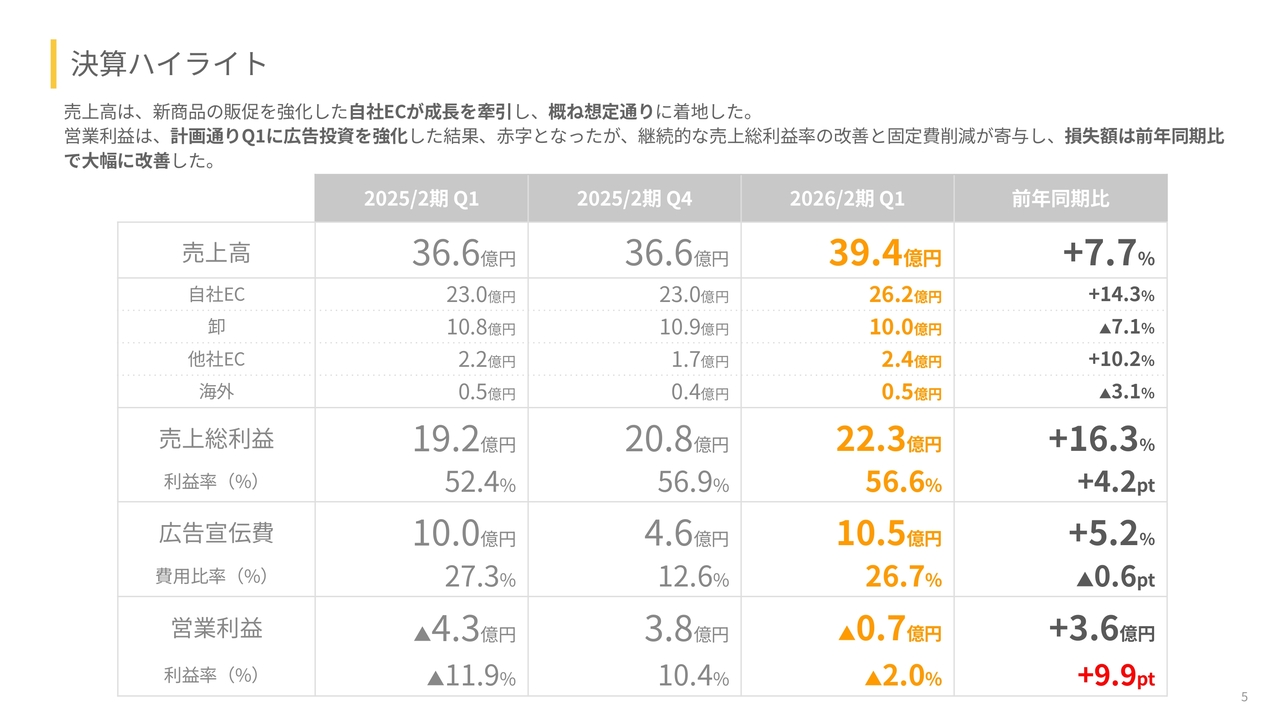

決算ハイライト

決算ハイライトをご説明します。売上高は、新商品の販促を強化した自社ECが成長を牽引し、おおむね想定どおりに着地しました。営業利益は、計画どおり第1四半期に広告投資を強化した結果、赤字となりましたが、継続的な売上総利益率の改善と固定費削減が寄与し、損失額は前年同期比で大幅に改善しています。

売上総利益は2026年2月期第1四半期において22.3億円、売上総利益率は56.6パーセントとなりました。これらは前年同期比でプラス16.3パーセント、プラス4.2ポイントの改善となっています。

広告宣伝費は10.5億円、広告宣伝費比率は26.7パーセントとなりました。前年同期比では、広告宣伝費がプラス5.2パーセントとなった一方、広告宣伝費比率はマイナス0.6ポイントとなっています。

営業利益はマイナス0.7億円、営業利益率はマイナス2パーセントとなりました。前年同期比ではプラス3.6億円、プラス9.9ポイントの大幅改善となっています。

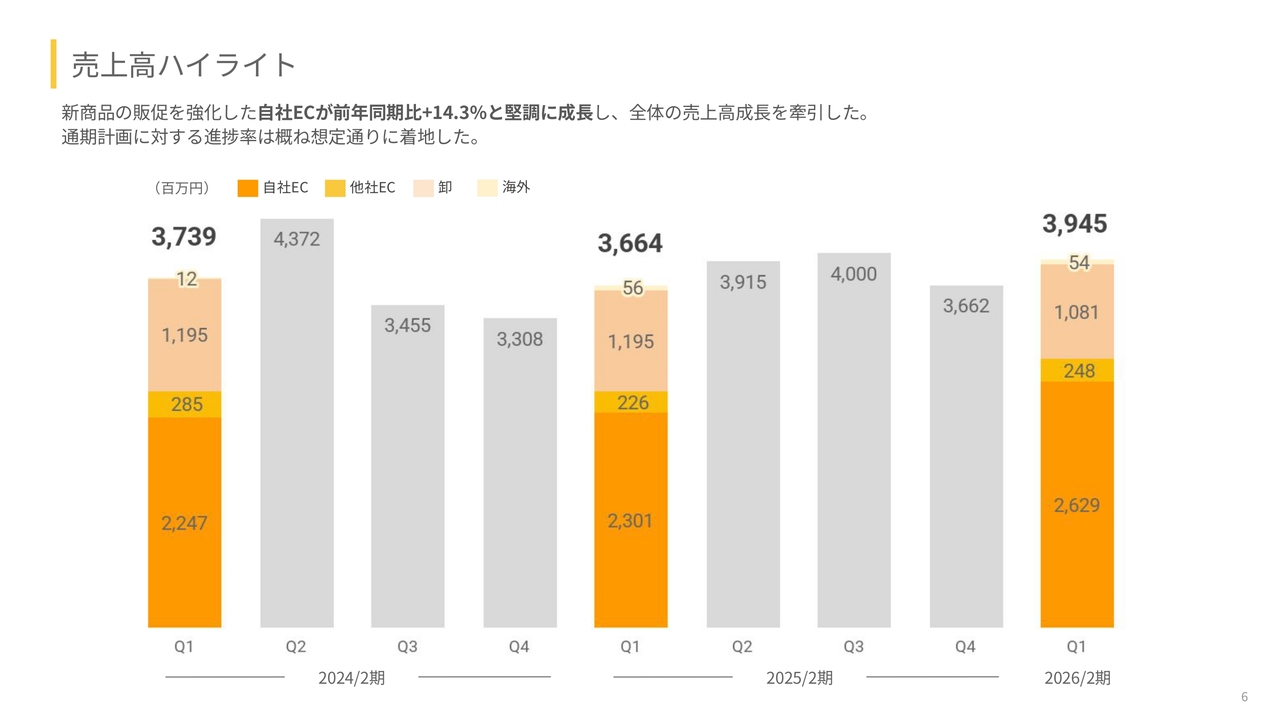

売上高ハイライト

売上高ハイライトについてご説明します。新商品の販促を強化した自社ECが前年同期比プラス14.3パーセントと堅調に成長し、全体の売上高成長を牽引しています。また、通期計画に対する進捗率もおおむね想定どおりに着地しています。

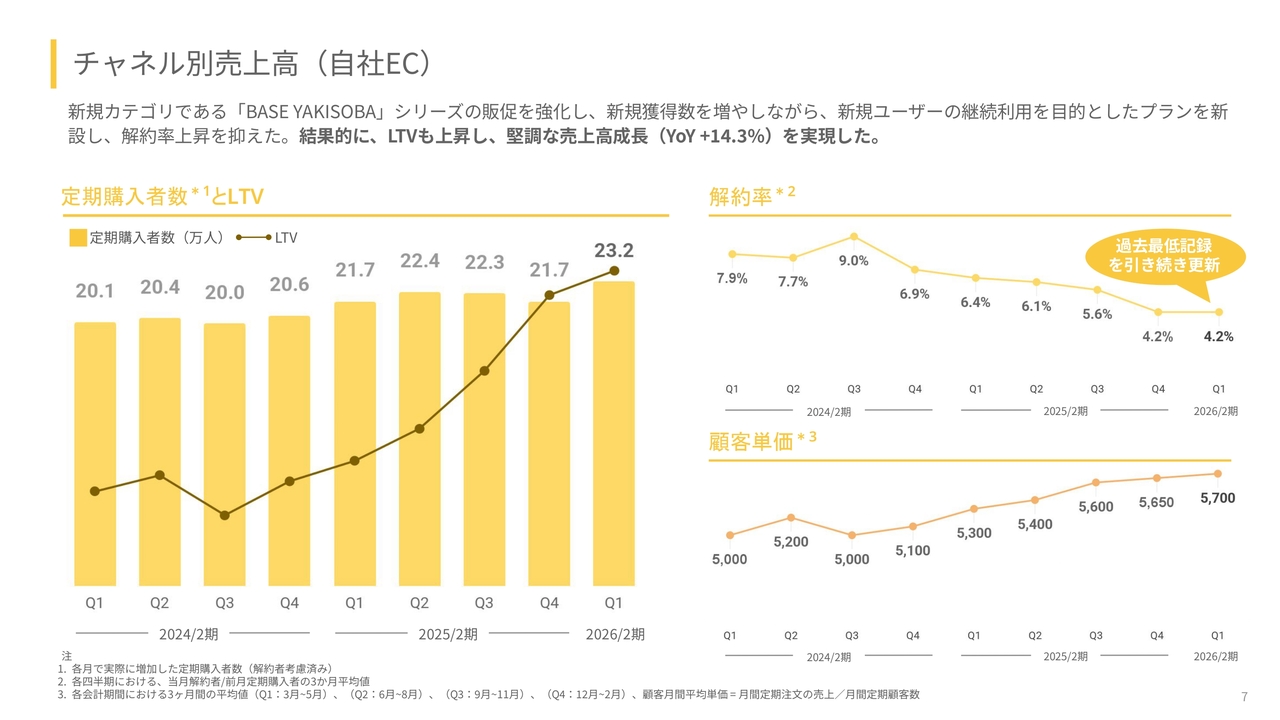

チャネル別売上高(自社EC)

チャネル別売上高のうち、自社ECについてご説明します。新規カテゴリ「BASE YAKISOBA」シリーズの販促を強化するとともに、新規ユーザーの獲得数を増やしながら、継続利用を目的としたプランを新設し、解約率の上昇を抑えました。

結果としてLTVも上昇し、売上高は前年同期比プラス14.3パーセントと堅調な成長を実現しました。定期購入者数は23.2万人に達し、LTVは引き続き上昇しています。解約率についても、スライド右上のグラフのとおり、過去最低を更新し続けています。また、顧客単価も引き続き上昇しており、クオリティが継続的に改善していると考えています。

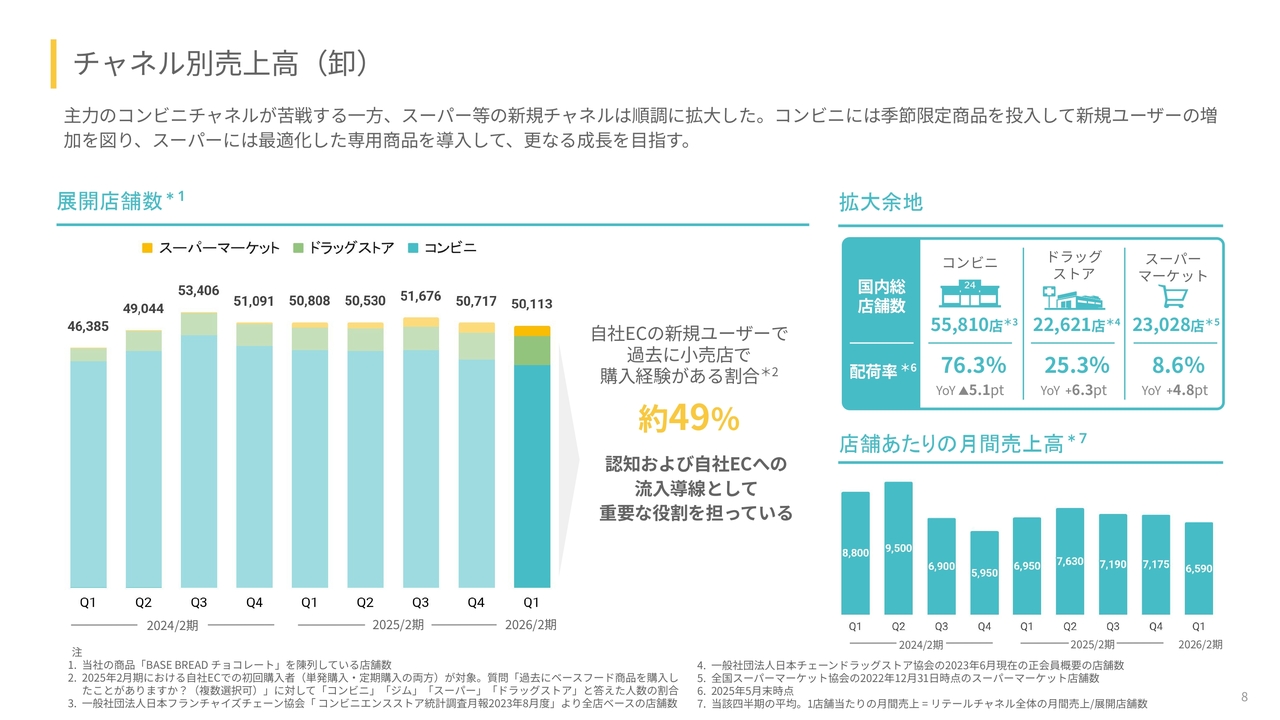

チャネル別売上高(卸)

チャネル別売上高のうち、卸についてご説明します。主力のコンビニチャネルが苦戦する一方で、スーパーなどの新規チャネルは順調に拡大しました。コンビニエンスストアには季節限定商品を投入して新規ユーザーの増加を図り、スーパーには最適化した専用商品を導入して、さらなる成長を目指して進めていきます。

展開店舗数は5万113店舗で、微減となっています。ただし、自社ECの新規ユーザーのうち、過去に小売店で購入経験がある割合は約49パーセントとなっており、認知および自社ECへの流入導線として重要な戦略的役割を担っています。

拡大余地についてです。コンビニエンスストアは日本国内に5万5,810店舗ありますが、配荷率は76.3パーセント、前年同期比でマイナス5.1ポイントとなっています。一方、ドラッグストアは2万2,621店舗中25.3パーセントの配荷率で、前年同期比プラス6.3ポイントとなっています。また、スーパーは2万3,028店舗中8.6パーセントの配荷率で、前年同期比プラス4.8ポイントとなっています。

店舗あたりの月間売上高はやや減少傾向にあります。全体として、コンビニ大手3社に一気に導入していただいた際には大きなモメンタムが生まれましたが、その後は自然と緩やかに減少していく局面にあります。この状況で重要なことは、広告や販促キャンペーン、さらには新商品投入などの施策を進めることで減少を遅らせ、また新たなピークを作っていくことです。こうした取り組みを一定の時間をかけて計画・実行し、しっかりとした成果を出していきたいと考えています。

一方、ドラッグストアやスーパーについては、まだ導入の余地があると考えています。また、コンビニエンスストア、ドラッグストア、スーパーではユーザーの属性が異なるため、それぞれに最適化された商品を展開することで、店舗あたりの月間売上高を改善する余地はあると考えています。

海外事業売上高

海外事業の売上高についてご説明します。当面はリソースをアジア圏に集中する方針を明確にしました。アメリカやシンガポールでの事業はいったん中止し、シナジーのあるアジア圏、特に東アジアでの販売を強化しています。韓国でも事業を開始した他、香港では現地「セブン‐イレブン」での導入店舗数が約300店舗に拡大し、順調に推移しています。

四半期ごとの販売袋数は、17.3万袋と大きく伸びています。

顧客のプロファイルとしては、働き盛りの年代層を中心に人気があり、30代と40代の方が多いです。男女比はほぼ半々で、男性がやや多い傾向にあり、日本のプロファイルに近いと考えています。また、購入意欲が高くユーザー数も多い層をターゲットにできており、「BASE FOOD」と親和性が高い層にフィットしていると考えています。

香港に関しては拡大フェーズにあります。現地のコンビニエンスストアで圧倒的シェアを持つ「セブン‐イレブン」での導入店舗数は300店舗に拡大しました。また、アジア圏へのリソース集中により、自社ECサイトのUX改善を中心とするシステム開発を強化しています。これにより顧客体験を向上させ、定期購入者の増加を目指しています。

中国については準備フェーズにあります。前回の決算発表でもご説明しましたが、現地の大手食品企業とレベニューシェア方式での製造・販売の業務提携に関する基本合意書を締結済みです。このプロジェクトは今期中の販売開始を目指しています。

台湾は検証フェーズにあり、自社ECサイトのシステム開発を強化しています。また、運用基盤を強化し、獲得効率の検証を進めています。

韓国も検証フェーズにあります。2025年3月から他社ECでの販売を開始し、初期テストは順調に完了しました。7月から新たに自社ECを開設し、本格的な検証を進めています。

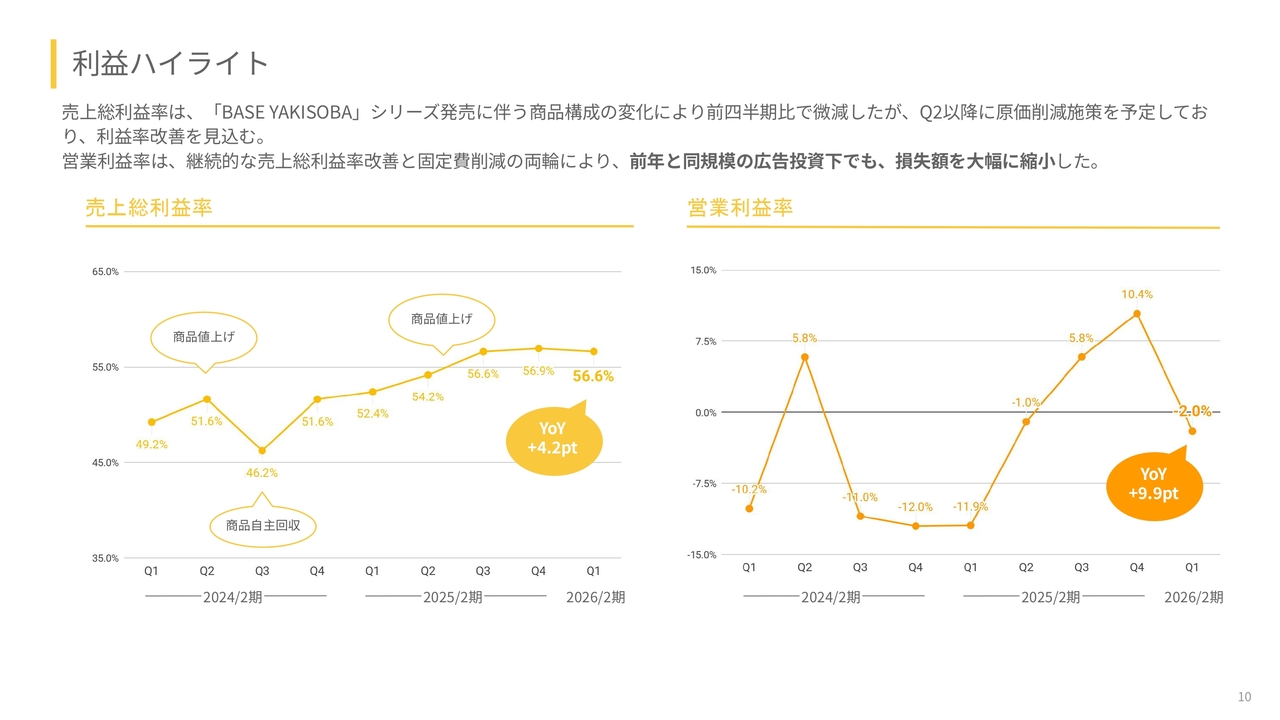

利益ハイライト

利益のハイライトについてご説明します。売上総利益率は56.6パーセントで、前年同期比でプラス4.2ポイントとなりました。「BASE YAKISOBA」シリーズ発売に伴う商品構成の変化により前四半期比で微減しましたが、第2四半期以降に原価削減施策を予定しており、利益率の改善を見込んでいます。

営業利益率はマイナス2.0パーセントで、前年同期比プラス9.9ポイントと大幅に改善しています。引き続き売上総利益率の改善と固定費削減を進めた結果、前年同期と同規模の広告投資の下でも損失額を大幅に縮小しています。

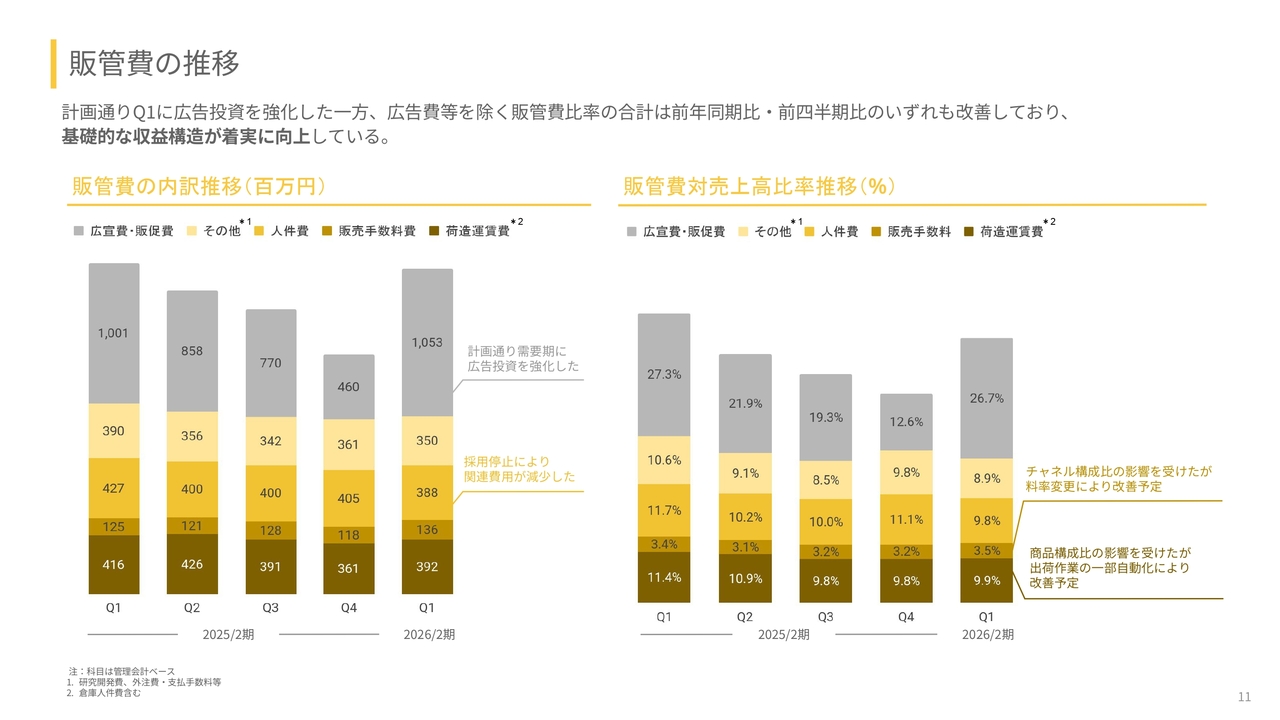

販管費の推移

販管費の推移についてです。計画どおり第1四半期に広告投資を強化した一方で、広告費等を除く販管費比率の合計は前年同期比・前四半期比のいずれも改善しており、基礎的な収益構造が着実に改善しています。

まず、販管費の内訳推移についてご説明します。スライド左下のグラフをご覧ください。計画どおり需要期に広告投資を強化した結果、広告宣伝費や販売促進費は前年同期と比べて増加しているものの、ほぼ同水準を維持していると考えています。

人件費については採用停止を進めた結果、これに伴う関連費用が減少しています。具体的には、上場前後にタレントを多数採用してきましたが、現在はすでに必要なタレントは採用済みだと認識しています。

また、昨今のAIの急速な発展を受けて、将来的に1人あたりの生産性が大幅に上昇すると見込み、採用を停止しています。ただし、特別に優秀な方に関しては採用する方針であり、柔軟な対応をしていきたいと考えています。また、基本的に人件費率は今後も改善傾向にあると予想しています。

次に、販管費対売上高比率の推移についてご説明します。販売手数料については、自社ECのチャネル構成比が増加した結果、決済手数料が発生し、やや増加しました。ただし、決済手数料の変更を予定しており、これによる改善を見込んでいます。

また、荷造運賃費について、「BASE YAKISOBA」は「BASE BREAD」と比べると、出荷作業の効率がやや悪い状況です。ただし、対応策を講じる他、ファンダメンタルとして出荷作業をさらなる自動化により効率化し、出荷作業費を削減する方向性が確立されつつあります。これにより、今後の改善が見込まれます。

新商品及び商品リニューアルの実績

新商品および商品リニューアルの実績についてご説明します。まず、新商品については2種類を販売しました。「BASE BREAD」シリーズでは、「ミニ食パン・オレンジ」を新発売しました。こちらは非常においしく、「BASE BREAD」シリーズの中で最もユーザー評価が高い商品となっています。夏のパン需要はやや減少する傾向がありますが、爽やかで食べやすい商品だと考えています。

次に、「BASE YAKISOBA」シリーズの「塩焼きそば」についてご説明します。「BASE YAKISOBA 塩焼きそば」を新発売したことで、「BASE YAKISOBA」シリーズ全体の全社売上高に占める割合は、1桁前半台から約10パーセントへと成長しました。計画比でも上振れて推移しており、今後はマス広告やタレント採用を通じて商品の認知拡大を目指します。

「BASE YAKISOBA」はリニューアルによりさらにおいしくなり、中でも「塩焼きそば」味は、一般的な塩焼きそばと比べても遜色のないおいしさです。苦みや雑味がなく、パンチや満足感も兼ね備えたおいしさを実現しています。

健康に良いものが、そうではないものと比較しても同等以上においしいという世界を目指して取り組み、その成果が「BASE YAKISOBA」シリーズの1つの商品に表れています。この商品を広げていくだけでなく、当社の未来を見据えたマーケティング活動を展開していきたいと考えています。

新商品及び商品リニューアルの実績

商品のリニューアル予定についてです。商品バリエーションの拡充も重要ですが、最も大切なことは商品の基盤を向上させることだと当社では考えています。

例えば、パンの生地が良ければ新商品もおいしくなり、すべての商品がおいしくなるため、当社ではパンや麺であっても、小麦ベースの栄養バランスが良い原材料の組成に変更していきます。その生地を改善することで、全体のクオリティ向上を目指しています。また、当社が重視しているのは、コストを抑えながらおいしさを向上させることであり、この実現のためにテクノロジーを活用しています。

当社の中で「BASE BREAD チョコレート」は最も売れている商品であり、「BASE BREAD」の「ミルク」や「メープル」「シナモン」も当社の売上の柱となっています。この柱となる商品のおいしさを改善しました。

まず、「おいしさ評価」についてですが、チョコレートに関しては10点中0.4点増加しています。10点満点は世の中には存在しないレベルであり、達成が非常に困難な高さを示しています。そのため、1点の増加は劇的においしくなるレベルといえます。0.4点の増加も、かなり大きな改善幅だとご理解いただければと思います。

また、購入意向に関してお客さまにお聞きしたところ、従来よりも7ポイント、つまり7パーセント程度改善しています。そのため、当社の基盤的な実力向上につながることを期待しています。例えば、小売店さまでの導入においてもプラスに働くと考えています。

なお、今回のリニューアルは原価削減も同時に実現しているため、売上総利益率も着実に改善する予定です。

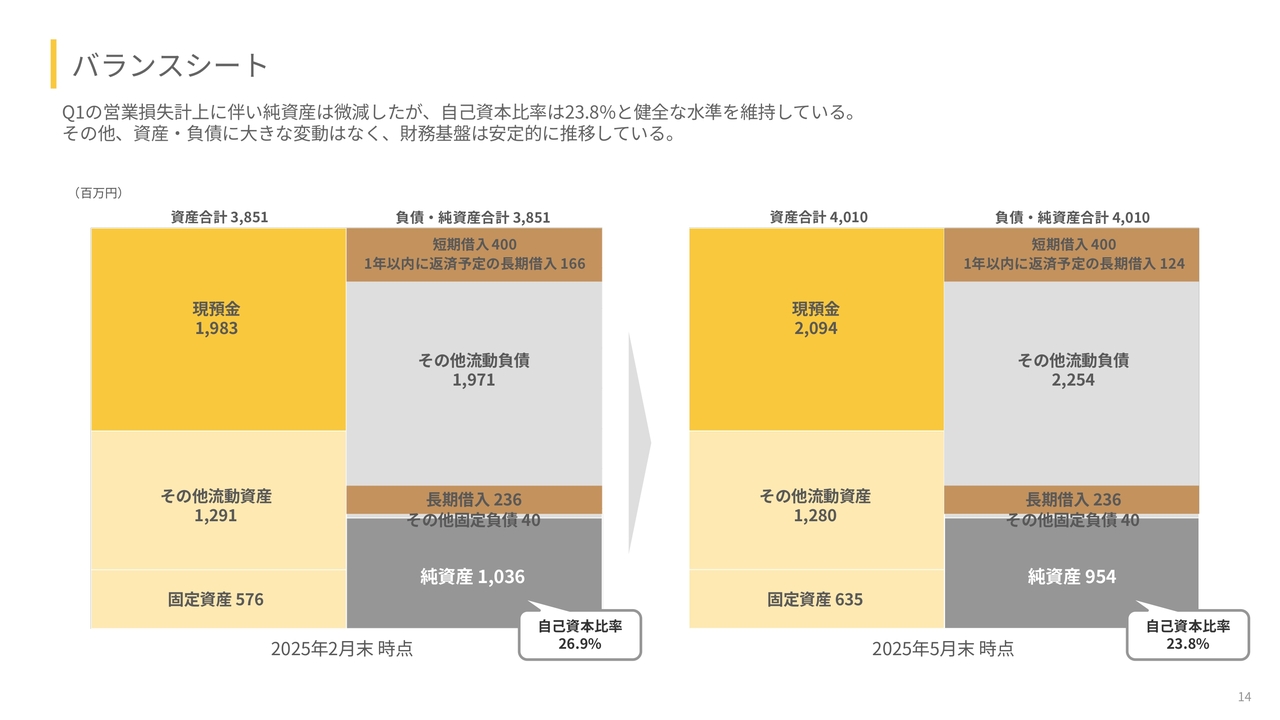

バランスシート

バランスシートについてご説明します。第1四半期の営業損失計上に伴い純資産は微減していますが、自己資本比率は23.8パーセントと健全な水準を維持しています。また、資産・負債に大きな変動はなく、財務基盤は安定的に推移しています。

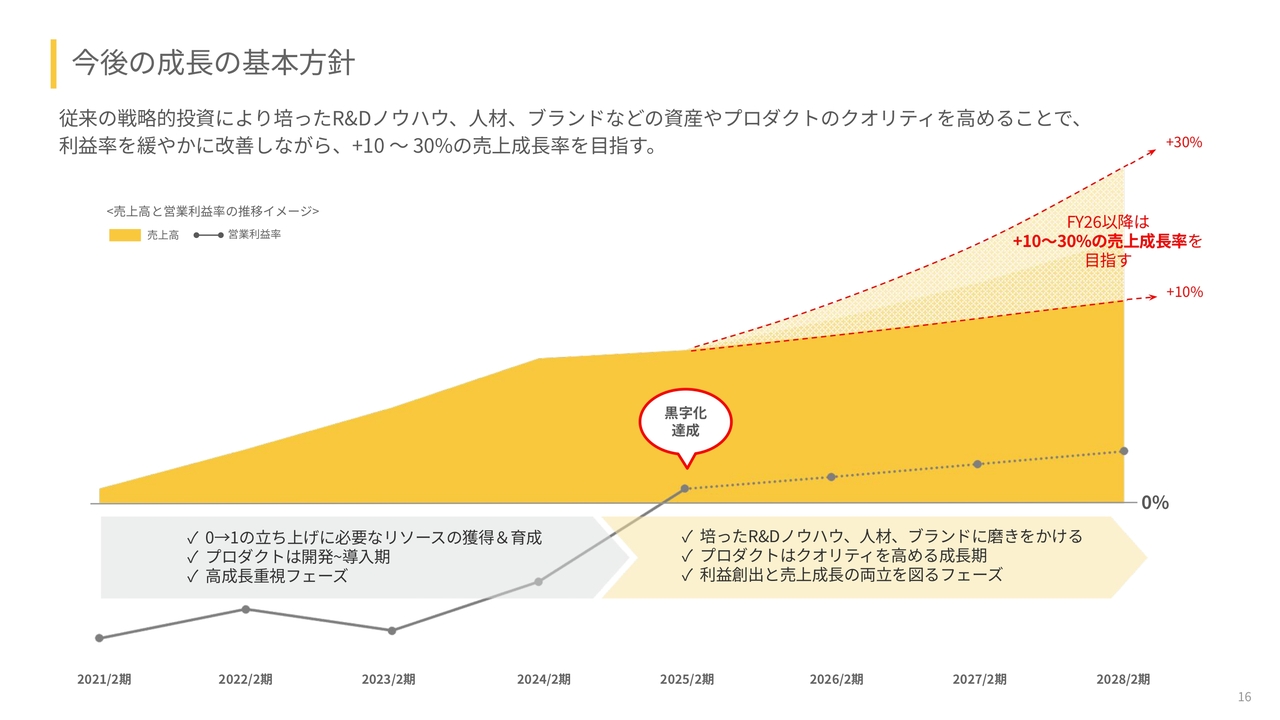

今後の成⻑の基本方針

第2部として2026年2月期の業績見通しについてご説明します。まず、繰り返しになりますが、中期的な今後の成長の基本方針についてあらためてご説明します。

従来の戦略的投資によって培ったR&Dノウハウ、人材、ブランドなどの資産やプロダクトのクオリティを高めることで、利益率を緩やかに改善しつつ、売上成長率をプラス10パーセントから30パーセントに向上させることを目指します。

これを「クオリティ・グロース」と呼ぶこともあります。営業利益が赤字で急成長していた時期もありましたが、前期に黒字化を達成しました。今後は、黒字を維持しながら利益率の改善を進めるとともに、売上成長率をプラス10パーセントから30パーセントに引き上げ、指数関数的な成長を続けることを目標としています。

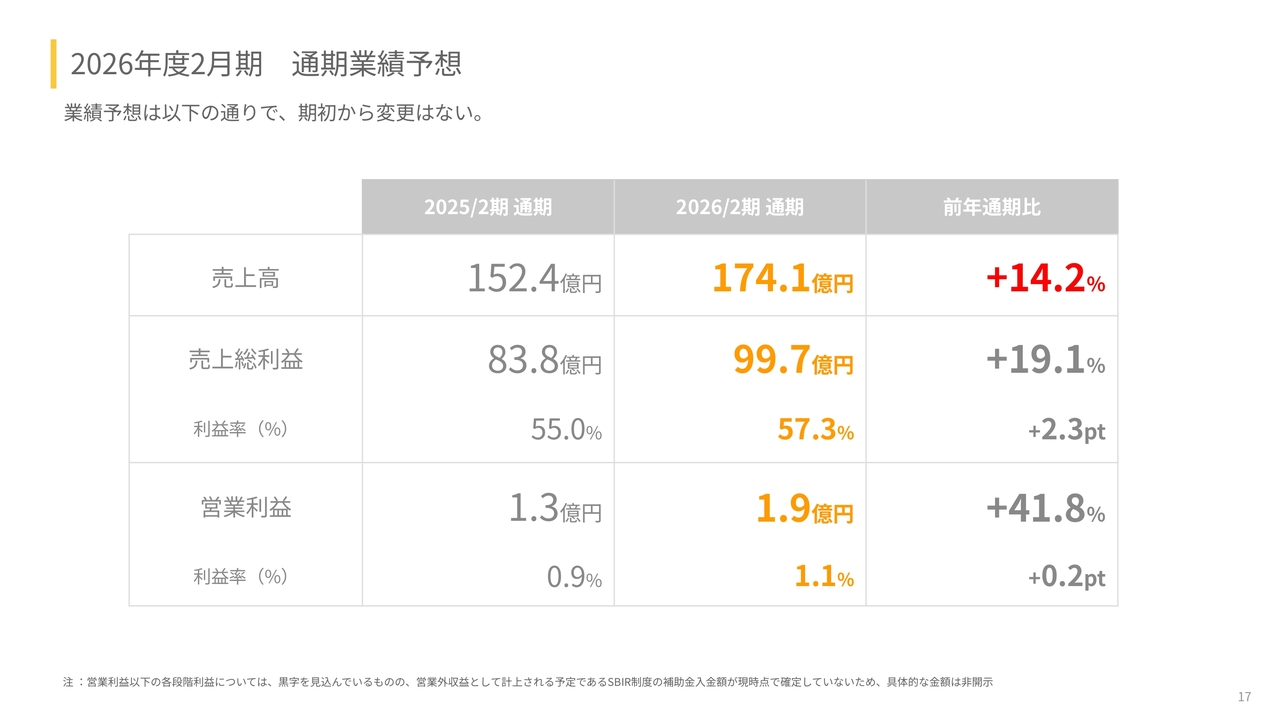

2026年度2月期 通期業績予想

今期はその初年度にあたります。業績予想はスライドに示しているとおりで、期初からの変更はありません。売上高は前年通期比プラス14.2パーセントの174.1億円、売上総利益は前年通期比プラス19.1パーセントの99.7億円、売上総利益率は57.3パーセントで前年通期比プラス2.3ポイントです。営業利益は前年通期比プラス41.8パーセントの1.9億円、営業利益率は1.1パーセントで前年通期比プラス0.2ポイントとなっています。

2026年度2月期 業績見通し

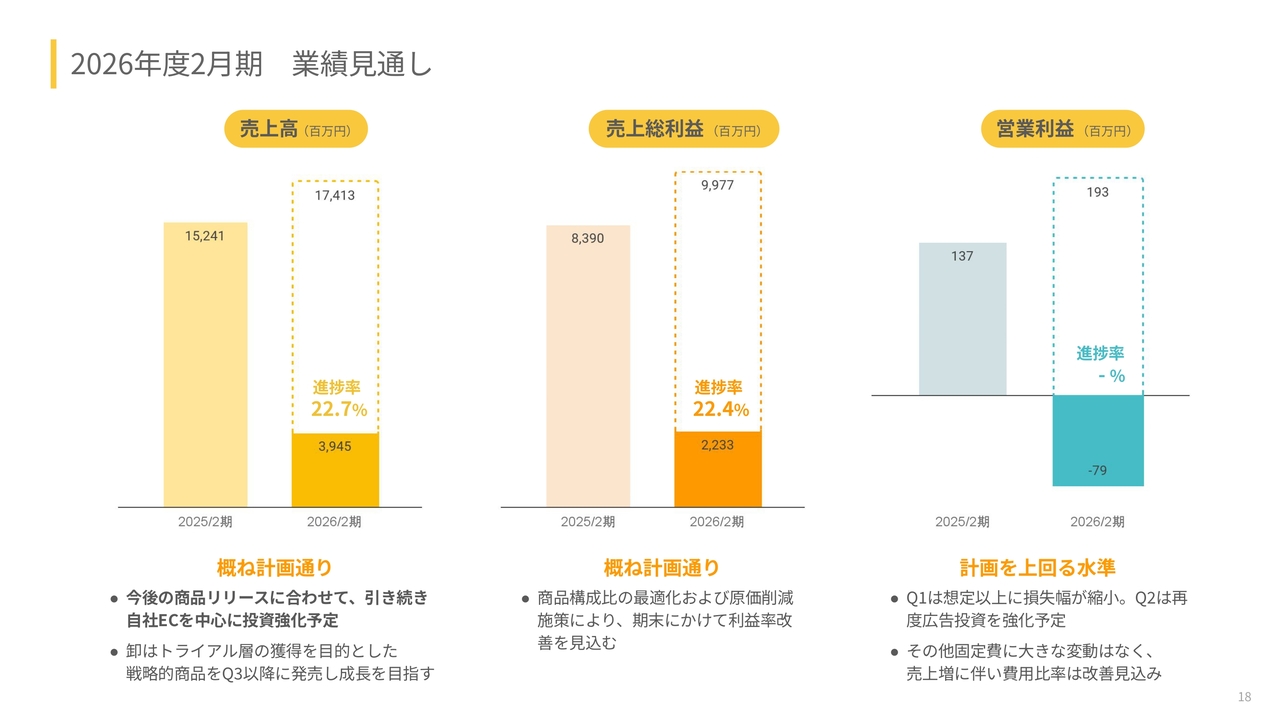

業績見通しについてです。売上高の第1四半期進捗率は22.7パーセントで、おおむね計画どおりとなっています。今後の商品リリースに合わせて、引き続き自社ECを中心に投資を強化する予定です。また、卸については、トライアル層の獲得を目的とした戦略的商品を第3四半期以降に発売し、成長を目指します。この戦略的商品は、先ほどチャネル別売上高における卸の説明で触れた内容と同様です。

売上総利益率の進捗率は22.4パーセントで、こちらもおおむね計画どおりです。商品構成比の調整や継続的な原価削減施策により、期末に向けて利益率の改善を見込んでいます。

営業利益については、第1四半期はマイナスとなりました。しかし、例年どおり第1四半期に広告投資を強化する流れの中でも赤字幅は想定以上に小さく、計画を上回る水準です。このため、第2四半期に広告投資を再度強化する予定であり、第3四半期、第4四半期についても前年と比較して強化が可能だと考えています。

その他の固定費には大きな変動はないため、先ほど述べたとおり順調に改善しています。また、売上高の増加に伴い、費用比率も改善する見込みです。

売上高の四半期推移イメージ

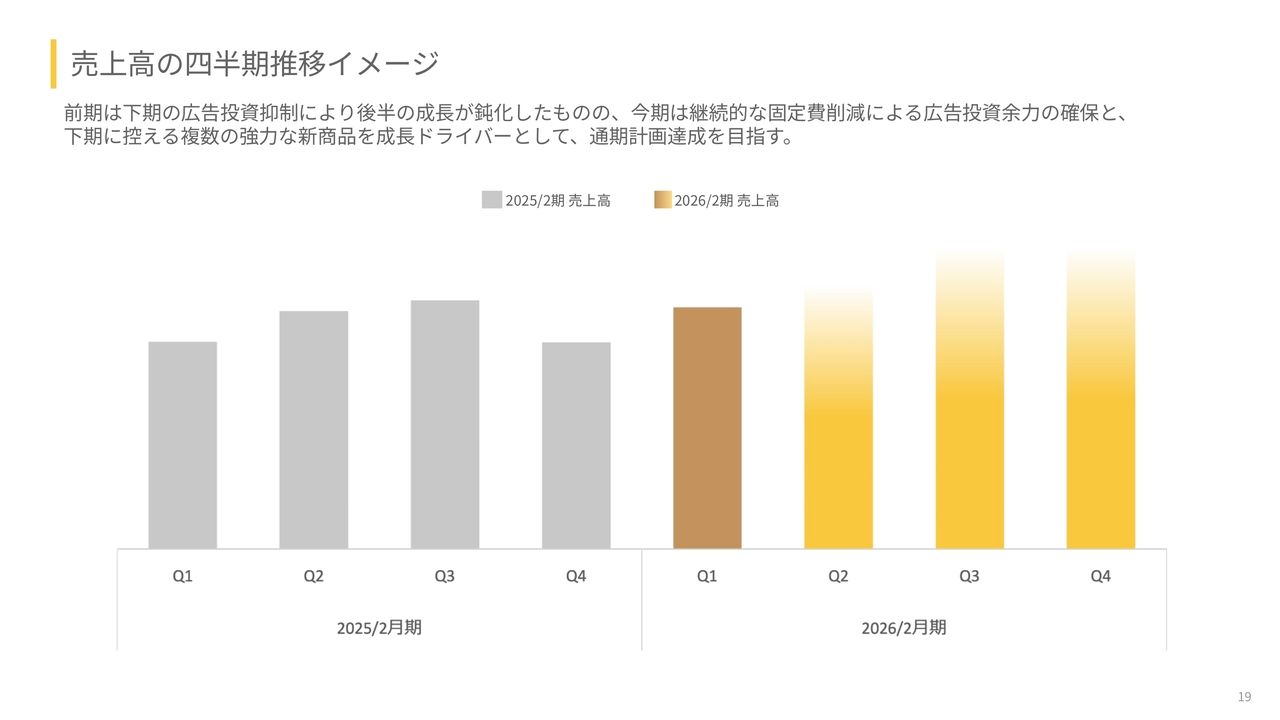

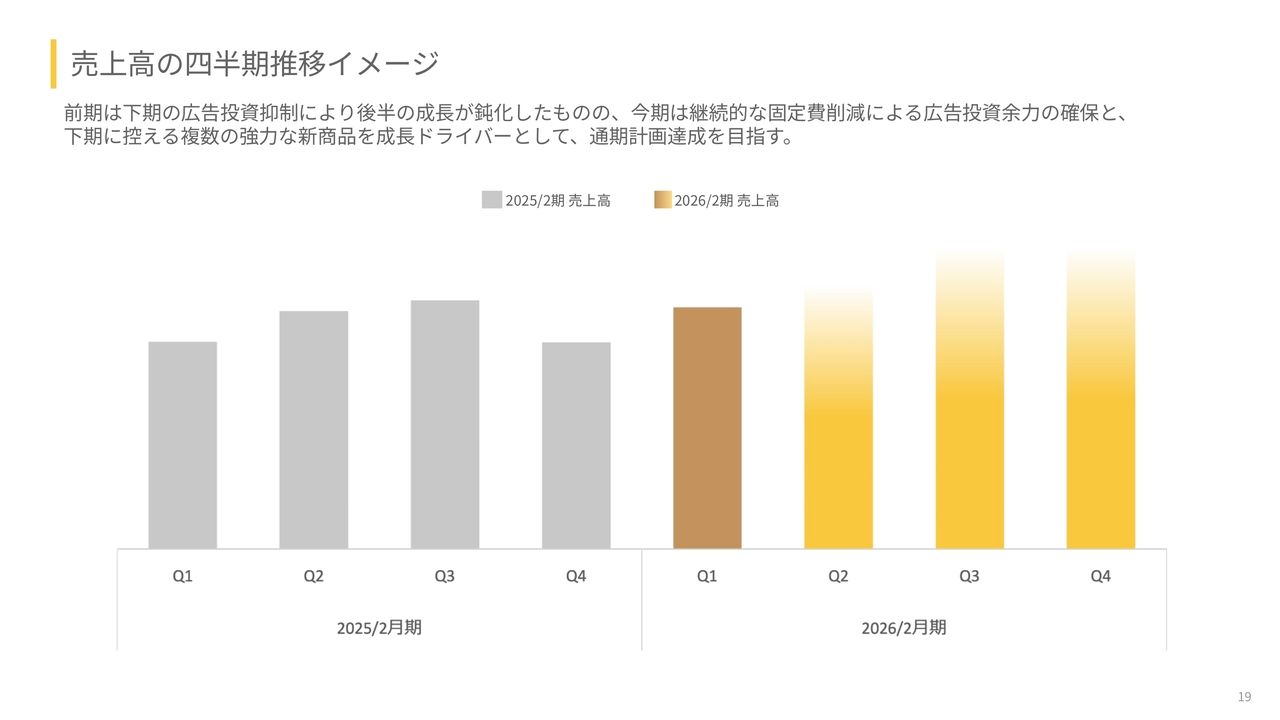

当社の特殊性によりわかりにくい部分について補足説明します。2026年2月期の売上高予想として前年通期比プラス14パーセントを計画していますが、第1四半期は前年同期比プラス7パーセントでした。そのため、業績予想は大丈夫なのかというご心配があるかと思いますので、ご説明します。

前期は、下期の広告投資を抑制したことで後半の成長が鈍化しました。しかし今期は、前期から継続的に実施している固定費削減により、広告投資の余力を確保しています。そのため、下期に控えている複数の強力な新商品を成長ドライバーとして、しっかりとマーケティング予算を投入することが可能です。これにより通期計画の達成を見込んでおり、現状計画どおりに進捗しています。

営業利益の四半期推移イメージ

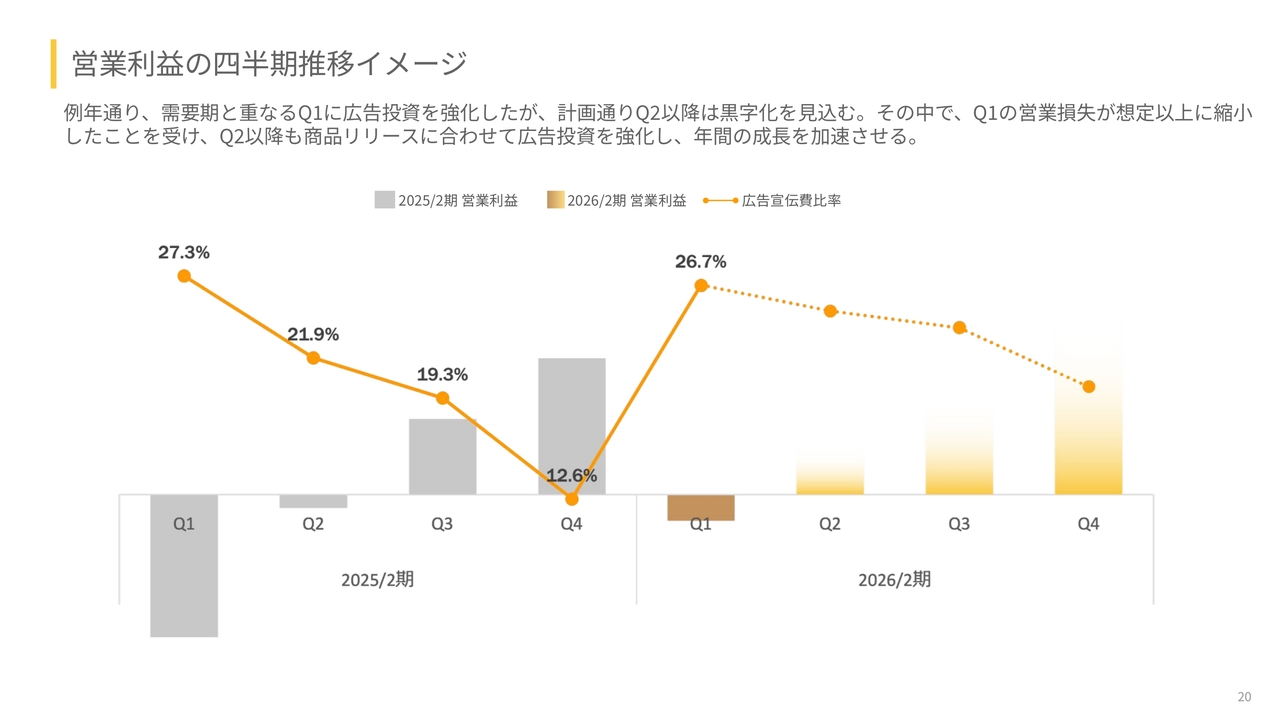

営業利益についてです。第1四半期は赤字でしたが、通期では黒字を計画しています。例年どおり第1四半期は赤字となり、そこから黒字化する流れですが、今期は第1四半期の赤字幅が特に小さかった点が特徴です。こちらについても説明します。

例年どおり需要期と重なる第1四半期に広告投資を強化しましたが、計画どおり第2四半期以降は黒字化を見込んでいます。その中で、第1四半期の営業損失が想定以上に縮小したことを受け、第2四半期以降も商品リリースに合わせて広告投資をさらに強化し、年間の成長を加速させていきます。

以降のスライドは毎回同じですので省略し、説明を終了します。ありがとうございます。

質疑応答:「BASE YAKISOBA」導入の課題と成長戦略について

司会者:「『BASE YAKISOBA』の販売に注力されていると見受けられますが、特にコンビニエンスストアなどの一部小売店では『BASE BREAD』ほど見かける機会が多くない印象です。『BASE BREAD』と比較して、導入における課題などはあるのでしょうか?」というご質問です。

橋本:「BASE YAKISOBA」に関しては、当社の想定や計画に対して順調に進んでいると考えています。コンビニエンスストアをはじめとする小売店に商品を置いていただくことは難しいものの、定番品ではなく期間限定品であれば採用されやすいと考えており、その結果、定番品ではないため取り扱いがなくなる店舗が出ることは想定していました。

一方で、スタートダッシュを切ることができれば、自社ECサイトや「Amazon」などのECプラットフォームでの販売につなげることができます。これにより、順調に成長させていくことができると考えています。

オンライン上には多くのお客さまが存在するだけでなく、まだお客さまではないものの、「知っている」方や「食べたい」方が積み重なっていきます。そうした方々に行動していただくことで、小売店でもしっかり売れるようになり、定番化が可能となります。「BASE BREAD」でそれを実現できたように、「BASE YAKISOBA」についても焦らず、同じような成長の推移をたどれればと考えています。

質疑応答:解約率とLTVの動向および対策について

司会者:「新規獲得を強化した第1四半期において過去最低水準の解約率を維持していますが、今後もこのKPIは改善し続ける想定でしょうか? 見通しについて、お話しできる範囲で教えてください」というご質問です。

橋本:解約率やLTVについては、実力として上がっている部分もありますが、集客の増減で変動します。例えば、一気にお客さまを獲得した場合には解約率が上がる傾向があります。お客さまが多く集まること自体は良いことですが、それが解約率の悪化につながることもあります。

計算上このようなことが起こり得ますので、ご質問のとおり、第1四半期で新規獲得を強化した結果、解約率が上がらなかったことはすばらしい成果だと考えています。本来なら解約率が上がる見込みでしたが、例えば3ヶ月継続するプランなどを導入し、商品とサービスを改善し続けたことによって、解約率の低下がしっかりと相殺されたのだと思います。逆に、新規獲得を強化しなければ、解約率はさらに減少していたと思います。

一方で、私たちの目的は解約率を下げることやLTVを上げること自体ではありません。それを通じて顧客数を増やすことが目的です。そのため、今後も実力として解約率は徐々に下がり、顧客単価も徐々に上がっていくと思いますが、それ以上に大規模な新規獲得強化を実施した場合、結果としてマイナスになる可能性もあります。とはいえ、「鶏が先か、卵が先か」にも関連するように、顧客数を増やすこととクオリティを高めることを同時に進めていくことが重要だと考えています。

質疑応答:卸の商品バリエーション戦略について

司会者:「新商品数は順調に増えている一方、卸チャネルの店舗あたり月間売上高は横ばいで推移しています。この結果をどのように評価されていますでしょうか? また、コンビニエンスストアの展開店舗数が徐々に減少傾向にありますが、根本的な原因をどのように分析されているのかご説明ください」というご質問です。

橋本:自社ECに関しては、販売商品をすべて取り扱える点が強みにつながると考えています。例えば、定期購買をされているお客さまにとって、商品のバリエーションが多いことは継続利用の動機になり得ます。また、商品バリエーションの多さは、新規の購入者に対しても入口を広げる効果があると思います。

一方で、小売店では他社の商品も多く取り扱っているため、当社の商品を置いていただける棚の場所や面積には限りがあります。そのため、商品バリエーションが増えたからといって、直接的に売上が増加する構造にはなっていないと考えています。

しかしながら、他社も含めて新商品をどんどん投入し、商品を入れ替えることで棚を維持するという構造はあると思います。当社でも、ビジネスモデル上、一定の方向性を大事にしていますが、棚に並ぶ商品のバリエーションが直接増えなくても、商品を入れ替えることで棚が新鮮に保たれ、売上が維持されるという側面があると考えています。

ただ、その点については、売上の急増を促すものではないと捉えています。スーパーやドラッグストアでは今後も成長が期待できますが、コンビニエンスストアで新たな売上を急激に伸ばすためには、戦略的な商品の投入が必要だと考えています。

例えば、「BASE YAKISOBA」のような商品が新たに投入されることや、その他のバリエーションが展開されるケースも想定できます。また、「BASE BREAD」について、当社ではこれまで自社ECで売れるものを開発し、それをコンビニエンスストアやスーパーで販売するという形態を取ってきましたが、現在ではコンビニエンスストアやスーパーでの販売割合が非常に大きくなっていることから、コンビニ向けやスーパー向けに特化した商品を開発することも可能と考えています。

さらに、最も重要だと考えているのは、商品リニューアルを何度も重ね、圧倒的においしいものを作る、あるいは圧倒的に原価が低いものを生み出していくことです。

当社にとって次の山場は、売上成長率をプラス10パーセントから30パーセントまで伸ばすことだと考えています。広大なパン市場そのものではなく、栄養補助食品市場や賞味期限の長いパン市場という特殊な分野に身を置いているため、その環境の中でプレミアムブランドとして堅調な成長を継続していく見込みです。

また、私自身の強いコミットメントをもとに、商品リニューアルをさらに加速させ、広範なパン市場で勝負を挑むことが、次の山場を作るために非常に重要だと考えます。これらをAIの活用などにより迅速化することで、近い将来に実現できると見込んでいます。

質疑応答:新規獲得の伸びが緩やかな要因について

司会者:「第1四半期において、広告宣伝費は前年同期とほぼ同水準を投下し、解約率は大幅に改善されています。この良好な環境にもかかわらず、新規獲得数の伸びが前年同期と比較して緩やかになっているように見受けられます。その要因は何でしょうか?」というご質問です。

橋本:LTVは非常に上がっていますが、CPAはそれほど変わっていません。CPAを大幅に引き上げれば新規獲得数を大きく増やすことができますが、LTVの改善が商品の改良やバリエーションの拡充、あるいはマイページ等のサービス改善によるものであれば、今期に限らず今後も継続すると考えています。そのため、さらに良いタイミングで資金を投入すればよいという判断のもと、CPAを大きく引き上げていないことが大きな理由だと考えています。

また小売店については、コンビニ3社に一気に取り扱っていただいたフェーズでは、それを認知させるために什器の設置や、棚の目立つ位置に配置していただくなど、大変ありがたい対応をしていただきました。これはある意味、ボーナス的な要素もあったと感じています。しかし、導入から時間が経過し、それらによる認知やトライアルの効果は一定限定的になっていると思います。これについては相手先の状況も関係しますが、当社の小売店での販促活動や、小売店向けのテレビCMなどで再現することも可能です。ただし、どうしても波があり、一定の範囲でやむを得ない部分だと思っています。

また、今期については「BASE BREAD」が売上の柱であること自体は特に問題視していませんが、「BASE YAKISOBA」を売り込むことが戦略的に重要だと考えています。「BASE YAKISOBA」に関しては、購入されるお客さまもこの計算に含めており、「BASE BREAD」でこれまで改善を重ねてきた状況と比べると、いわゆるLTVや解約率については不透明な部分がありました。そのため、新規獲得を「BASE YAKISOBA」へ振り分けたということも一因としてあると考えています。

第1四半期はマーケティング費用を増やしましたが、営業損失は想定以上に縮小しました。そのため、第2四半期以降、第3四半期や第4四半期、もしくは翌期に使用する可能性があると考えています。

質疑応答:通期業績予想の進捗とマーケティング計画について

司会者:「2026年2月期の通期売上高目標として、前年通期比プラス14.2パーセントを掲げていますが、第1四半期の実績は前年同期比プラス7.7パーセントにとどまりました。この進捗状況をどのように評価されているのでしょうか? また、下期に向けてどのように売上を加速させ、通期目標を達成する計画かお聞かせください」というご質問です。

橋本:計算上にはなりますが、一番大きな理由は、前期は第3四半期が緩やかな推移となり、第4四半期に意図的に落とした部分がありましたが、今期はこれが起こらないからです。具体的には、前期は特に第1四半期にマーケティング予算を集中的に使用する方針を取ったこと、また前々期のリコール後という不利な局面でありながらも一気に黒字化を目指したことが関係しています。そのため、マーケティング予算は非常に緊縮財政で運用し、筋肉質な経営体制と固定費の削減を実現できました。

今期もこの方針は継続し、AIの活用でその動きを加速させています。この結果、前期と比較しマーケティング予算が潤沢に確保されており、商品アップデートや新商品に合わせて、第1四半期だけでなく第2四半期、第3四半期、第4四半期にも予算を投下することが可能となっています。前年通期比プラス14パーセントという売上高予想に対する第1四半期の結果は、おおむね想定どおりと考えています。

質疑応答:持続的な高成長実現の課題について

司会者:「今後の成長の基本方針として、プラス10パーセントから30パーセントの売上成長率を目指すとのことですが、この目標レンジの上限である20パーセントから30パーセント台の持続的な高成長を実現する上で、現時点で認識されている重要な課題は何でしょうか?」というご質問です。

橋本:これまでの説明を総合するかたちになると思いますが、さまざまな取り組みを試してみたいと考えています。1つは、前期の成長率がプラス数パーセントだったのに対し、今期はプラス14パーセントの業績予想を掲げていますが、しっかり黒字を確保した上で、自社資本で成長していくことに移行することが重要だと考えています。その点において、私たち自身、多くの学びを得ており、それを活かして徐々に改善を進めていくことが大切だと思います。

今期14パーセントの成長を達成するために、新たに見つかった課題にしっかり取り組むことで、翌期、さらに翌々期と良い方向に進むと考えています。いきなり20パーセントから30パーセントを目指すのではなく、まずは着実に成長していく計画です。

次に重要なことは、時代が移り変わる中で、過去の強みや資産が目減りする可能性があることを認識し、それに対する次の成長戦略を立てなければならないことです。その際、目減りをできるだけ抑え、可能であれば反転させつつ、次の成長戦略をより早く、より多く積み上げていくことが重要だと考えています。

具体的には、自社ECが好調であることを踏まえ、小売店での販売に関して一定のテコ入れ、シンプルに言うと優先順位の調整が必要だと考えています。これまで当社では、自社ECでの新規獲得にマーケティング予算を多く割り当ててきました。自社ECチャネルの拡大は戦略的な強みであり、単なる売上増にとどまらず、自社ECを伸ばすことのメリットは大きいと考えています。その点は変わることはありません。

しかし、優先順位の調整が重要です。一般的なメーカーは、小売店向けに商品を出し、小売店向けにマーケティング予算を割り当てる傾向がありますが、当社はある種そこを戦略的に抑えてきた部分があります。一部では実施していますが、現時点ではさらに大胆に小売店支援に向けた広告や販促の使い方、商品戦略の調整を行うことで、その成果が自社ECにも好影響を与えるような方針転換が重要だと考えています。

重要なこととしてもう1つ挙げたいのは、商品のリニューアルについてです。当社は「かんたんで、おいしくて、からだにいいものを提供する」というミッションを掲げています。当社の商品は、栄養バランスの観点ではからだに満点だと自負していますが、おいしさやかんたんさ、さらには価格面ではまだ成長の余地があると考えています。

例えば、栄養面の制約を緩めて、脂質や糖質をより使いながら、格段においしい商品を展開することで、あまり健康志向ではない方々にも選んでいただけるようになると思います。また、健康志向の高い方でも、タイミングによってはジューシーでシズリング感のあるものを食べたい時があるかと思います。そうした商品の提供を通じて、ブランドのイメージをより多くの方々に広く受け入れていただけるようにしていきたいと考えています。

あるいは、当社の商品は栄養密度が非常に高いため、栄養密度を調整して薄めることでコストを抑え、より手に取りやすいエントリーモデルをスーパーなどで展開することも可能です。これにより、新たな市場で成長する余地があると考えています。ただし、これは戦略の優先順位や意思決定に関わる問題だと思っています。

最後に重要なことは、商品リニューアル後のさらなるリニューアルであり、パン市場で勝負するための製品開発です。現在「栄養補助食品にしてはおいしいよね」や「ロングライフのパンにしてはおいしいよね」といった段階まで進んでいますが、これを「普通のパンと比べてもおいしいよね」に進化させ、普通のパンに近いレベルまでコストを抑えられれば、2兆円規模のパン市場で大きな挑戦が可能になると考えています。

海外に関して追加します。当社の認知率は相当高くなってきており、今後は単に認知を広げるだけでなく、ターゲットではない層へ認知を拡大したり、知っているものの購入したことのない人に購入したりしてもらうなど、より丁寧なマーケティング活動のフェーズに入ります。

韓国、香港、中国、台湾については、アーリーアダプターで健康意識が高い人々にまだ十分リーチできていない段階です。ただし、現時点でも日本より安いCPAで顧客獲得が可能な事例も存在します。そのため、日本国内が商品のアップデートを待つフェーズにある今、海外への広告投資を増やすことで、全体の売上成長率を伸ばすことができると考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2936

|

321.0

(12/12)

|

-1.0

(-0.31%)

|

関連銘柄の最新ニュース

-

出来高変化率ランキング(14時台)~リンクバル、ニッケなどがランクイン 11/25 14:58

-

出来高変化率ランキング(13時台)~ミタチ、板硝子などがランクイン 11/25 14:16

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … ... 10/18 15:00

-

週間ランキング【値下がり率】 (10月17日) 10/18 08:30

-

前日に動いた銘柄 part2 スーパーバリュー、助川電気、AGSなど 10/17 07:32

新着ニュース

新着ニュース一覧-

-

-

-

12/14 17:00