GMOフィナンシャルゲートのニュース

【QAあり】GMOフィナンシャルゲート、リカーリング型売上拡大により着実に利益成長 2033年営業利益100億円のロードマップを発表

目次

杉山憲太郎氏(以下、杉山):GMOフィナンシャルゲート代表取締役社長の杉山です。2025年9月期第1四半期の決算についてご説明します。どうぞよろしくお願いします。

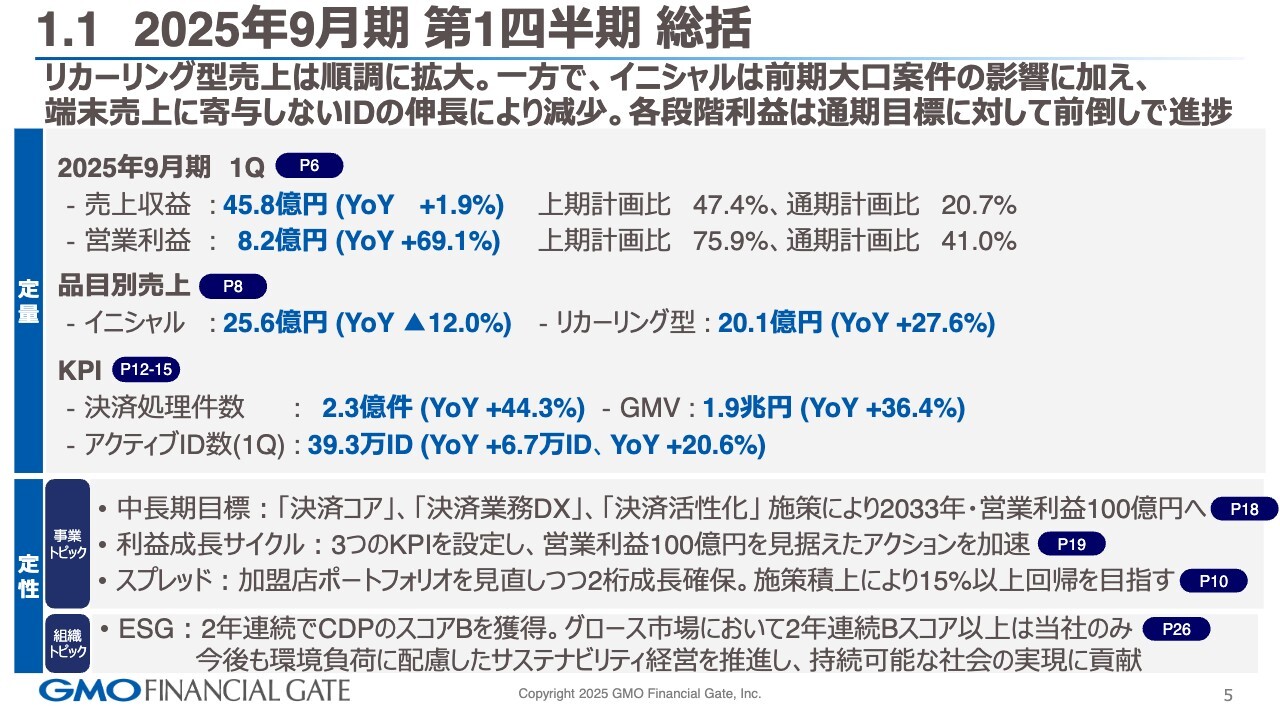

1.1 2025年9月期 第1四半期 総括

2025年9月期第1四半期の総括を、定量面と定性面に分けてご説明します。

まずは定量面についてです。第1四半期の売上収益は45億8,000万円、YoYプラス1.9パーセントです。

上期計画に対して47.4パーセント、通期計画に対して20.7パーセントの進捗です。営業利益は8億2,000万円、YoYプラス69.1パーセントです。上期計画に対して75.9パーセント、通期計画に対して41.0パーセントの進捗です。

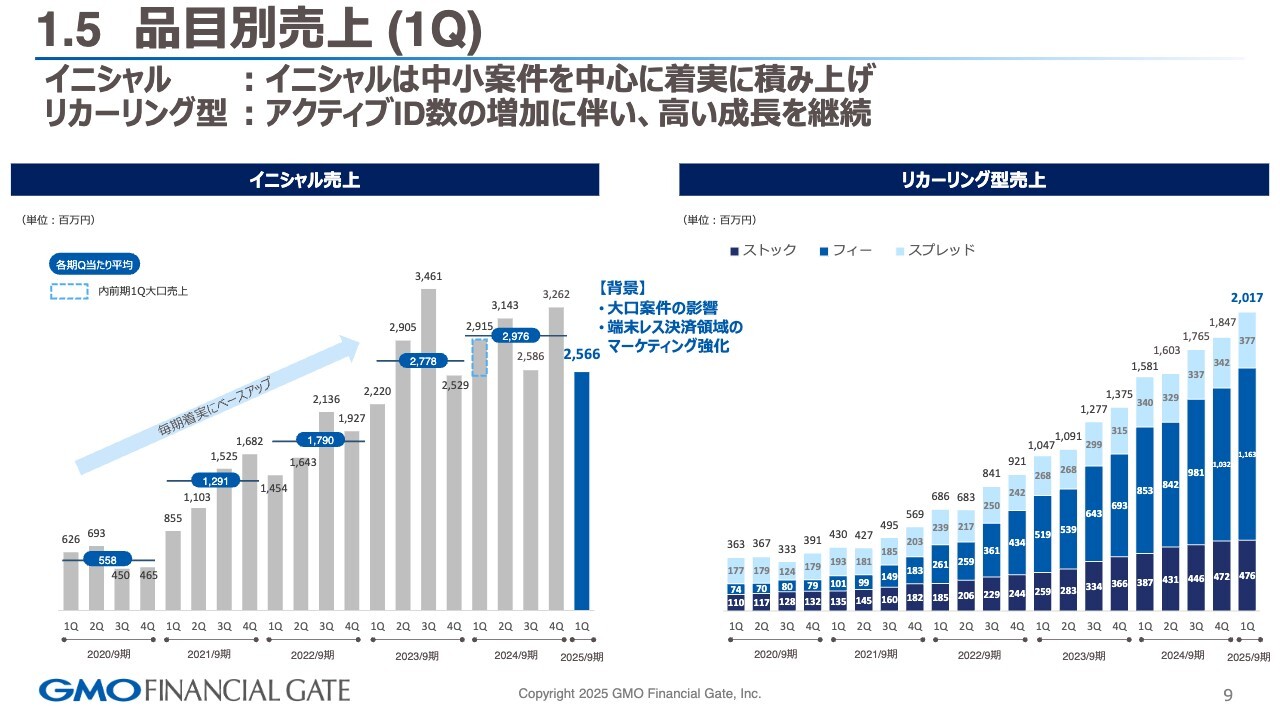

売上については、リカーリング型は堅調に伸びています。一方イニシャルは、端末売上が主な割合ですが、減収になっています。その要因は2つあります。1つは前期、旅行業の大口案件があり、これが発射台として5億円ぐらい乗ってきているためです。

もう1つは、端末売上に寄与しないIDの伸長があります。従前からデバイスレスのお話をしてきましたが、タッチ決済と言われるSME領域のシェア獲得に向けて、少しアクセルを踏んでいます。

それによって初期費用ゼロのデバイスレスのフックをかけながら、アクティブIDを獲得していること、プロダクトミックスの中で端末単価は10万円ぐらいから、デバイスレスで0円のところもありますが、そのプロダクトミックスによって平均が少し下がった影響で、スロースタートになっていることをご理解いただければと思います。

品目別売上については、イニシャルが25億6,000万円、YoYマイナス12パーセントです。リカーリング型が20億1,700万円、YoYプラス27.6パーセントです。

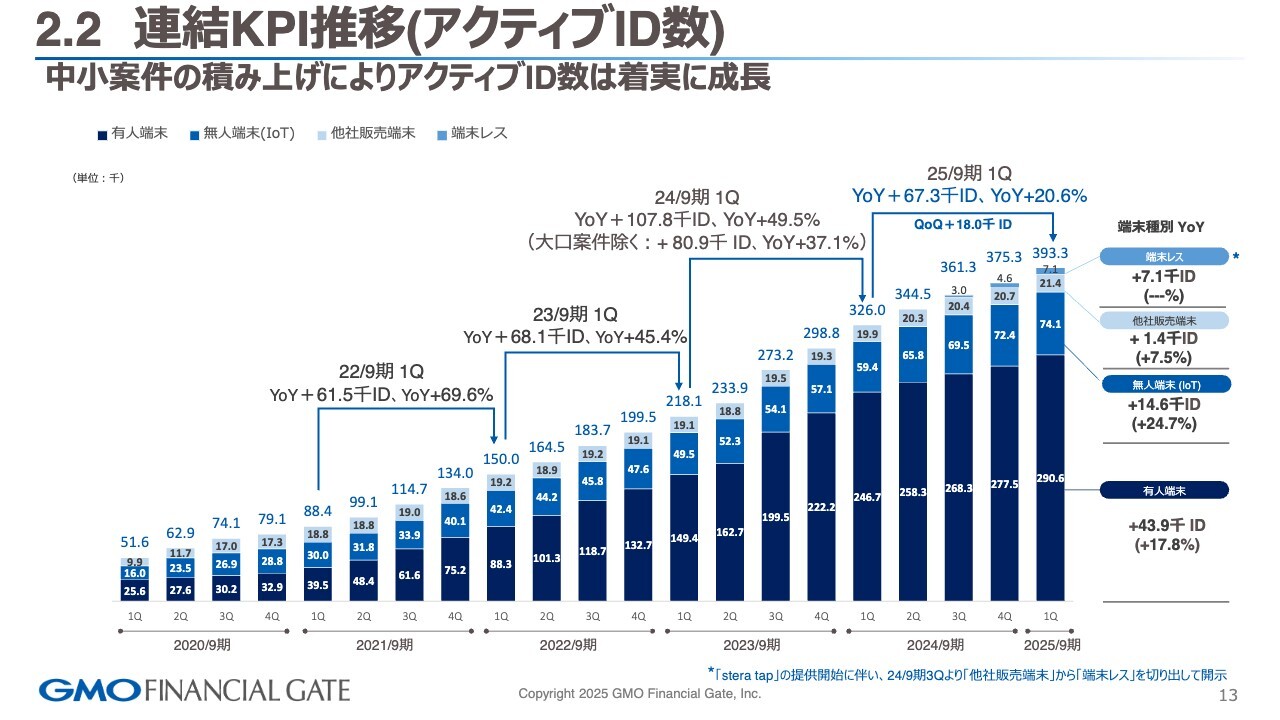

KPIについては、決済処理件数が2億3,710万件、YoYプラス44.3パーセントです。GMVが1兆9,852億円、YoYプラス36.4パーセントです。アクティブID数は39万3,000ID、YoYプラス6万7,000ID純増させることができました。プラス20.6パーセントの成長です。

定性面についてです。事業トピックと組織トピックに分けてご説明します。

事業トピックは3つあります。1つ目は、決済コア、決済業務DX、決済活性化というソリューションアセット、事業モデルを展開しており、2033年・営業利益100億円というマイルストーンを1つ置き、それに向けたアクティビティをロードマップとして示しています。

2つ目の利益成長サイクルについては、考え方を後ほどもう少し整理してお伝えしたいと思います。

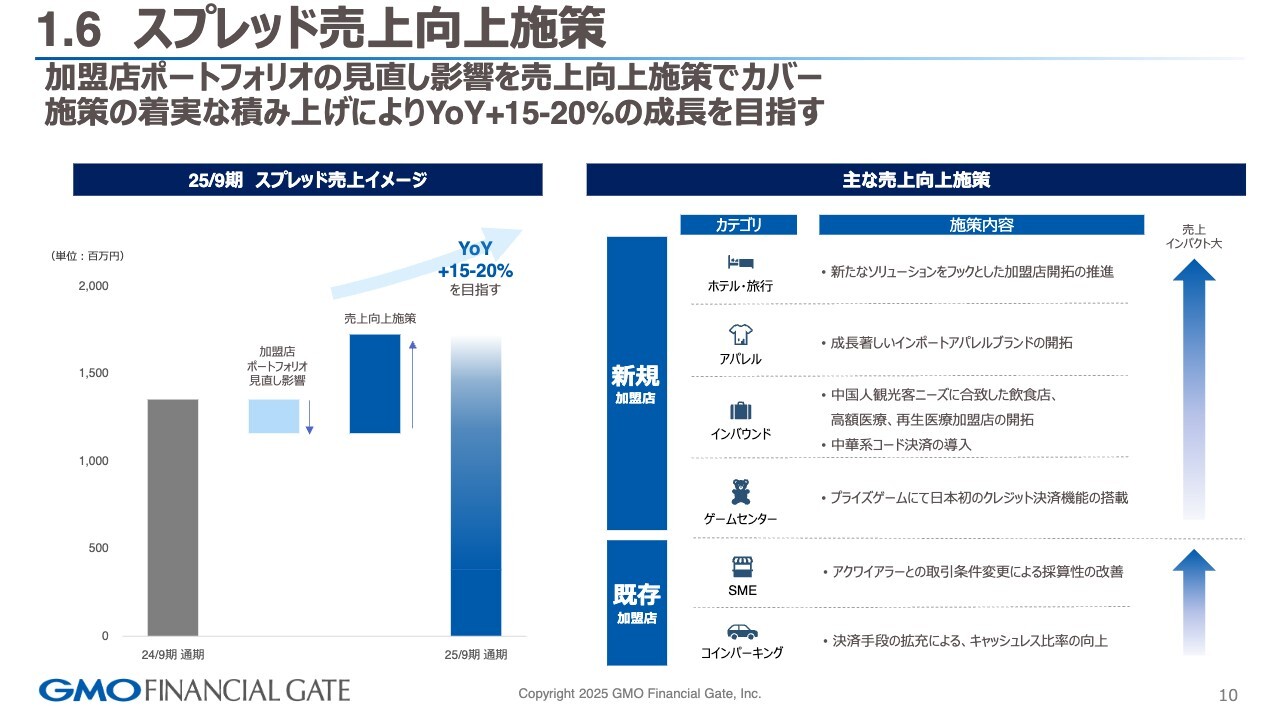

3つ目のスプレッドについては、少しブレーキを踏んでいます。加盟店ポートフォリオを一部見直しながら、2桁成長を確保しているのが足元の状況ですが、今期は15パーセント以上の成長を1つの目標にしているため、そこに対する施策について後ほど触れたいと思います。

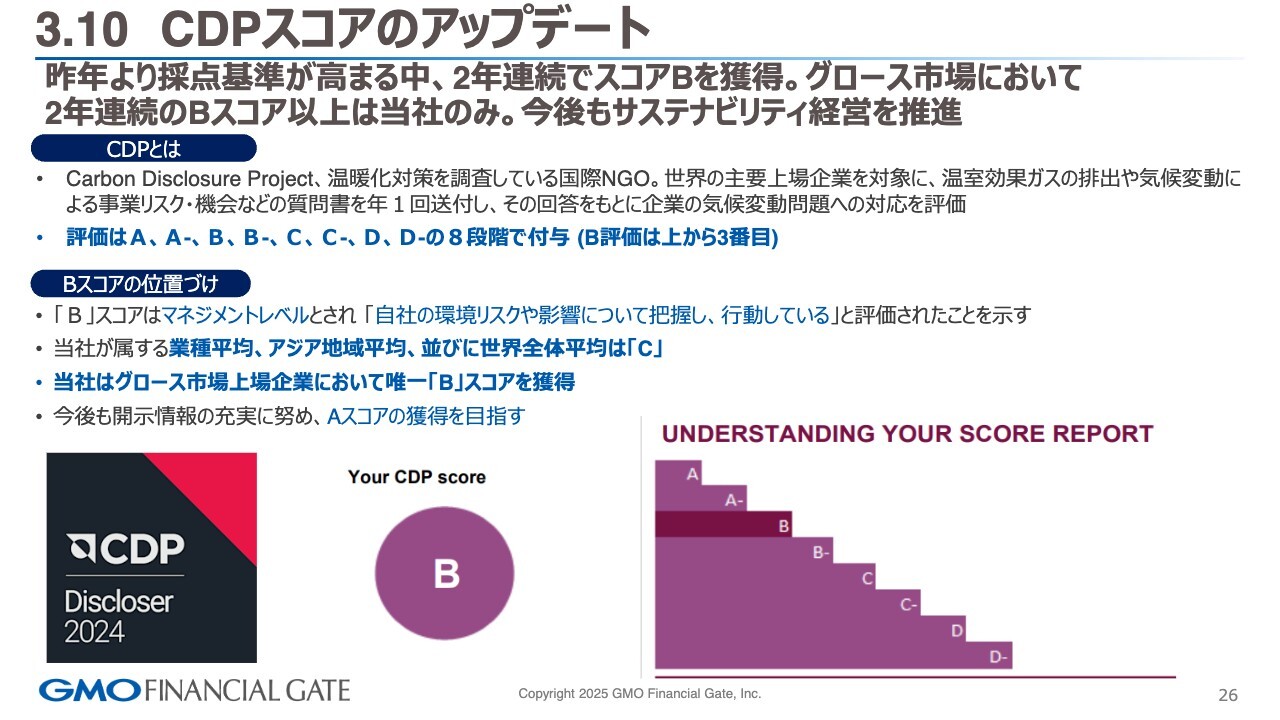

組織トピックについては、カーボンディスクローズの観点で、CDPのスコアが2年連続でBを獲得できています。これはグロース市場においては当社のみで、持続可能な社会の実現に貢献していきたいと考えています。

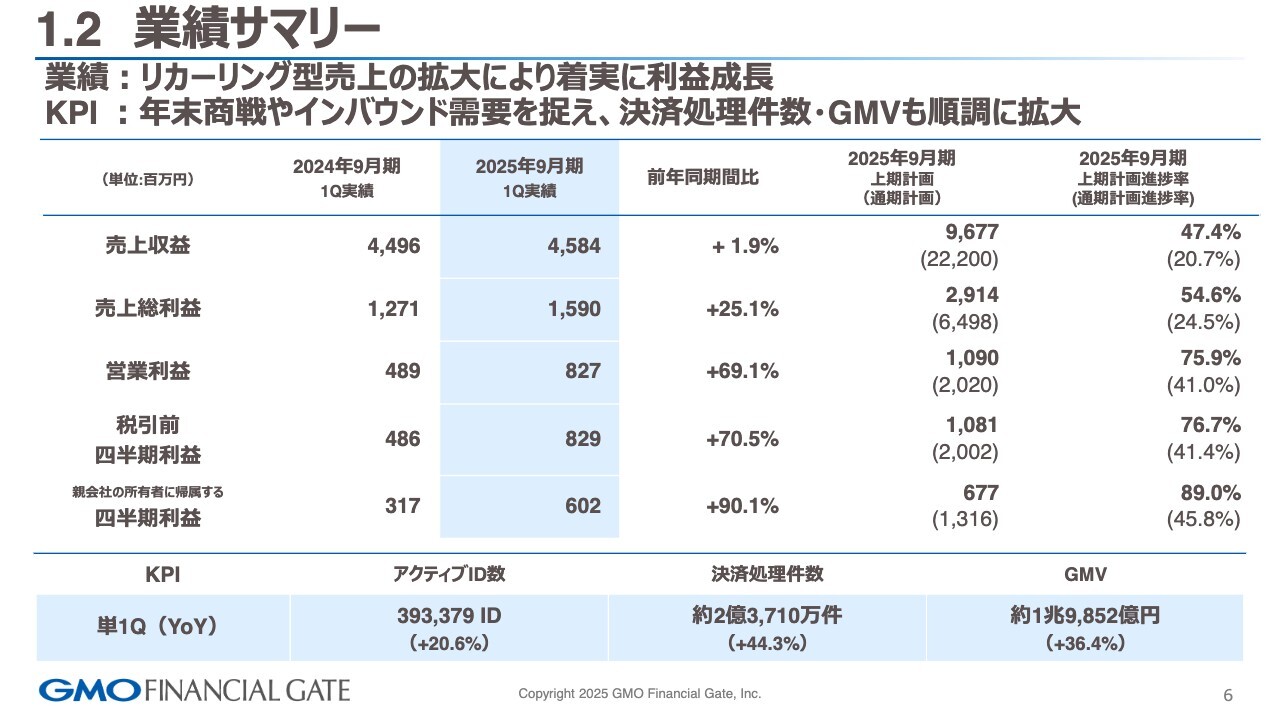

1.2 業績サマリー

業績サマリーです。売上収益は先ほどお伝えしたとおりです。売上総利益は15億9,000万円、前年同期比プラス25.1パーセントです。上期計画が29億1,400万円のため、54.6パーセントの進捗です。営業利益も先ほどお伝えしたとおりです。

税引前四半期利益は8億2,900万円、前年同期比プラス70.5パーセントです。上期計画が10億8,100万円のため、76.7パーセントの進捗です。

四半期利益は6億200万円、前年同期比プラス90.1パーセントです。上期計画が6億7,700万円のため、89.0パーセントの進捗です。

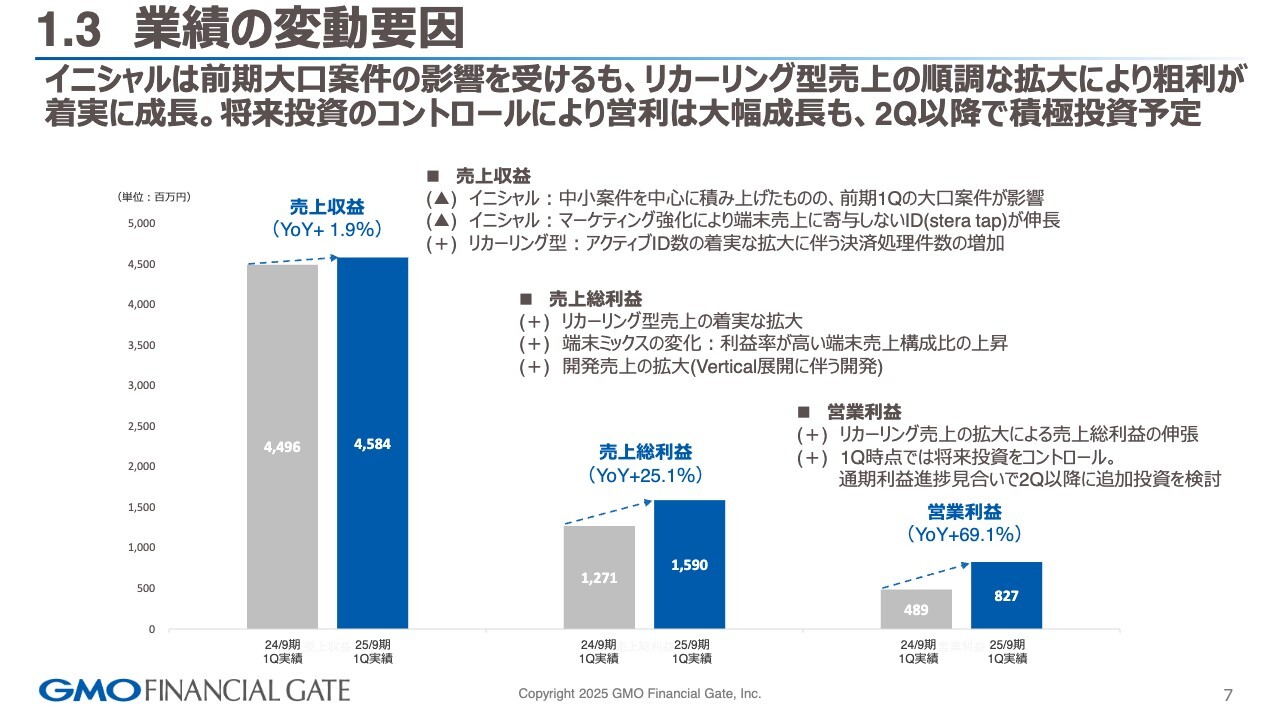

1.3 業績の変動要因

業績の変動要因についてです。売上収益については、YoYプラス1.9パーセントで着地していますが、冒頭にお伝えしたとおり、マイナスインパクトとして大きく2つあります。イニシャルについては、大口案件の影響とマーケティング強化により売上に寄与しないIDを伸長させていることが挙げられます。

リカーリング型については引き続き着実に拡大しているため、問題ないかと思います。

売上総利益については、リカーリング型の売上が上がっており、また端末ミックスによって利益率の低い端末が寄与していないため、利益率として上がってきています。プロダクトミックスの影響です。Vertical戦略で大口の加盟店さまの準備をしているため、開発売上が拡大し、売上総利益にヒットしてきています。

営業利益についても、リカーリング型の売上が堅調に伸びているため、第1四半期は少し余裕をもって着地しています。そのプラス分は第2四半期以降に少しずつ追加投資をしながら、バランスを見て着地していければと考えています。

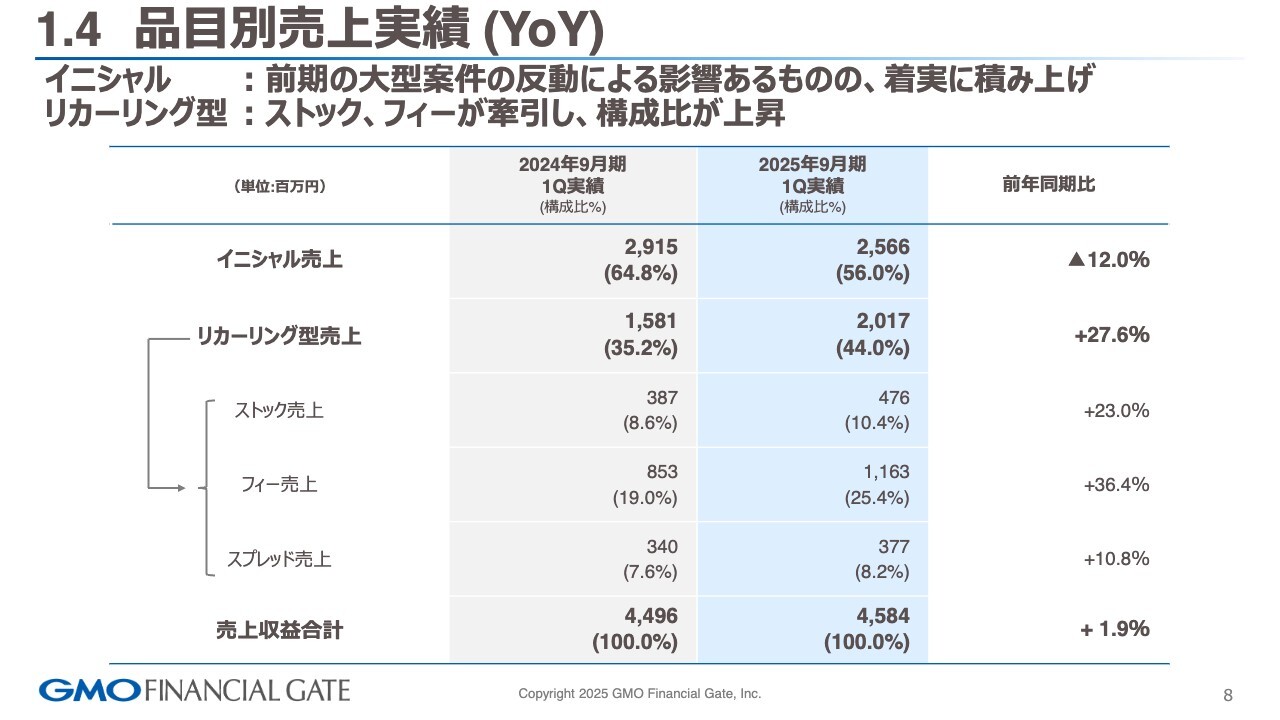

1.4 品目別売上実績(YoY)

品目別売上実績です。イニシャルは冒頭にお伝えしたとおりです。

リカーリング型について分解すると、ストック売上については4億7,600万円、前年同期比プラス23パーセントの成長です。

フィー売上については11億6,300万円、前年同期比プラス36.4パーセントの成長です。スプレッド売上については後ほどご説明しますが、3億7,700万円、前年同期比プラス10.8パーセントで、2桁成長を死守した状況です。

1.5 品目別売上(1Q)

第1四半期の品目別売上です。イニシャルとリカーリング型の内訳ですが、25億6,600万円がイニシャル売上でした。これは平均すると、若干スロースタートになります。その背景はスライドに記載のとおりです。

右側のリカーリング型については、アクティブID数が着実に伸びているため、ここが売上として大きくヒットしてきています。

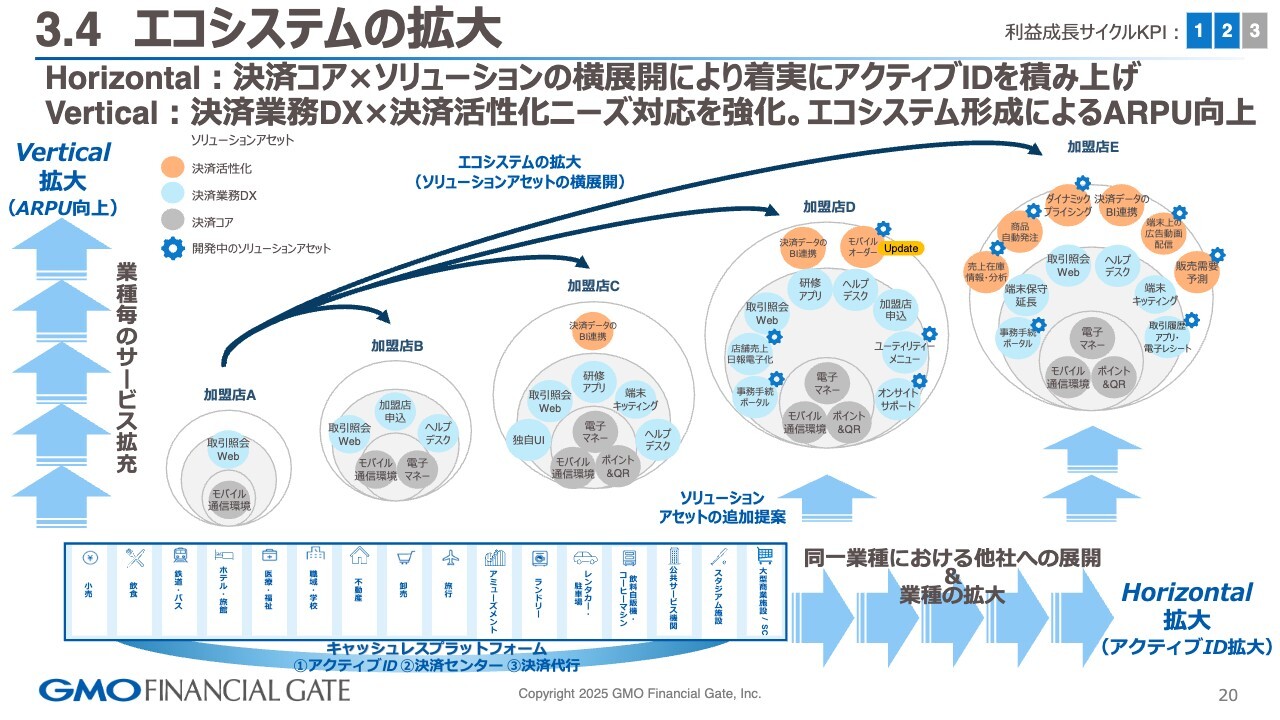

1.6 スプレッド売上向上施策

スプレッド売上に対する向上施策です。足元は10.8パーセントの成長ですが、加盟店ポートフォリオについて、リスク分析も含めて見直しをかけているところです。リカーリング型全体で25パーセント成長をしっかり目指しながら、このようなブレーキも踏みつつ成長を続けたいと考えています。

売上向上施策としては、新規と既存の加盟店さまに対して、セーリングを行っているところです。新規の加盟店さまは業種でいうと、ホテル・旅行業やインバウンドニーズです。また新しい業種では、ゲームセンターなどにキャッシュレスの営業活動を行っています。そのようなところがヒットして、YoYプラス15パーセントから20パーセントを目標に設定しています。

既存の加盟店さまでは、引き続きキャッシュレス化比率を上げる施策なども提案しながら、売上を伸ばしていきたいと考えています。

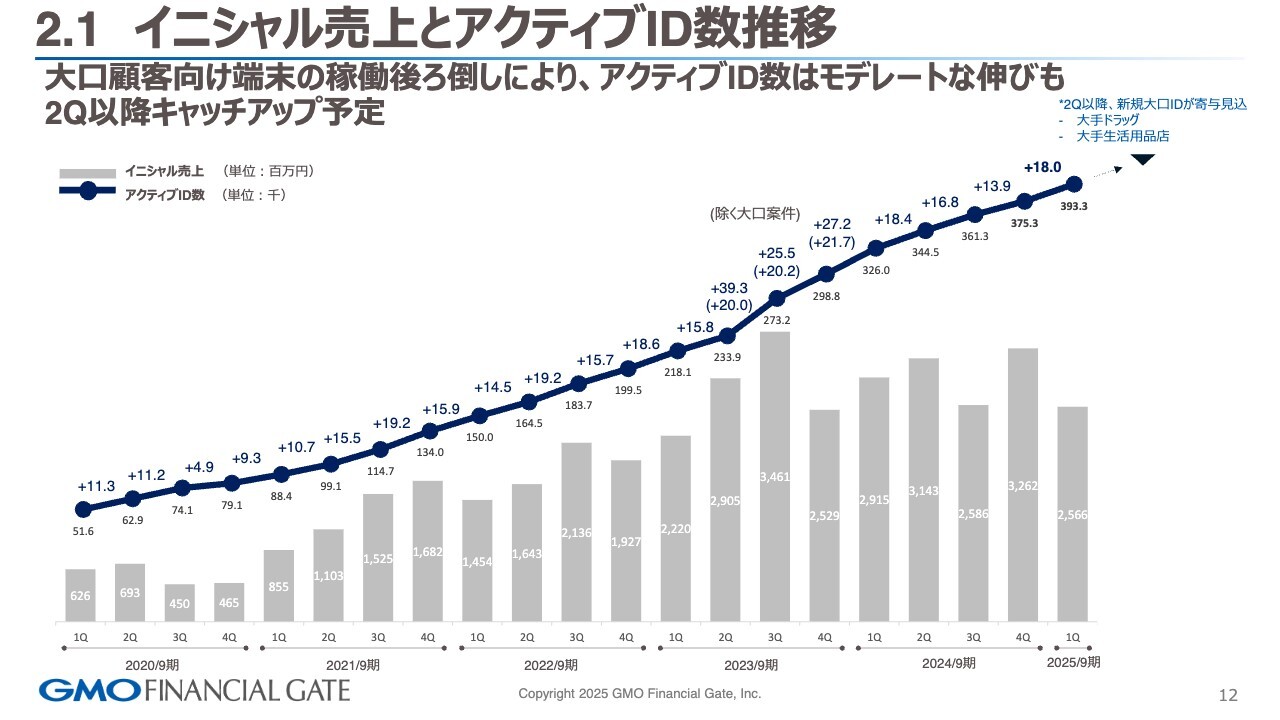

2.1 イニシャル売上とアクティブID数推移

続いて、KPIについてご説明します。まずは、イニシャル売上とアクティブID数の推移です。

アクティブID数はプラス1万8,000IDとすることができました。実は第1四半期に3,000IDぐらい見込んでいた先があり、そこが第2四半期以降どこかでヒットしてくると考えているのですが、スライドしたことがポイントになると思います。その中で積み上げができているところは、合格点と考えています。

2.2 連結KPI推移(アクティブID数)

KPI(アクティブID数)の推移です。第1四半期はYoYプラス6万7,300IDで、内訳は有人端末も「stera」を中心に伸ばしています。トピックは2つ挙げられます。1つは無人端末のところです。ここはYoYで24.7パーセント成長しており、駐車場(コインパーキング)を中心としたアクティブが確認できています。

もう1つは冒頭でお伝えしたデバイスレス、「stera」で言うところの「stera tap」のサービスが7,000IDまで上がってきています。このようなところがプロダクトミックスとして若干売上のボラティリティに影響はあるものの、ID数を増やすのが我々のリカーリングビジネスです。

収益基盤を強固にしていく事業モデルのため、このようなところで加盟店さまやアライアンス先のニーズに応じたプロダクトをしっかり提案していきたいと考えています。

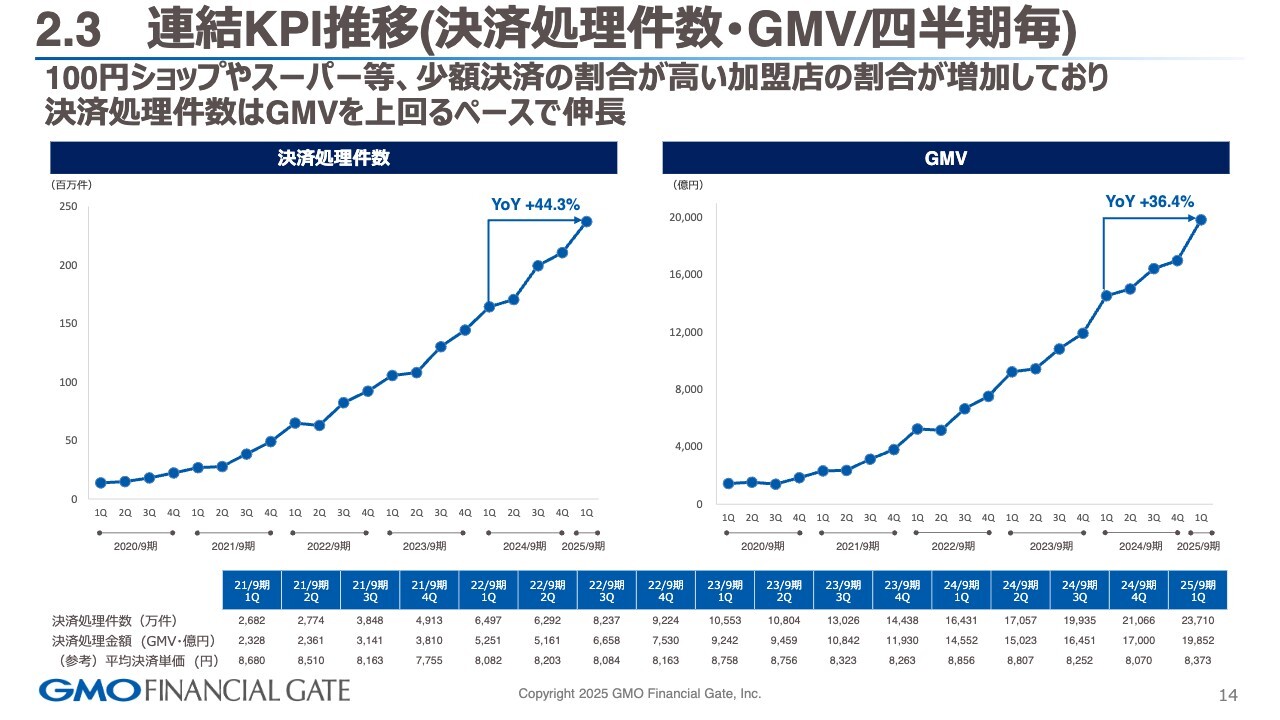

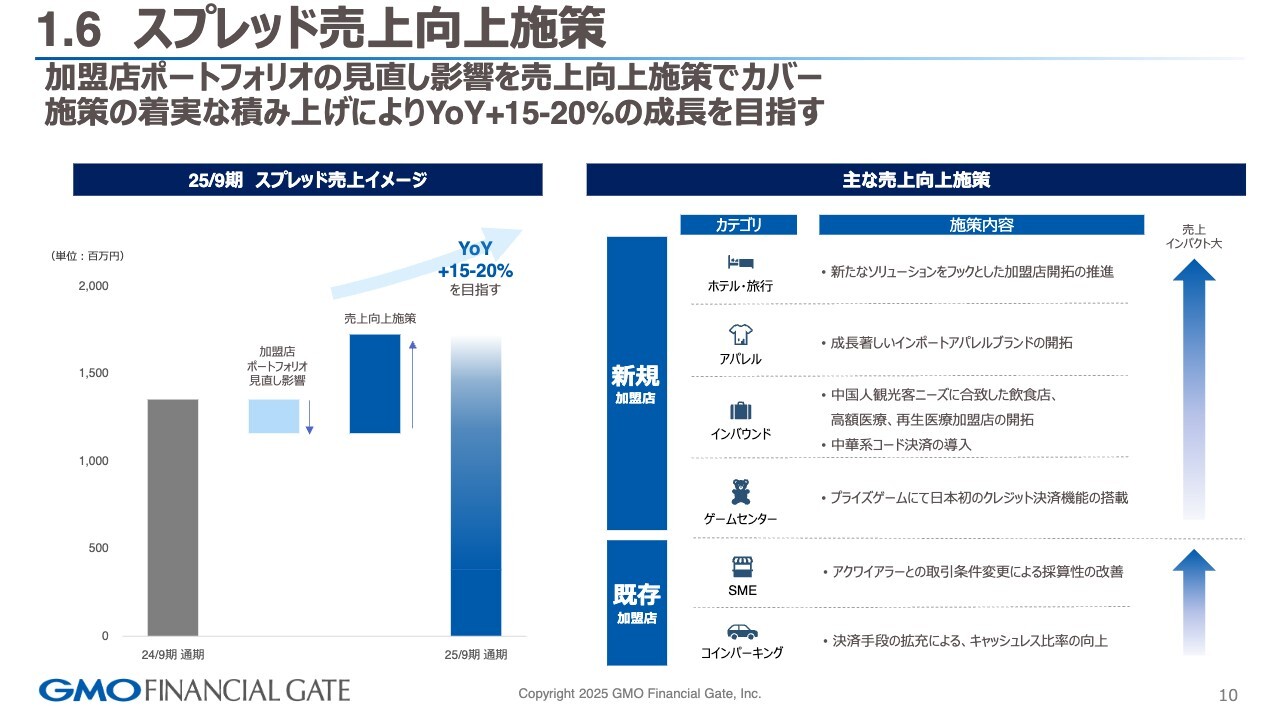

2.3 連結KPI推移(決済処理件数・GMV/ 四半期毎)

KPI(決済処理件数・GMV)の推移です。スライド左側が決済処理件数、右側がGMVです。ここも異常値はありません。決済処理件数はYoYプラス44.3パーセント、GMVはYoYプラス36.4パーセントの成長で、いわゆる市場のキャッシュレス化の成長を大きく上回ることができており、問題はないと考えています。

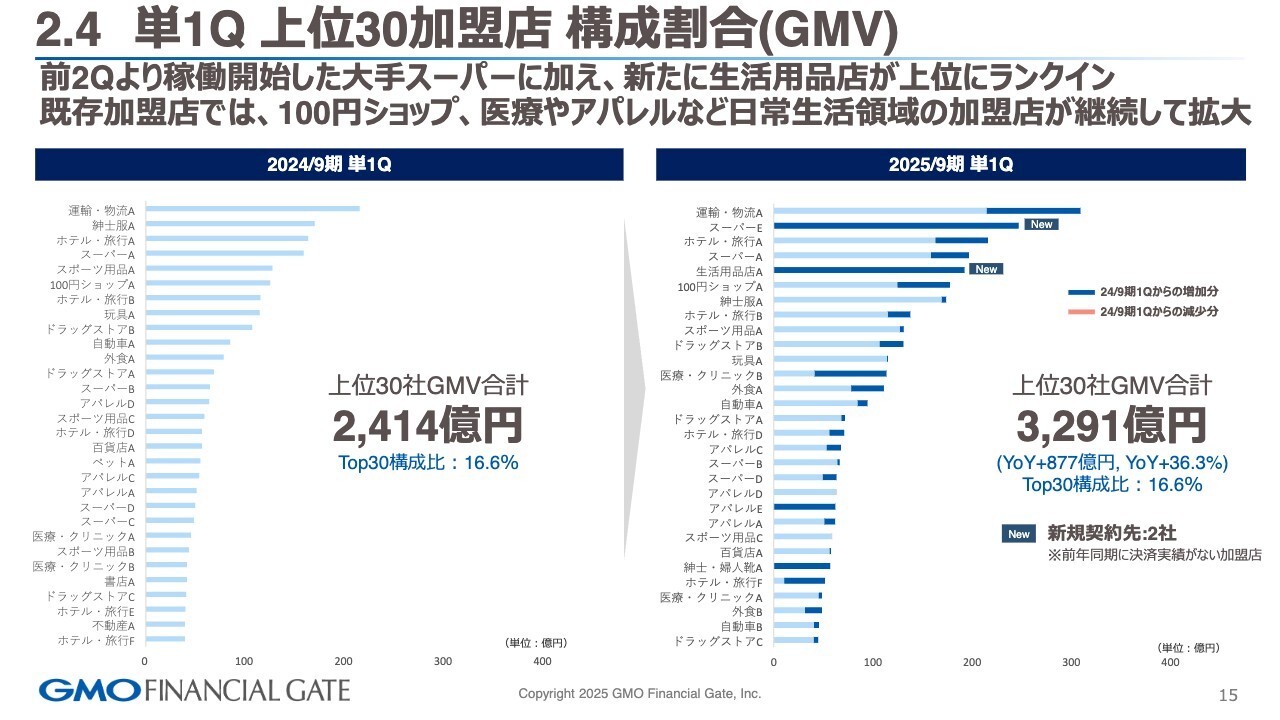

2.4 単1Q 上位30加盟店構成割合(GMV)

GMVトップ30の構成割合です。2024年9月期第1四半期との比較です。ここでは、裾野が広がり構成比も維持できており、構成比は変わらず30社合計のGMVが877億円プラスされているため、問題はないと思っています。またラージシフトの加盟店さまをブランニューで2社確認できており、ここも問題はないと考えています。

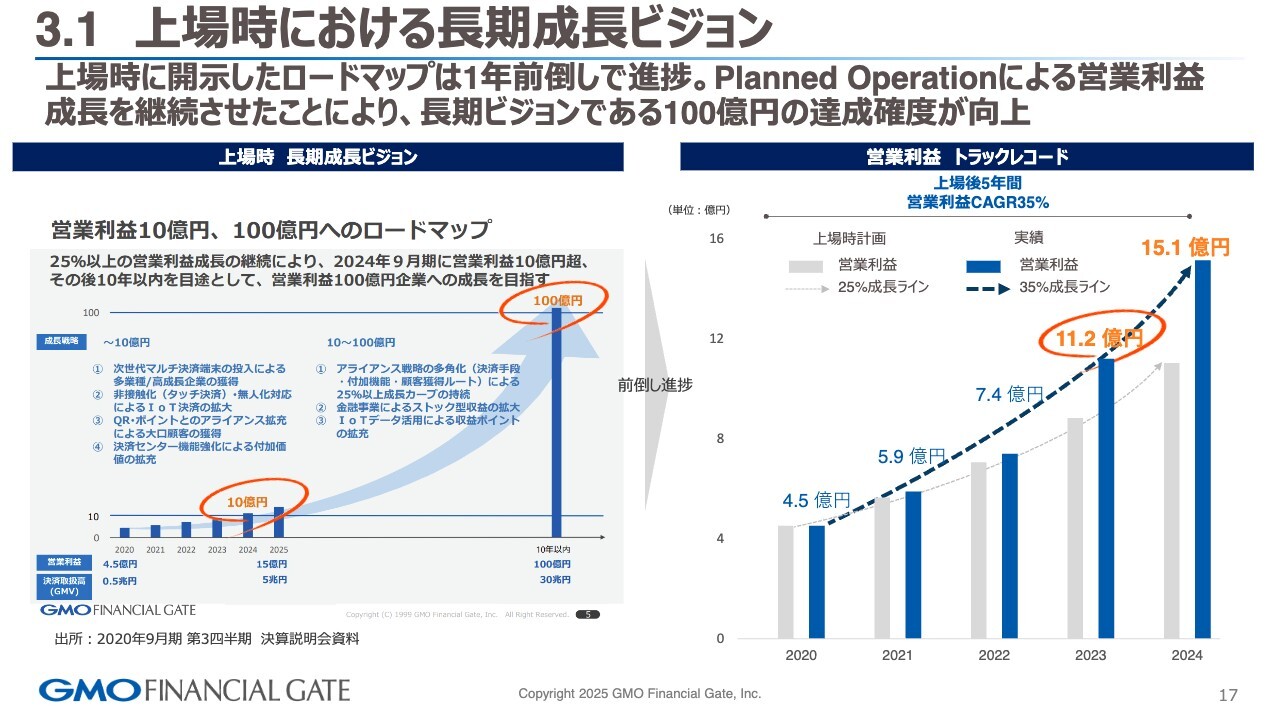

3.1 上場時における長期成長ビジョン

続いて、成長戦略と取り組みの状況についてのアップデートです。スライド左側は上場時における長期成長ビジョンです。スライド右側のグラフは2020年7月に上場して、第1回の決算発表の時の資料です。

当時は2020年に目標としていたのがまだ4億円ぐらいです。2017年あたりから少し黒字転換し、ようやく1億円の営業利益が上がってきました。そこから「1を10に、10を50に、50を100にする」といった目標設定を逆算して、今何が必要かを施策に落としている状況です。

その時は100億円は絵空事で、誰も信じることはなかったと思いますが、上場後のトラックレコードが5年間あり、今期の営業利益目標が20億2,000万円です。従前からの目標にしている、この先の2030年の50億円に対する解像度は上がってきており、フィージビリティは高いところにあると考えています。

ただ、その先の100億円をどのように組み立てていくかについては、我々は社員をパートナーと呼んでいますが、パートナーの給与や株主さまに対する配当への還元、また、アライアンス先さま、お客さまに対するプラットフォームやサービスを強化するために内部留保といったバランスをしっかりとりながら、利益成長を続けていきたいと思います。

そのアップデートは継続しますが、まずは、その100億円に対して、どのような考え方で戦略を練っているかを、お伝えできる範囲でお伝えしたいと考えています。

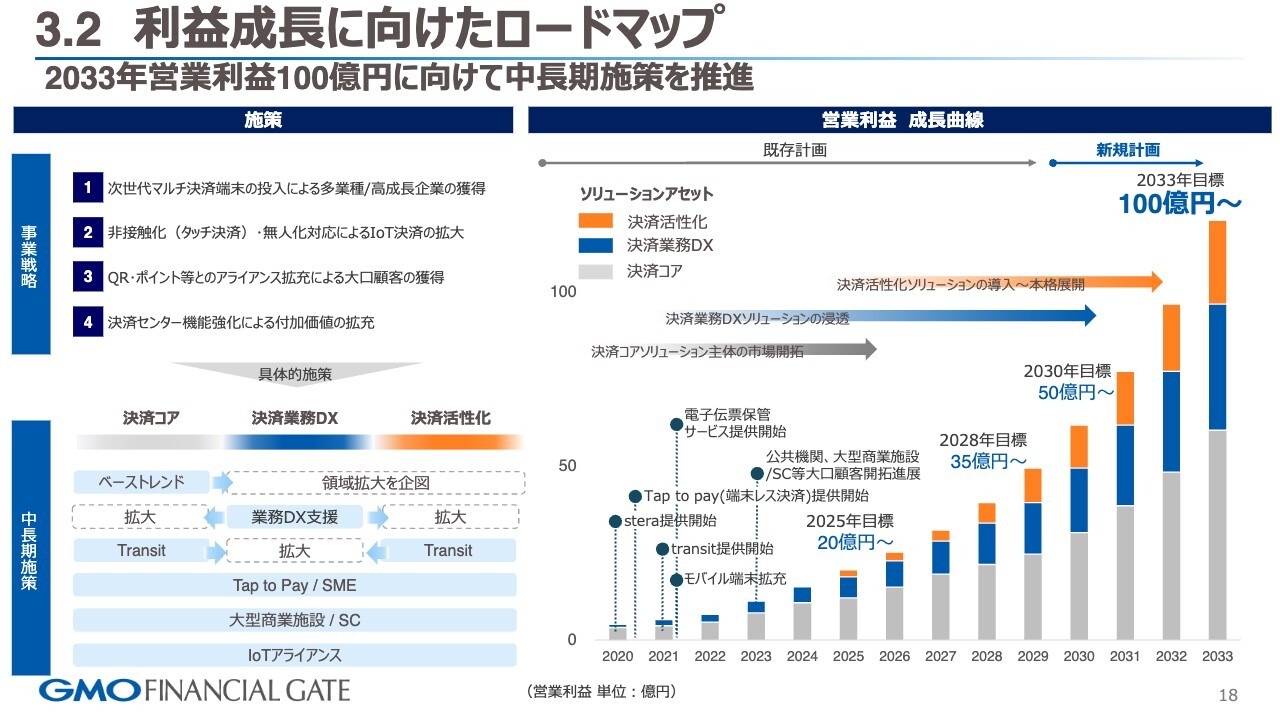

3.2 利益成長に向けたロードマップ

利益成長に向けたロードマップです。スライド左側がその施策になります。これは従前から共有している4つの施策を、さらにこの事業カテゴリ(ソリューションアセット)にブレイクダウンしています。

決済コアのいわゆる端末をトリガーとした決済プラットフォームの提供と、そこからキャッシュレスが使われることで業務がDX化される決済業務DXの事業、さらに、データ利活用も含めた決済を活性化させていく事業ということで、大きく3つのソリューションアセットに分解します。

例えば、決済コアでベーストレンドがある程度見えてきたと思います。それが決済DXに領域を拡大したり、決済業務をDX化していくサービスについては、それだけではなく活性化につなげていったり、Transitについても決済コアの決済バリエーションだけではなく、データマネタイズも含めたものを企図しているわけです。

「Tap to Pay」やラージシフトの大型商業施設へのサービス展開などで、この3つのソリューションアセットをいかに成長させるかがポイントになると思います。

スライド右側が、先ほどお伝えした2030年の50億円というのが、ある一定のAs-Isの延長を表したグラフです。今行っていることプラスアルファで50億円というのが見えてきたと思います。

その先3年を考えていますが、100億円の目標をクリアするポイントとなるのは、やはり決済活性化のソリューションをいかに活用して、集客も含めた決済コアのキャッシュレスをさらに拡大するかということです。そのようなデータ活用にチャレンジする必要があると考えています。

2025年9月期(今期)からそのようなニーズ、サービスの提供が少しずつ出始めたというのが、足元の状況です。

過去を振り返ると、決済業務のDXについては、キャッシュレスのバリエーションとポイントの付与・消化で経済圏を囲い込むことが加盟店さまのニーズでしたが、今はキャッシュレスが1.0から2.0に移ろうとしています。

例えば、そのような労働人口が減っていく中で、特に加盟店さまは、IoTのセルフレジを導入したり、いかに労働力を確保していくか、賃金を上昇させていくかといったところに対してキャッシュレスを考えられているところが多いため、そのようなニーズにしっかり応えていきたいと思います。

また、それをサービスとして着実なものにしていくことが、Vertical戦略のポイントになると考えています。その中で、決済の周辺の業務をDX化していくことや、決済のデータ活用を中心とした活性化ビジネスを推進していくプランになっています。

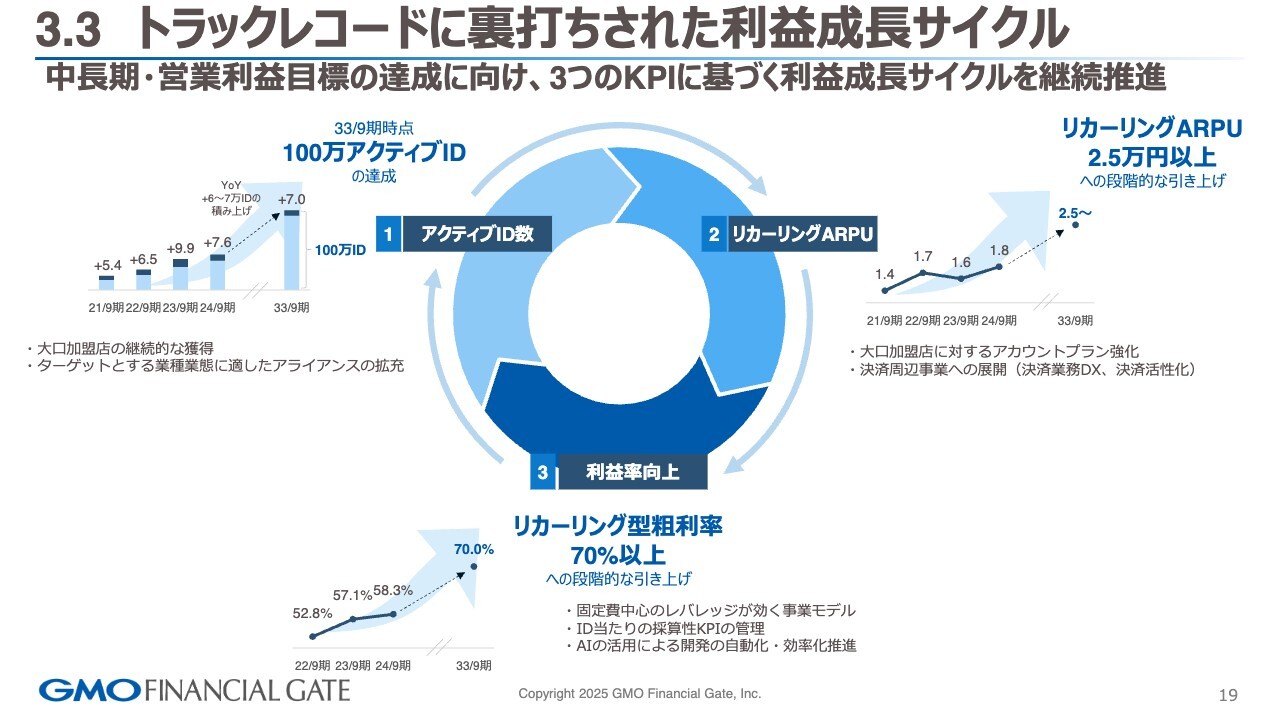

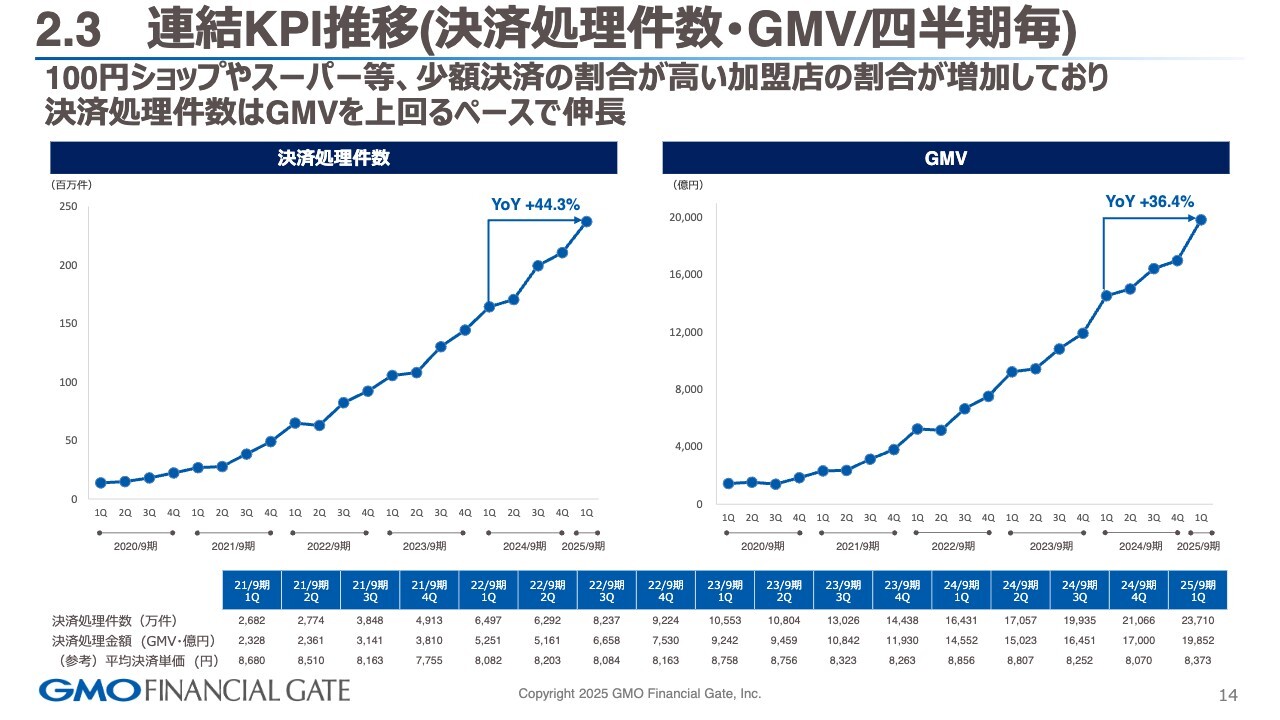

3.3 トラックレコードに裏打ちされた利益成長サイクル

トラックレコードを確認しながら、その100億円をどのような掛け算でクリアしていくかを示したのが、このチャートになります。

1つ目はアクティブID数になります。ここは従前からお伝えしているとおり、決済のトリガーを引くところが非常に重要になってきます。アクティブ率が高い先をしっかり取っていく必要があるということです。

これはHorizontal戦略の中で業種・業態を問わず、決済のトリガーを引くことを積み上げていく戦略になります。トラックレコードを見ると2021年9月期から記載がありますが、5万4,000IDから、多い時で10万弱のID数を追加しています。

ここは6万IDから7万IDをしっかり純増させていくことがポイントになります。2033年9月期に100万IDをクリアする必要があると考えています。

ARRという考え方では、それに掛け算となるのが2つ目のリカーリングARPUになります。このARPUの推移でも2021年9月期は1万4,000円で、2024年9月期が1万8,000円、2025年9月期1Qは2万円が見えてきています。

まずは、2万円のARPUをクリアしていくことが、今期の1つのポイントになると思います。そこは面を取っていけばARPUが下がることが一般的ですが、サービスを追加していくことで、いかに下げないかがポイントです。2033年にARPU2万5,000円を目標に上げていくことを施策として落としています。

これは、大口では特にアカウントプランが重要になってきますし、さらに決済DX化、活性化などの事業サービスをイチから開発するのか、アライアンス先さまと組むのか、または資本政策で仲間を作りそのようなところを企図していくかについては、加盟店さまのニーズやコンディションを含めて考えていきたいと思います。

3つ目は利益率向上です。リカーリング型の足元の粗利率は58.3パーセントですが、これを70パーセントまで上げていくためには、2つのポイントがあると思っています。

1つは、いかにレバレッジの効くアセットを活用していくかだと思います。似て非なるものを作り続けるのではなく、共通アセットを定義して、要件定義局面で、業種・業態を問わず活用できるもの、業種に若干Dependするものを整理し、活用しながらレバレッジの効く仕組みを作っていかくがが重要です。

加えてPOSのような周辺業務の運用にDependするものを整理、流用しながらレバレッジの効く仕組みを作っていくところがポイントになると思います。

もう1つは、AIの活用になると思います。コード生成、テスト自動化などの細かな開発手法も含めて、AIの活用をしっかり推進していく必要があると思っています。

このアクティブID数、リカーリングARPU、利益率向上の3つのKPIをしっかりと立てて、As-Isの延長と今行っている施策を合わせ、しっかり積み上げていくことにより、営業利益は今見えているところで50億円から60億円の営業利益は出ると思います。

ただし、100億円にはまだ50億円近くもあるため、加盟店さまのニーズに応えるサービスレベルのVertical展開が必要だと考えています。

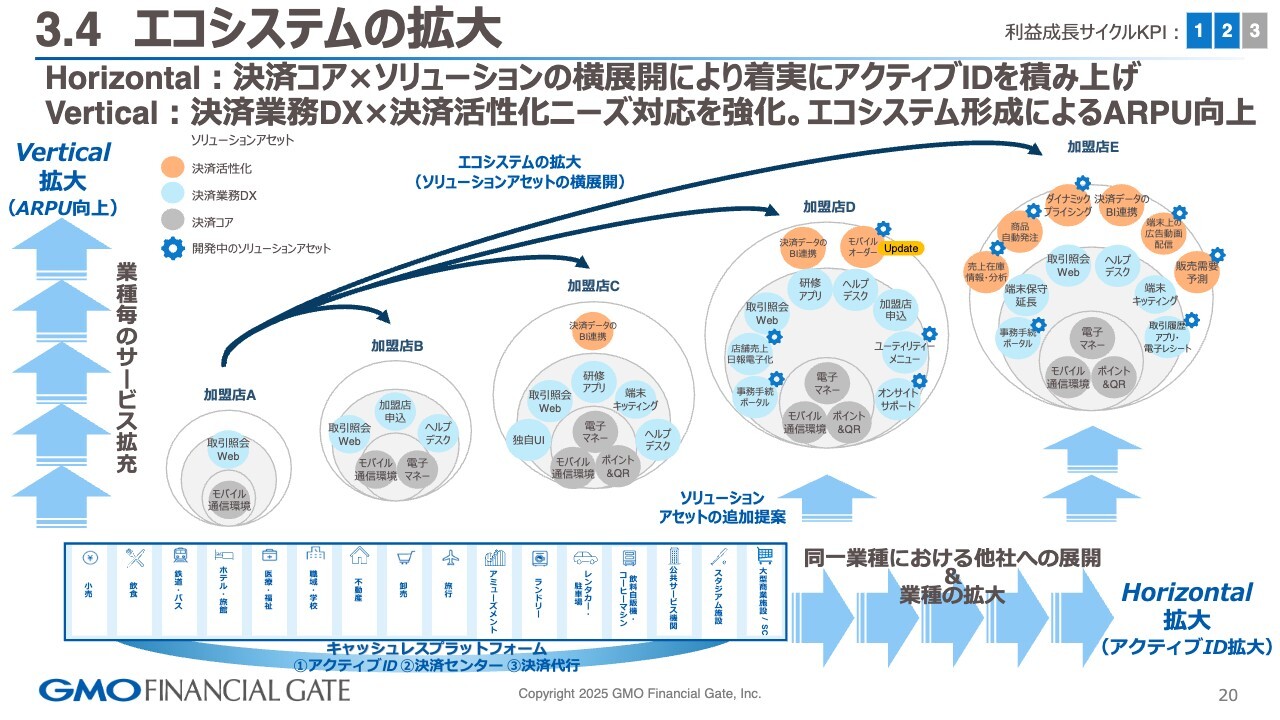

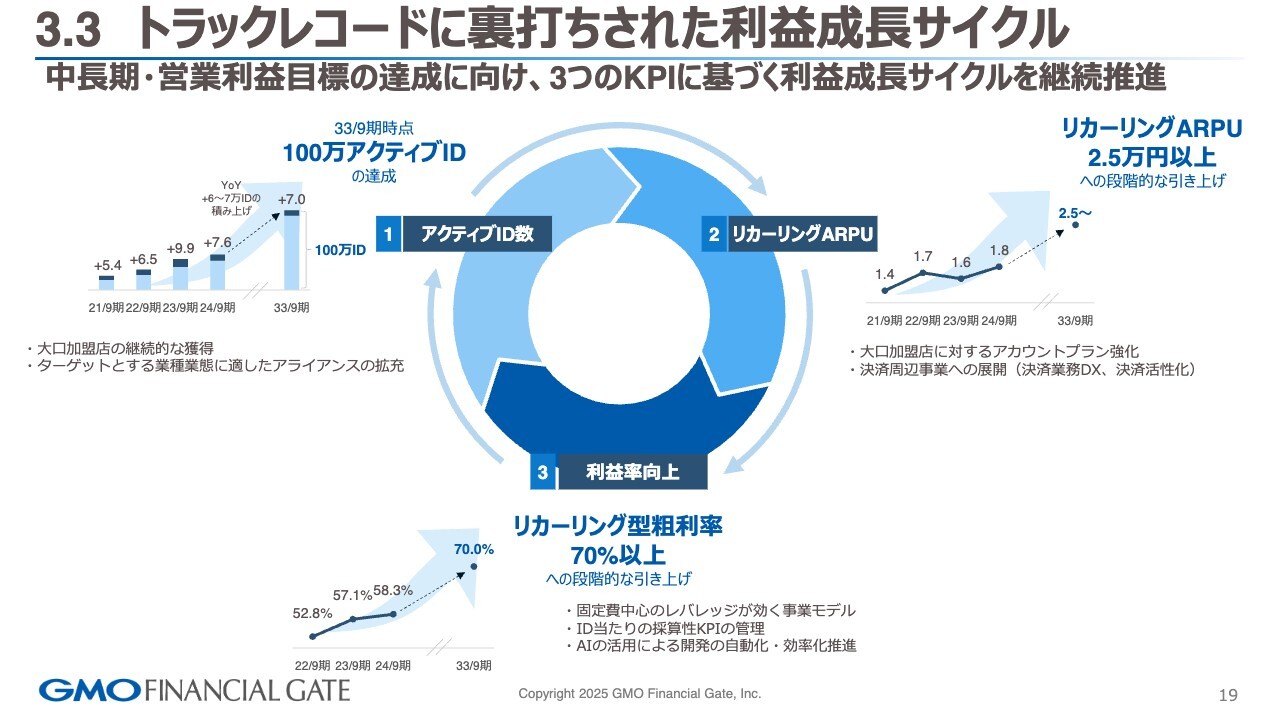

3.4 エコシステムの拡大

エコシステムの拡大と、すでにお示ししているHorizontalとVerticalの戦略でアクティブIDを増やし、ARPUを上げていきます。

加盟店さまDの大経済圏に関して、モバイルオーダーは新たなアップデートにより、決済活性化のアセットになると思います。そのようなニーズを踏まえ、スタートすることが決定しました。その中でいろいろなアセットを活用し、レバレッジの効くサービスにつなげていきたいと考えています。

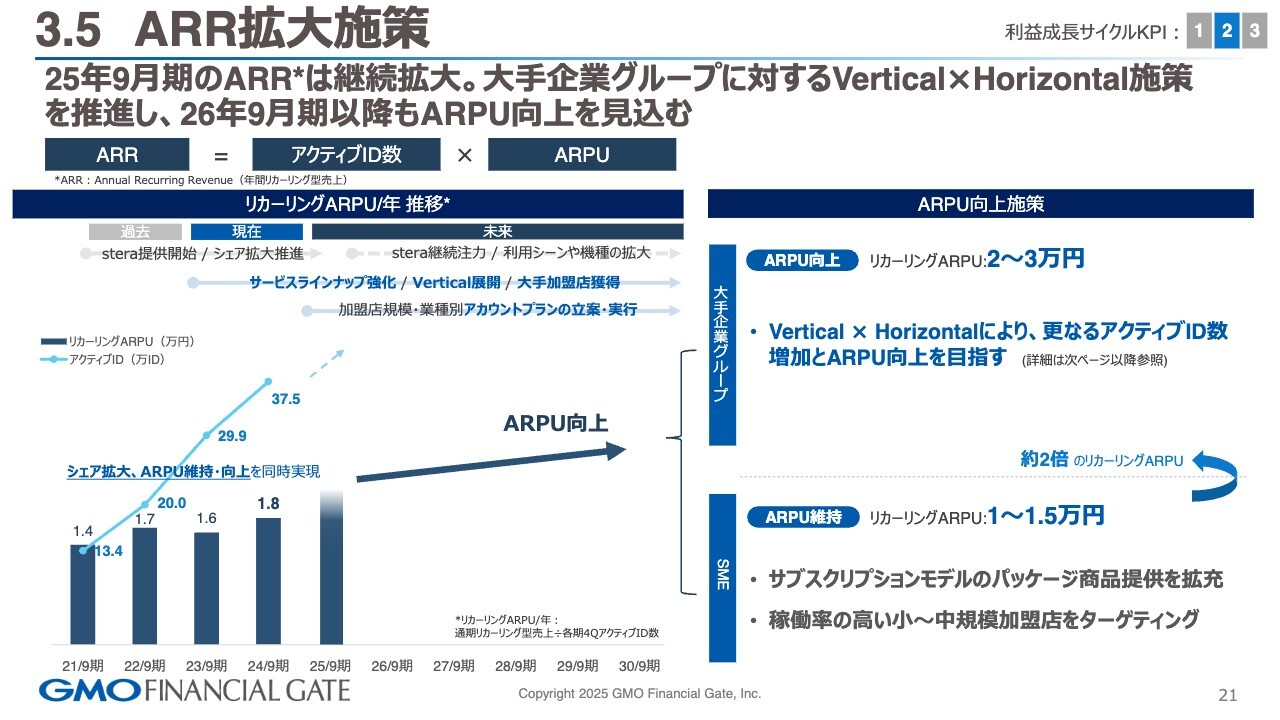

3.5 ARR拡大施策

ARRはアクティブID数掛けるARPUのため、ARPUを向上させていくことが重要です。2033年には2万5,000円というKPIをしっかり立てて考えていく必要があります。大手企業グループさまとSMEさまとでは当然ARPUの違いがあるため、このようなポートフォリオを分解しながら戦略を練っていきます。

SMEさまのARPUはなかなか上がりづらいのですが、業務効率化などにより寄与できるサービスもあると考えていますので、そのようなサービスの提供については積極的に提案していきます。

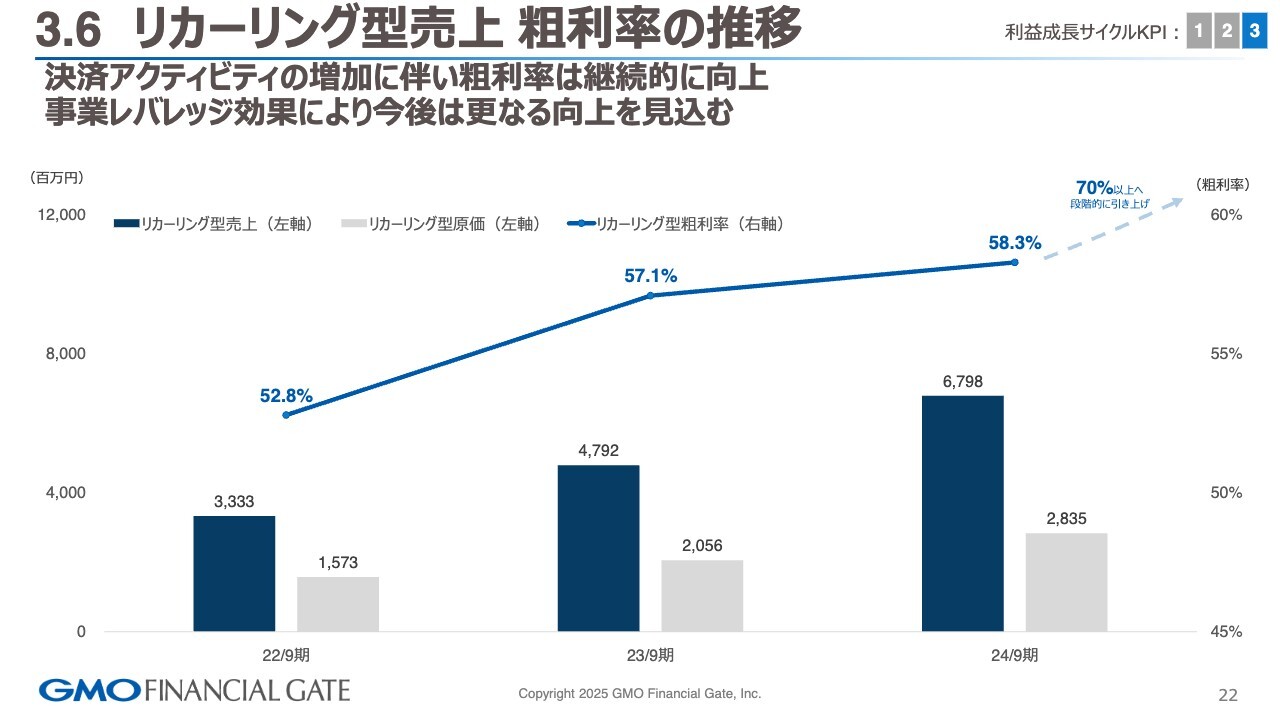

3.6 リカーリング型売上 粗利率の推移

粗利率の向上に関して、売上総利益をいかに上げていくかですが、アセットを活用し、レバレッジ効果を出していくこととAIの活用がポイントです。コード生成やテスト自動化、データ利活用のルール生成などは、AIと壁打ちしながらいろいろな対応ができるため、そのような部分を推進していきたいと考えています。

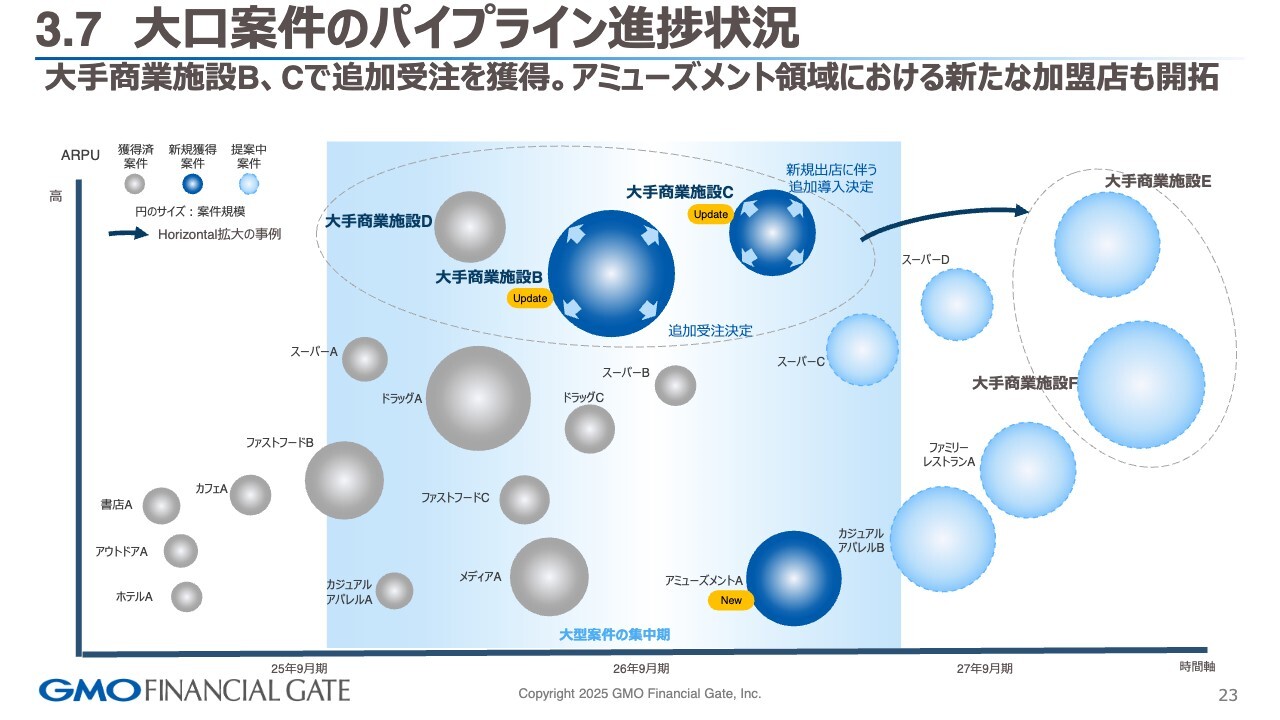

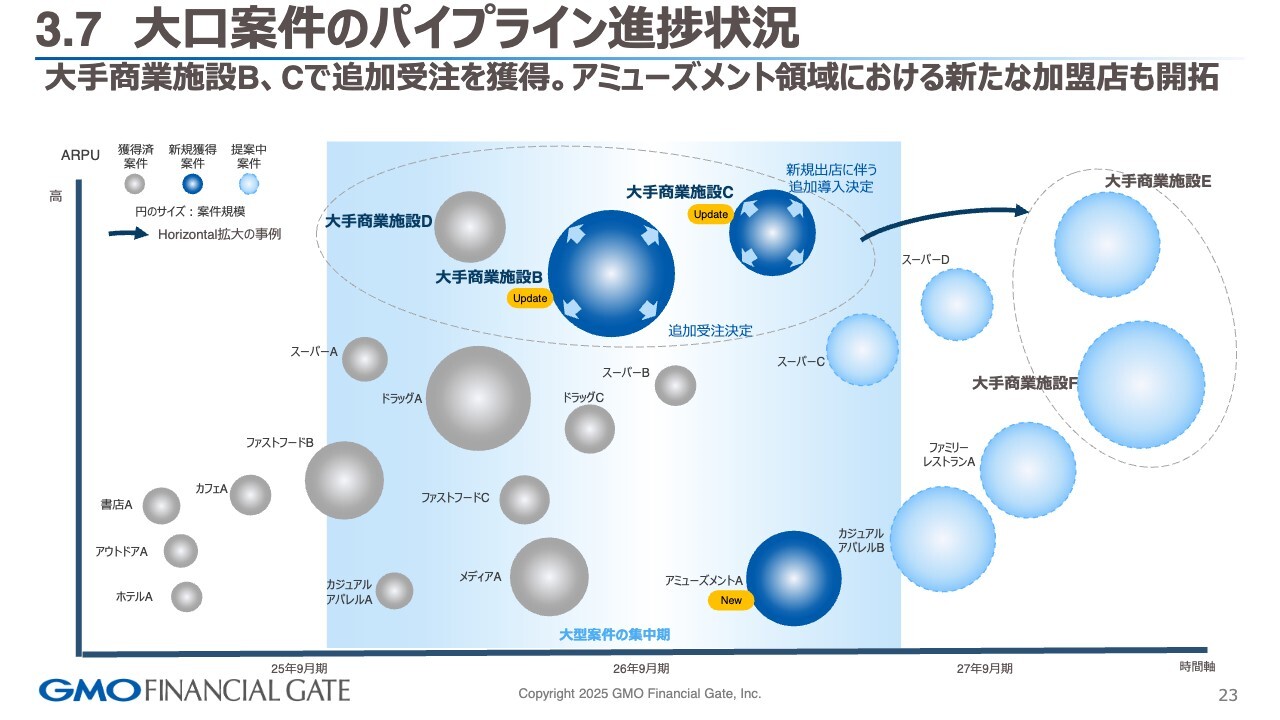

3.7 大口案件のパイプライン進捗状況

大口のパイプラインの進捗状況についてですが、こちらもアップデートです。すでに商業施設のB、Cは、決済コアプラスアルファの展開のため開発しています。

2026年9月期以降、新規出店に伴う追加導入の決定や、そのような経済圏における我々もプラットフォームを展開し、さらにはVertical戦略につなげています。

また、新規のアミューズメントAについてですが、スプレッドの施策でも触れましたが、ゲームセンターでも少しずつキャッシュレス化のニーズが出始めています。我々にとって無人エリアにおけるIoT決済は得意分野ですので、アライアンス戦略によりキャッシュレスのトリガーを引いていこうと考えています。

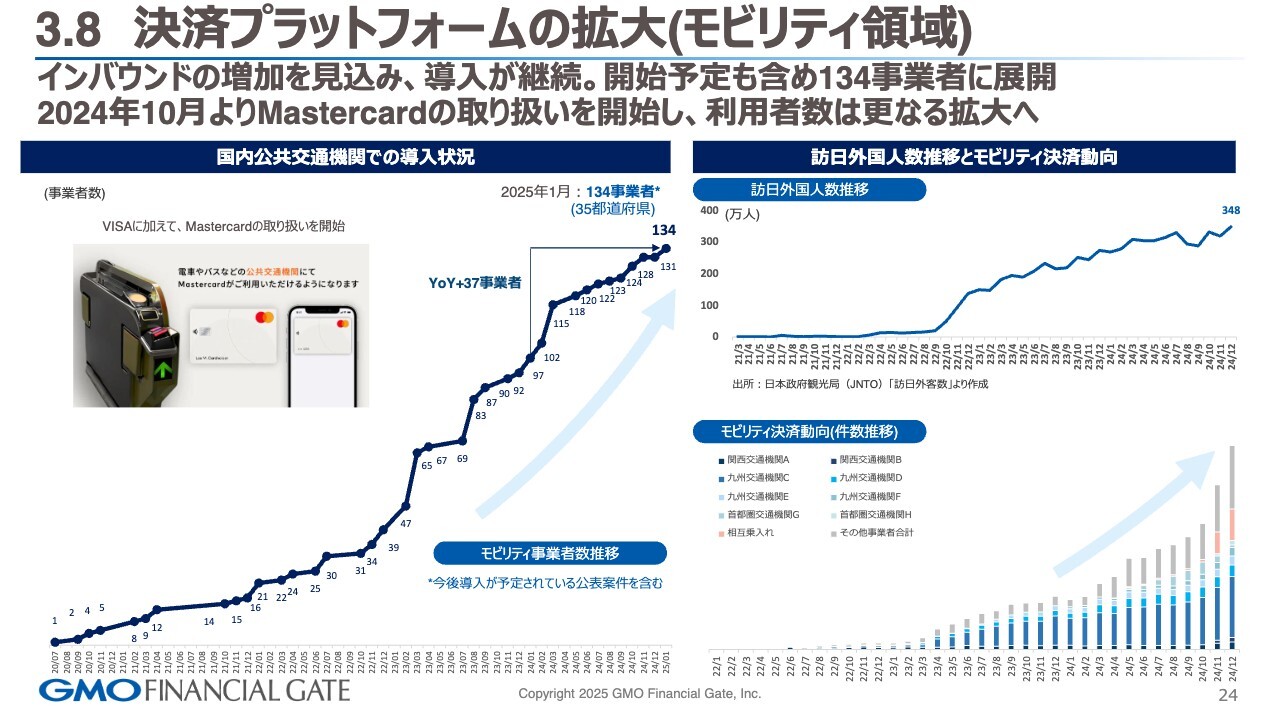

3.8 決済プラットフォームの拡大(モビリティ領域)

トランジット、モビリティ領域についてです。2024年10月、Mastercardの取り扱いが開始されていることがポイントになると思います。

もう1つは、スライド右側のモビリティの決済動向です。ピンク色の2024年11月から追加されている部分ですが、相互乗り入れという変化がありました。そのような活用、トランザクションが増えていることにより、少しレベルの上がった件数推移となっています。このような部分がスタンダードになる時代が近いのではないかと考えています。

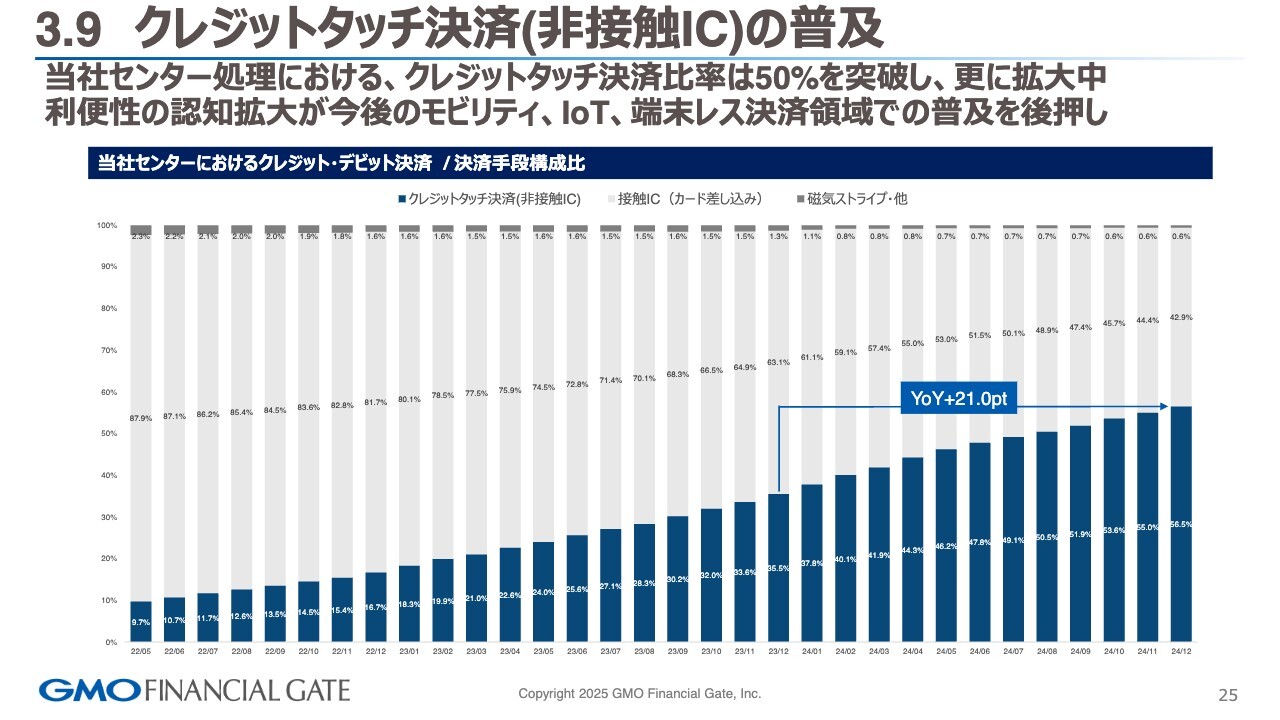

3.9 クレジットタッチ決済(非接触IC)の普及

タッチ決済については、引き続きYoYプラス21ポイントとなっています。50パーセント以上がタッチ決済になり、お預かりしているデータからもそのニーズがうかがえます。

3.10 CDPスコアのアップデート

最後はカーボンディスクローズです。業種平均、アジア平均ともにCスコアをクリアするBスコアといったところです。採点も年々メッシュが細かくなってきており、スコアを維持するのも大変ですが、グロース市場において2年連続というのは当社だけです。経営にもディスクローズを活用していきたいと考えています。

決算の説明は以上です。

質疑応答:イニシャル売上と2033年に向けた戦略について

質問者:2点ご質問です。1点目はイニシャル売上についてです。今回、端末の売上に寄与しない「stera tap」のマーケティングを強化されたそうですが、これは御社の意思なのでしょうか? それともパートナーの戦略の結果なのでしょうか? 大口要因を除き、イニシャル売上について、今後もこの水準が続くと考えたらよいのかについて教えてください。

2点目は、2033年に向けた戦略です。決済活性化の拡大を思い描かれていると思いますが、どのようなソリューションがそこに貢献するのか、またそのためにどれくらいの開発投資が必要なのかについて教えてください。

杉山:1点目の「stera tap」ですが、これはパートナーとの相互戦略のもとでアクセルを踏む共同事業となっています。したがって、タップ決済が1つフックになっていることは間違いなく、SME戦略については、タップ決済を入口とした継続がポイントになります。もう少し、状況を見極めたいと考えています。

2点目の決済活性化の部分ですが、Vertical戦略の中で、いろいろなニーズに対して開発しています。

例えばPOS事業者さまとは、我々の決済におけるキャッシュレスデータを融合させながら、BIの連携といった店舗管理、さらには大型商業施設ですので、店舗管理の可視化だけではなく、次のビジネス戦略のため、本部にデータを還元するといったニーズが出てきています。

どれくらいの投資が必要かについては、ケースバイケースです。どのPOS事業者さまとアライアンスを組むのか、活用可能なデータの定義も含め、ある一定の開発は必要だと思います。

決済活性化については、お客さまのニーズを確認し、データフローを考えながら作っているところですので、単純に1つの活性化サービスが数千万円、数億円とは言えません。

決済とは無関係な開発ではないため、そのような要件定義や、その運用に落とし込むところに時間がかかると思います。似て非なるものを多く作ったり、個社対応でデータの活用が何かに依存しないように設計したいと考えています。

質疑応答:「stera」の引き合いについて

質問者:従前の「stera pack」が「stera tap」に置き換わっているイメージですが、それ以外の「stera」の引き合いはあまり変わっていないという理解でよいですか? それとも、全般的に少しイニシャルの水準が下がっていると考えたらよいですか?

杉山:事実としては置き換わっています。平均単価が少し減少している理由は、その流れが関係していると思います。ただし、重要なことはそれをフックとしたSMEのARPUですので、それについてはしっかり注視していきたいと思います。また、「next stera」も含め、新しいラインナップで大口のニーズに応えられるようになってきています。

今期は中規模の積み上げでイニシャルをデザインしていますが、そのようなところは変わらないと思っています。ただし、SMEについては少し見極めが必要だと考えています。

質疑応答:加盟店ポートフォリオ見直しの影響について

質問者:加盟店ポートフォリオの見直しの影響について、もう少し詳細に状況を教えていただけますか? 例えば業種業態、事業、そしてどのような規模感の加盟店を見直されているのか、業種業態についてポートフォリオを組み替えられているのでしょうか?

また、その組み換えによる影響として、スプレッドの売上はもちろん影響を受けるとは思いますが、KPIに分解した時に、GMVが影響を受けるのか、それともテイクレートの部分が影響を受けるのかも教えてください。

杉山:まずは、業種業態に絞ってお話しします。業態については、なかなか言いづらいところではありますが、キャッシュレスの機会のたびに、サービスが完了するモデルではない加盟店さまです。我々もいつでもブレーキを踏めるように審査しており、今はブレーキを少し踏ませていただいているとご理解ください。

当然、GMVにも影響がありますが、テイクレートについてはあまり大きな影響はないと考えています。我々も考えながらブレーキを踏んでいますし、代替案も含めてしっかりと動かしていますので、そこについてはご安心ください。

質疑応答:決済処理件数とGMVの見方について

質問者:決済処理件数とGMVの見方についておうかがしたいです。少額決済の加盟店が増えているため、その件数とGMVの伸びが、この第1四半期からYoYでの伸びがパラレルではないと見ています。このトレンドというのは、今後も続いていくのか、それともたまたまなのか、KPIにおける見通しについて教えてください。

岡村篤氏(以下、岡村):処理件数とGMVの差についてですが、低単価の日常使いの加盟店さまにおける決済が取れているため、件数とGMVの伸びに差が出ています。今後の見通しについては、引き続き処理件数の伸びが高い状況が続くと考えています。

質疑応答:ID数の見通しについて

質問者:中長期的な見通しのKPIにおけるブレイクダウンのところで、YoYではID数が6万件から7万件の純増という見通しが示されています。足元のモメンタムからそれほど変わらないとも思いましたが、保守的な見通しとして、6万件から7万件、さらにプラスして大口が乗ってくれば、より上を目指せるということですか?

それとも、10年後の見通しの平均として、6万件から7万件というのがリーズナブルな水準と見ているのでしょうか? ID数の見通しの考え方について教えてください。

杉山:トラックレコードを踏まえ、我々の戦略は保守的ですが、できない数字ではないと考えています。しかし掛け目ですので、アクティブIDが増えていけば、リカーリング売上も増えていきます。100万IDというのは達成できない数字ではないと考えています。

それをブレイクダウンしていく中で、As-Isの延長プラスアルファで、ある一定の営業利益50億円から60億円は、2033年には積み上がっていくだろうと考え、お話ししました。

質問者:大型案件が積み上がれば100万ID以上に上振れる余地があるということですか?

杉山:おっしゃるとおりです。アクティブIDというのは売上に直結しません。ミスリードすることなく、我々のセンターのトリガーを引いているのがデバイスなのかデバイスレスなのか、それともIoTなのかについては、その分類も含め、積み上げの内訳を開示しているのはそのような背景があります。

質疑応答:2033年の目標について

岡村:「2033年の目標について、これを今出すことになった最大のきっかけは何ですか?」というご質問です。

杉山:最大のきっかけは、2030年の50億円達成が見えてきたことです。2030年以降のアクティビティになるため、そこをしっかり強化していきたいというマイルストーンを置くことがポイントになります。

質疑応答:上期計画における売上について

岡村:「上期計画における売上について、第2四半期計画を逆算すると、相応の端末売上を見込んでいるように見えます。スライドにバブル図がありますが、堅調に端末パイプラインがあると見てよいですか?」というご質問です。

杉山:パイプラインはあるのですが、今期第2四半期については、かなり苦戦しています。今期は開発に注力していることもあり、大口はあまりありません。したがって、中小の加盟店さまの積み上げと、いかにプロバビリティを上げていくかがポイントになるため、ものすごく余裕があるかというとそうではないと考えています。

質疑応答:第1四半期決算の印象について

質問者:第1四半期の決算は、社内の数字に対してどのような印象でしたか? 良かったところや悪かったところ、もしくはほぼインラインだったところがあれば教えてください。

杉山:開示も社内も一緒です。イニシャルについては、デバイスレスは読んでいましたが、それ以外で積み上がると思っていたため、その見通しから外れたというのが社内的な評価です。リカバリーも含めて積み上げていましたが、第1四半期にヒットすることができず、イニシャルだけで見ると、対前年比でマイナス成長になったというのが評価です。

リカーリングは想定以上のものが出ていますので、アクティブIDの積み上げを継続していきます。そのような意味では、スプレッドは少しブレーキを踏んでいるため、総括したとおり、アクティブIDの純増も含めてリカーリングは合格点だと思います。

質問者:株価はプラスに反応していますが、ご自身で点数をつけるといかがでしょうか?

杉山:株価はコントロールできるものではありませんし、点数をつけることはできません。

質問者:第2四半期に向け、課題が明確になったと思います。第2四半期からある程度テコ入れしているとは思いますが、この他が積み上がると思っていたところが積み上がっていません。したがって、第2四半期に向けての感触について、第1四半期の課題はカバーできるイメージですか? それとも、下期まで時間が必要というイメージですか?

杉山:時間が必要だとは言いたくないですが、積み上げてはいます。ただし、プロバビリティが今期にしっかり入るのかということについては、もう少し立て直しが必要です。ソリューショニングが少し甘いところがありますので、営業の部長を中心にミーティングしています。

厳しい状況は続くと思いますが、すべきことは理解していますので、しっかりと仕上げていきます。

質問者:強い1年の後は、必ず反動減での課題が見えてきます。善し悪しはあるにせよ、課題が明確だったことは大変良かったと思います。課題が明確でないと改善するところもわかりません。アタックしなければいけないことが非常にわかりやすくなっています。

また、一番良かったのは、リカーリングレベニューが上振れていることです。IDの部分は売上につながるところですので、それをしっかりと刈り取れたというのは評価すべきポイントだと感じました。

杉山:ありがとうございます。

この銘柄の最新ニュース

GMO-FGのニュース一覧- アミューズメント市場に特化した新端末「F3」を提供開始 2025/12/05

- 当座貸越契約に基づく資金の借入に関するお知らせ 2025/11/25

- 2025年9月期(第27期) 定時株主総会 招集ご通知 2025/11/22

- 【↑】日経平均 大引け| 急反発、エヌビディア好決算で一時5万円乗せ (11月20日) 2025/11/20

- 【QAあり】GMOフィナンシャルゲート、リカーリング型売上が貢献し営業利益YoY+45.6%の大幅増益 増配により株主還元を強化 2025/11/18

マーケットニュース

- <動意株・9日>(前引け)=情報戦略テク、萩原工業、学情 (12/09)

- 日経平均9日前引け=続伸、106円高の5万688円 (12/09)

- ◎9日前場の主要ヘッドライン (12/09)

- ソラコムが3日続伸、IoTプラットフォームがホンダのモビリティロボットに採用◇ (12/09)

おすすめ条件でスクリーニングされた銘柄を見る

GMOフィナンシャルゲートの取引履歴を振り返りませんか?

GMOフィナンシャルゲートの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。