井関農機のニュース

【QAあり】井関農機、国内はメンテナンス収入が伸長、欧州は高水準を維持 2025年は「プロジェクトZ」効果で増収増益を見込む

2024年12月期決算説明

冨安司郎氏(以下、冨安):井関農機代表取締役社長の冨安です。2024年度の決算概要、「プロジェクトZ」の進捗、資本コストや株価を意識した経営の実現に向けた対応についてのアップデート、この3つについてお話しします。

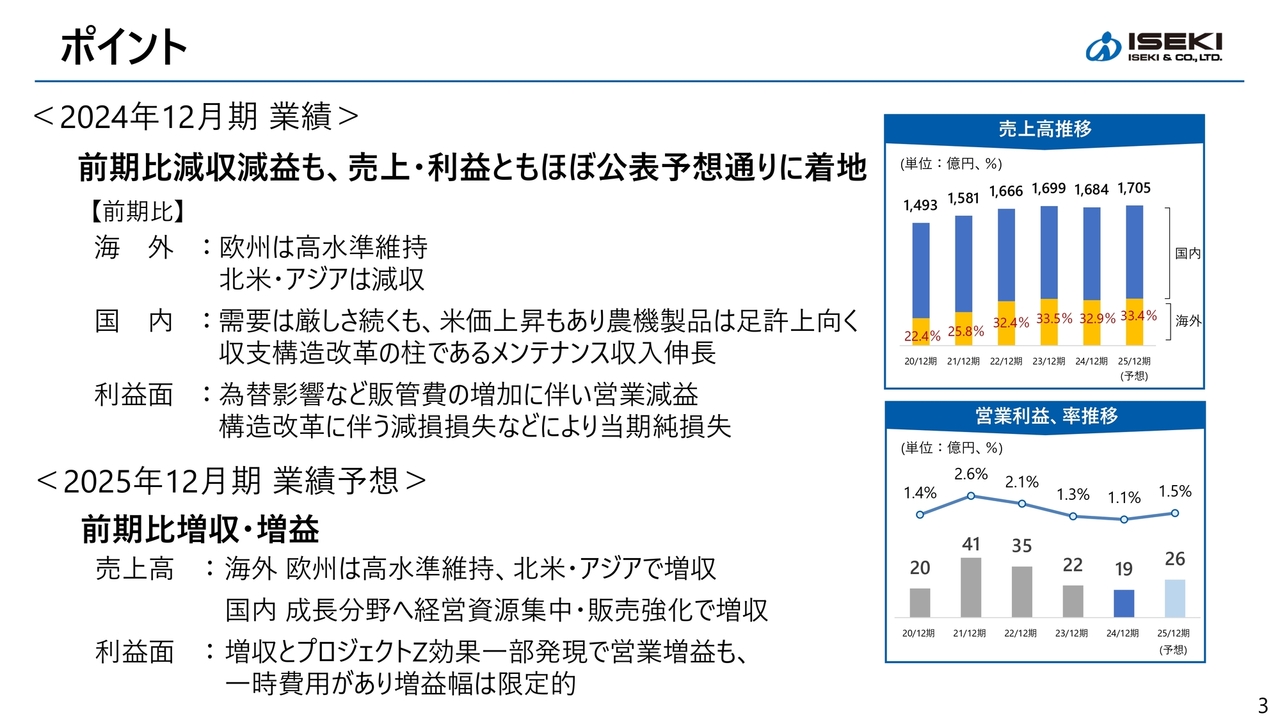

ポイント

決算概要についてです。最初に、決算のポイントについて整理しています。2024年12月期は前期比減収・減益でしたが、売上・利益とも昨年7月に発表した熊本の操業停止など、「プロジェクトZ」にかかわる構造改革に伴い、修正された業績予想どおりに着地しています。

海外は欧州で高水準の高い伸びを維持するも、北米・アジアの減少で減収となりました。国内は需要の厳しさは続くも、足元では米価上昇もあり上向き、前期比で横ばいでした。利益面では、為替換算影響による販管費の増加もあり、営業減益でした。また、構造改革に伴う特別損失の計上により、当期純損失となりました。

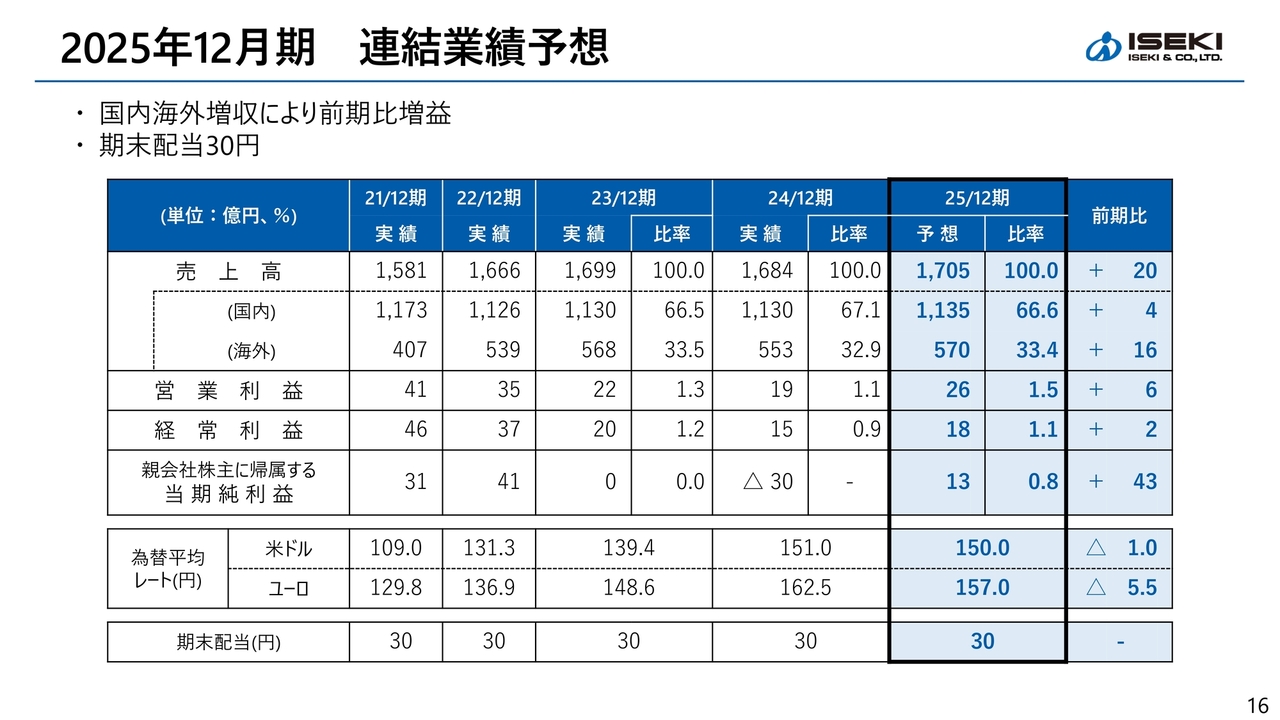

2025年12月期は、増収・増益を予想しています。なお利益面については増収で、「プロジェクトZ」効果の一部発現で営業増益となりますが、同じく「プロジェクトZ」にかかる一時費用があり、増益幅は限定的となる見込みです。

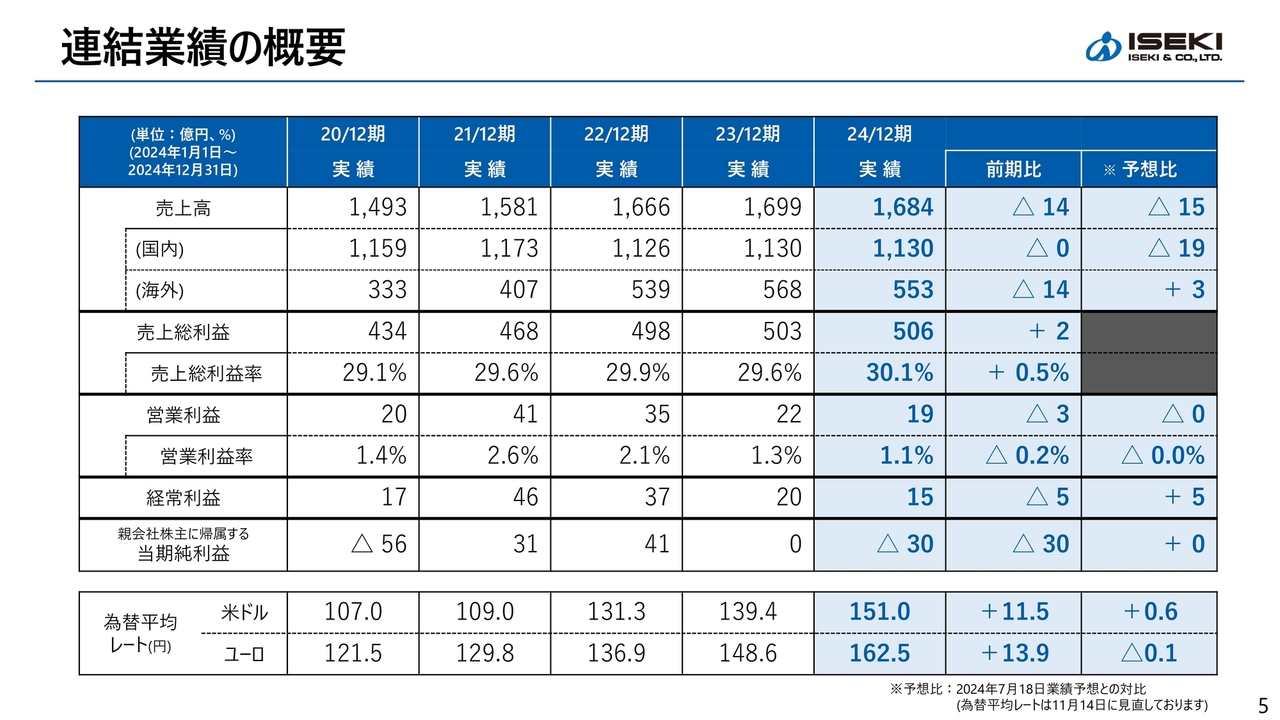

連結業績の概要

2024年度の売上高は前期比14億円の減収でした。そのうち、国内は横ばい、海外は14億円の減収です。営業利益は前期比3億円減益の19億円です。当期純利益は特別損失の計上があり、マイナス30億円となりました。昨年7月公表の修正予想比は、表の右端の列のとおりで、ほぼ想定の範囲内で着地しました。

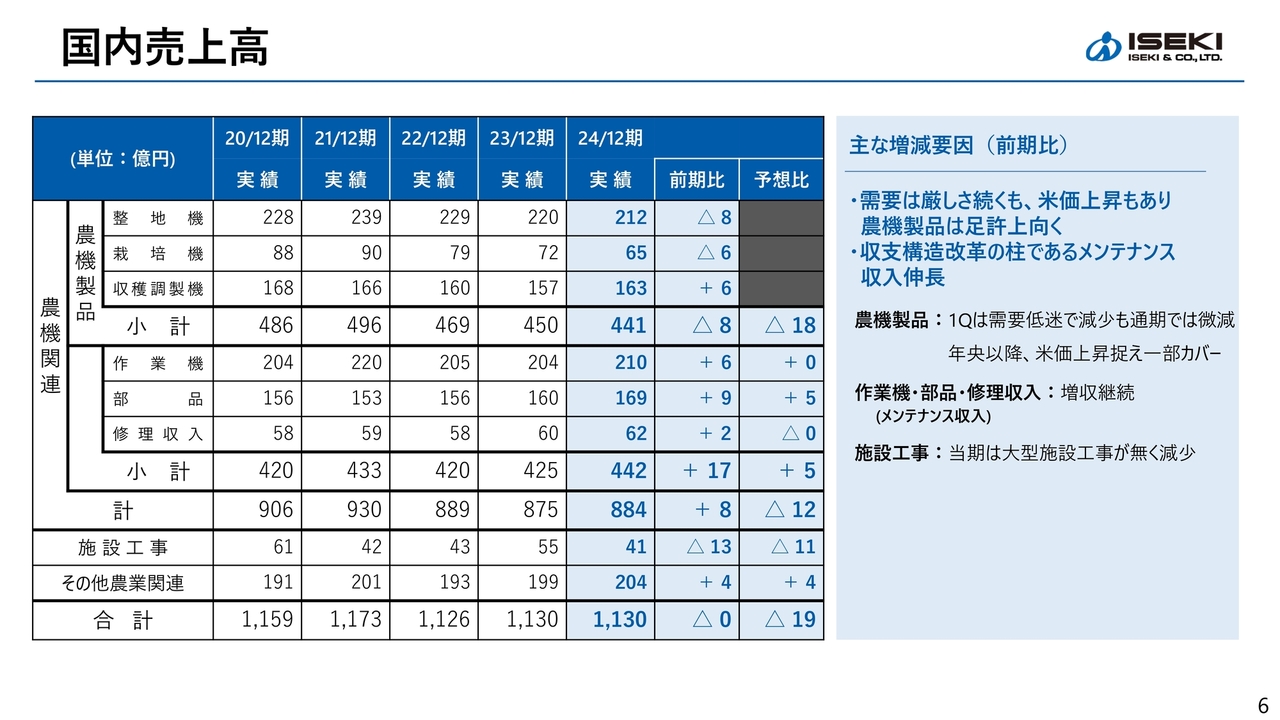

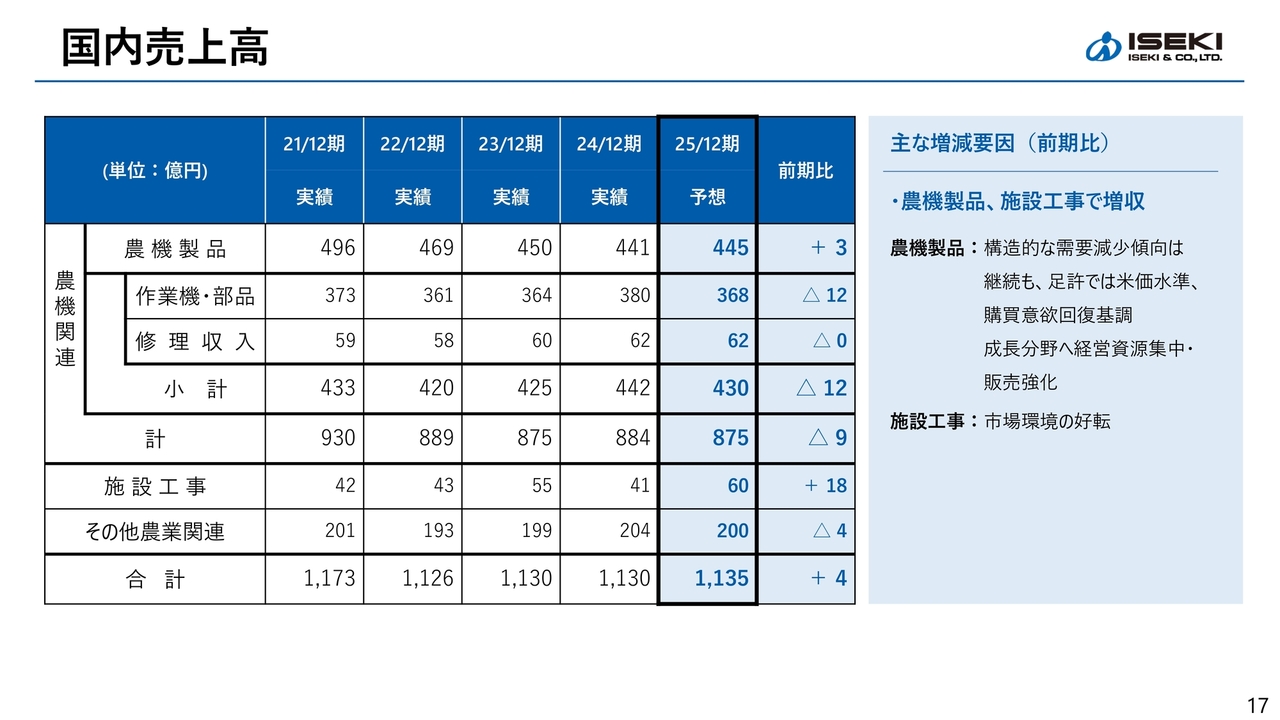

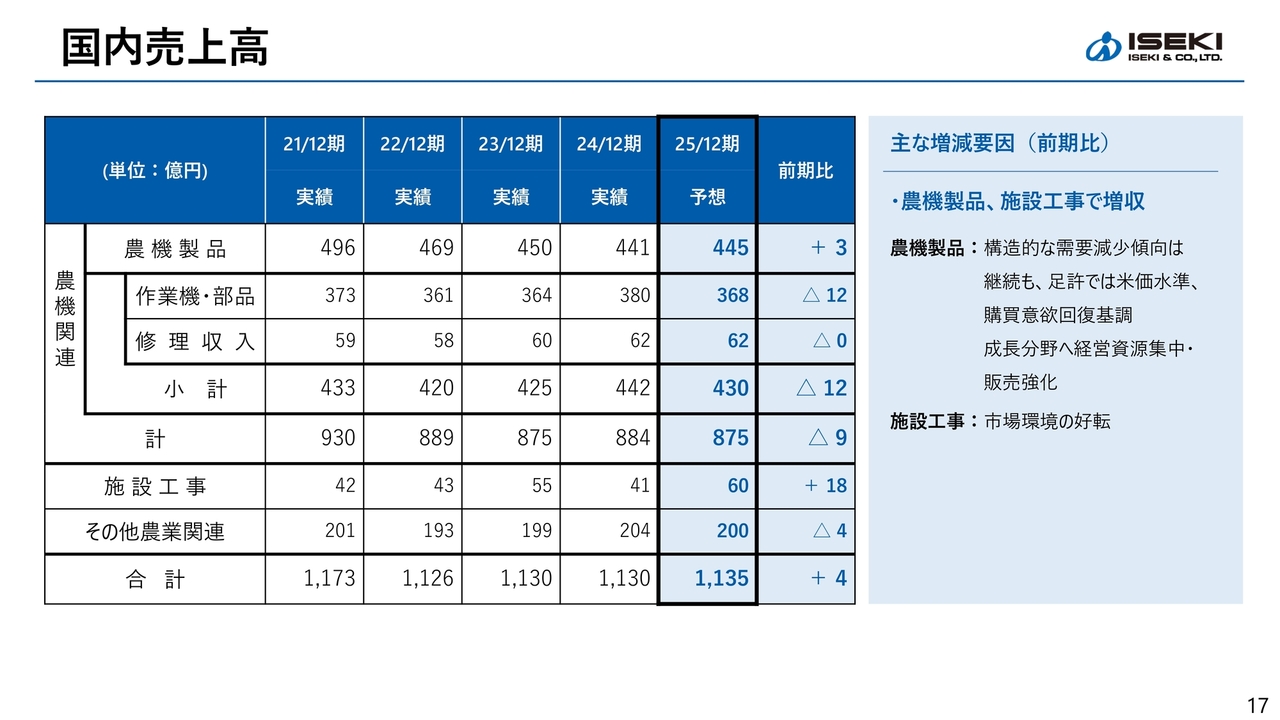

国内売上高

国内売上高は表の最下段のとおり、前期比で横ばいでした。表の上から4段目、農機製品は、私どもで生産し、販売している機械ですが、8億円の減収でした。第1四半期の1月から3月は、価格改定時期を前年より1ヶ月前倒ししたこともあり、減収となりました。年央以降は米価上昇を捉え、前年を上回って推移しましたが、第1四半期の落ち込みを通期ではカバーできませんでした。

農機製品の下に記載した作業機は増収でした。部品・修理収入など、私どもが収支構造改革として、この10年行っていたところの柱で、メンテナンスにかかる売上は、増収を継続しています。当期の施設工事は大型受注工事がなく、13億円の減収となりました。

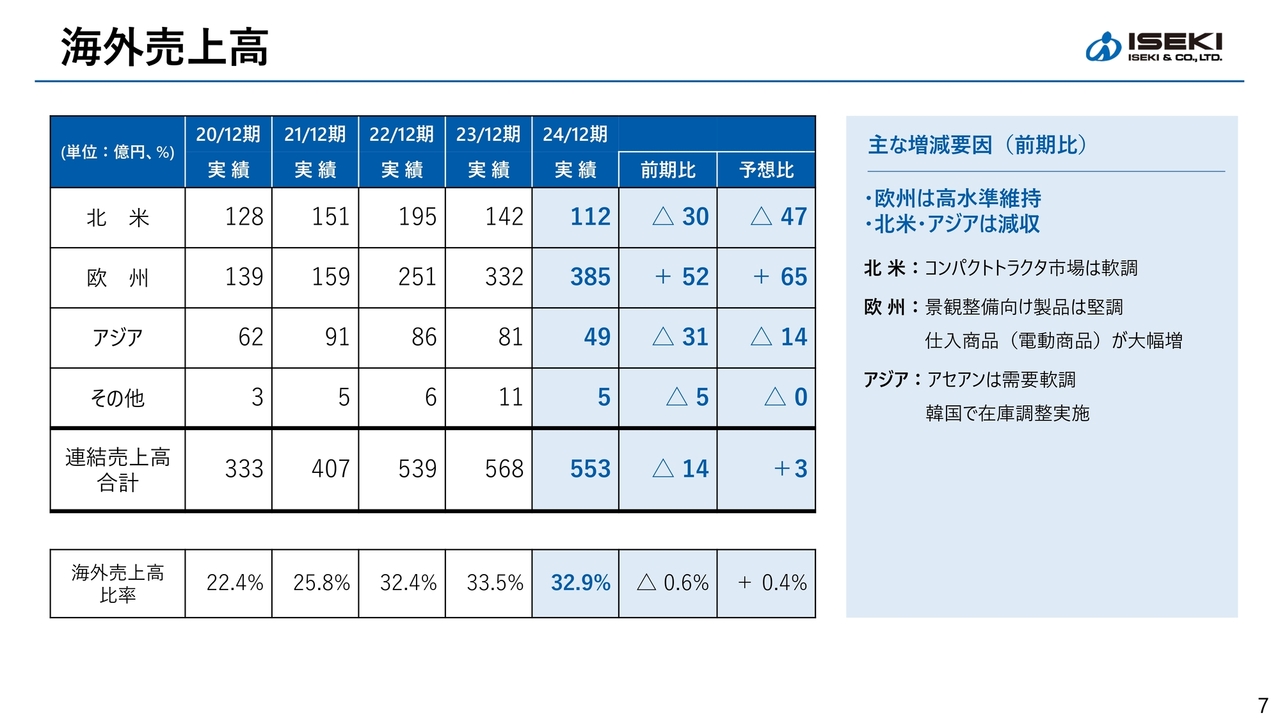

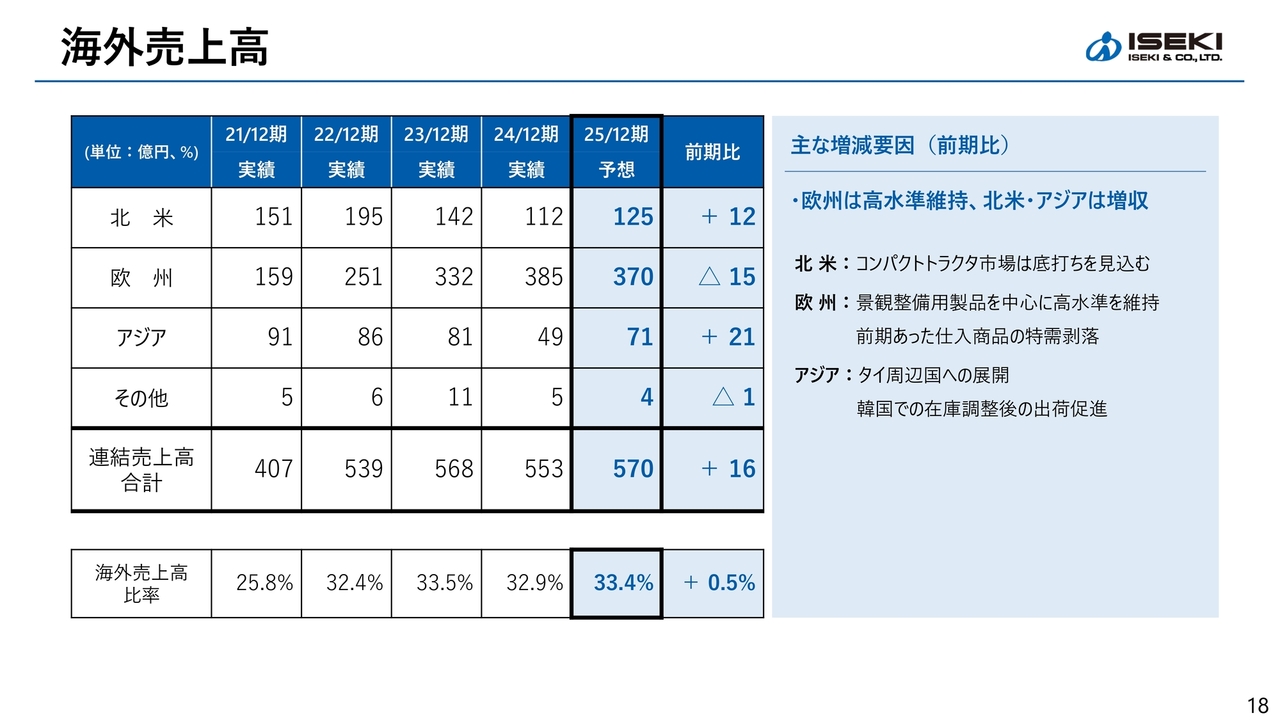

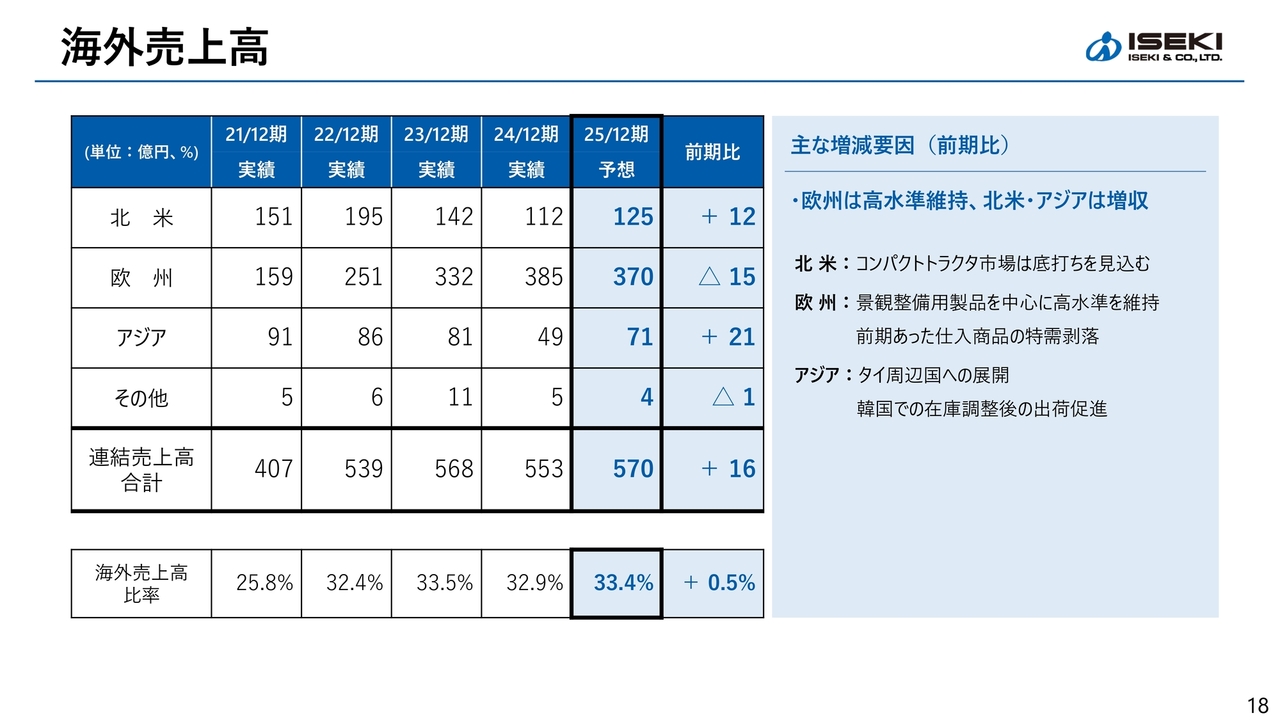

海外売上高

表の下段にある連結売上高は前期比14億円の減収でした。海外売上高比率は32.9パーセントと、若干ながら減少しています。地域別では、欧州が引き続き高い伸びを継続しています。一方で、北米・アジアでは減収となり、全体で前期比減収となっています。欧州では既存の当社製品が堅調だったことに加え、円安効果、そして仕入の電動商品で特需があり、大きく伸長しました。

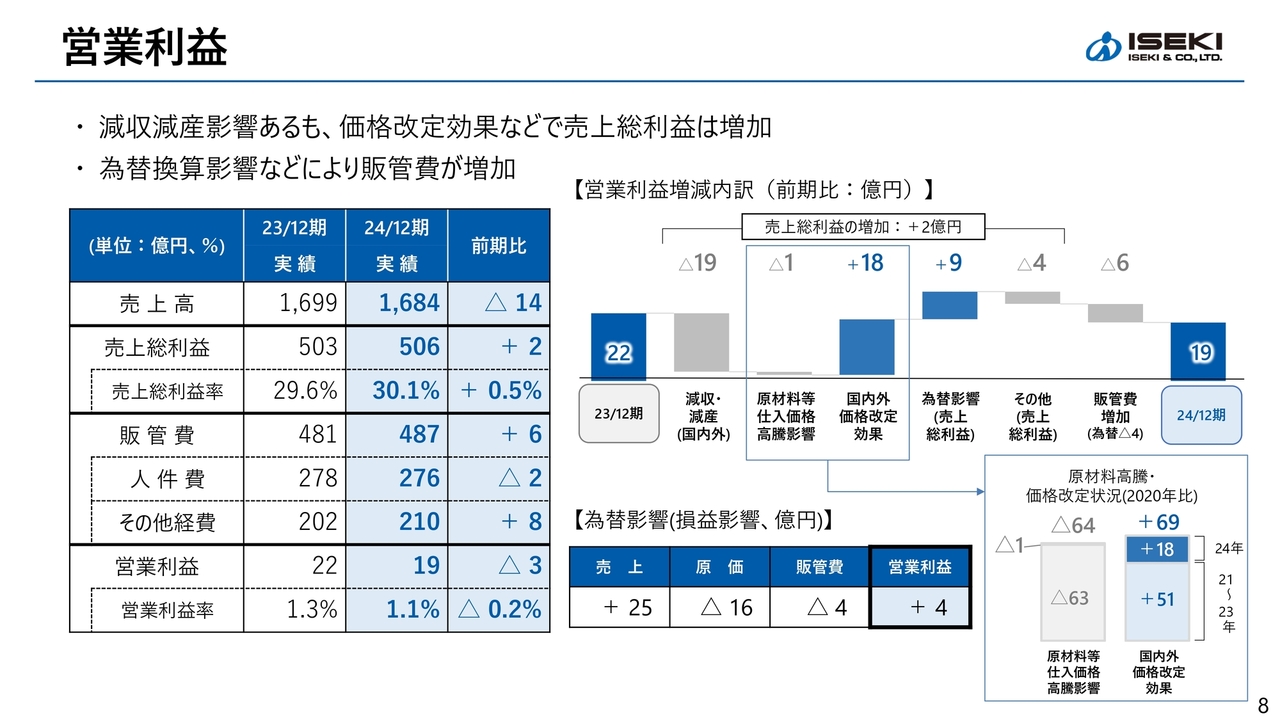

営業利益

営業利益増減内訳は右側のグラフのとおりです。減収・減産による売上総利益の減少が19億円でした。その右隣の原材料等仕入価格高騰影響は、1億円にとどまりました。一方で、国内外での販売価格改定効果は、従前から遅れて発現するとご説明していますが、18億円です。ネットで17億円のプラスでした。右下には、2020年対比での累計でご説明しています。ようやく2024年度に価格改定効果が上回ってきました。

その右に示した為替影響は9億円です。販管費の増加等もあり、前期比3億円の減益となりました。なお、為替による影響は売上高でプラス25億円、営業利益でプラス4億円です。右下でご説明しているとおりです。私どもは従来、為替影響を極力抑えるように輸出・輸入のバランス、そして決済通貨のバランスをとってきました。

一方で、ユーロを中心とした円安が、大きくプラスとなっています。上のグラフとの関係でお伝えすれば、売上総利益への影響で9億円、そして販管費の中に円安影響が4、5億円入っています。ネットでの営業利益への影響は4億円でした。

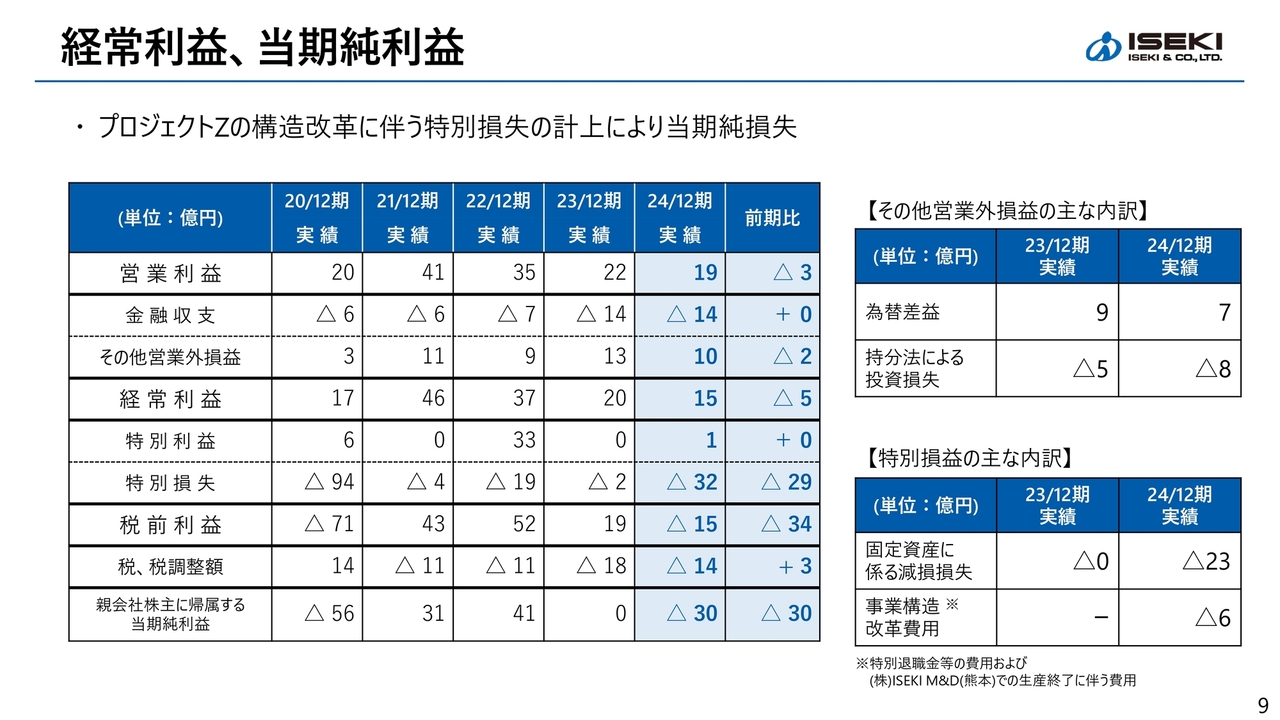

経常利益、当期純利益

経常利益は為替差益の減少や持分法投資損失の拡大等により、前期比5億円減益の15億円です。親会社株主に帰属する当期純利益は、「プロジェクトZ」の構造改革に伴う減損損失や構造改革費用の計上等により、30億円減益のマイナス30億円となりました。

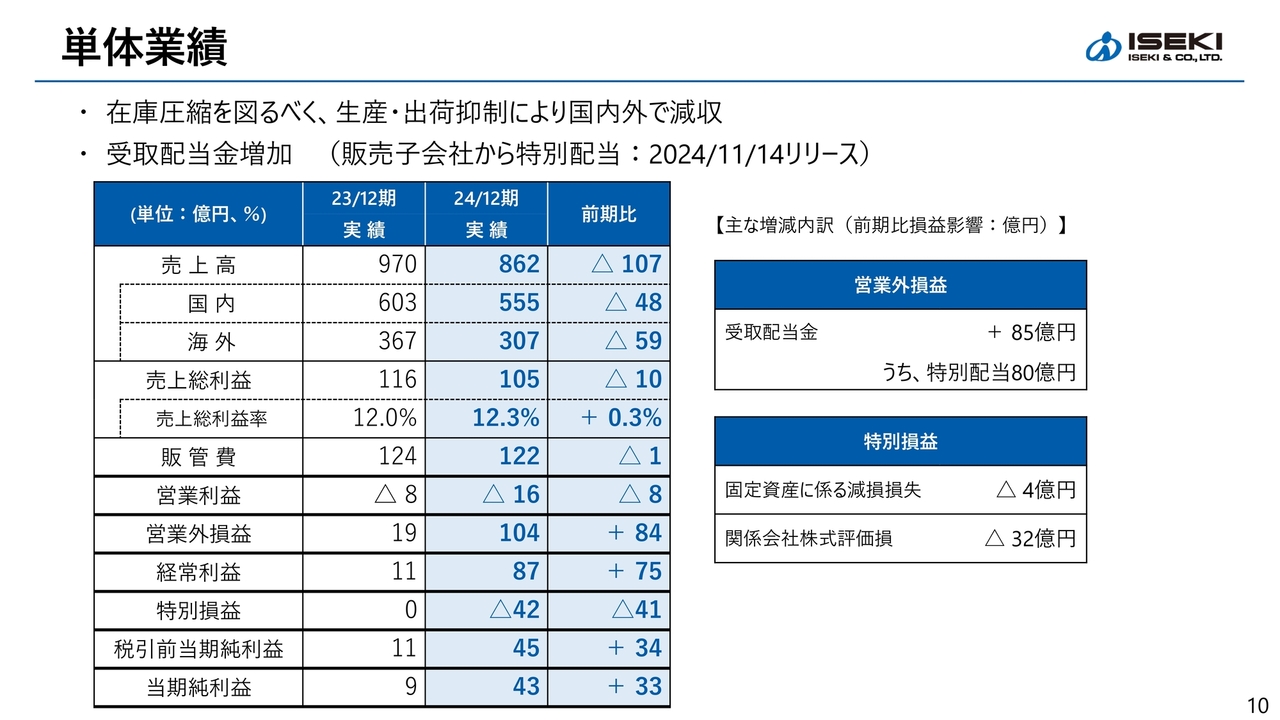

単体業績

単体業績の売上高は生産・出荷の減少により前期比107億円減収の862億円です。在庫圧縮を目的として生産・出荷が減少しました。営業利益はマイナス16億円となっていますが、グループ内の資本構成の見直しのため、子会社、国内販売会社から特別配当を受領し、当期純利益はプラスの43億円となっています。

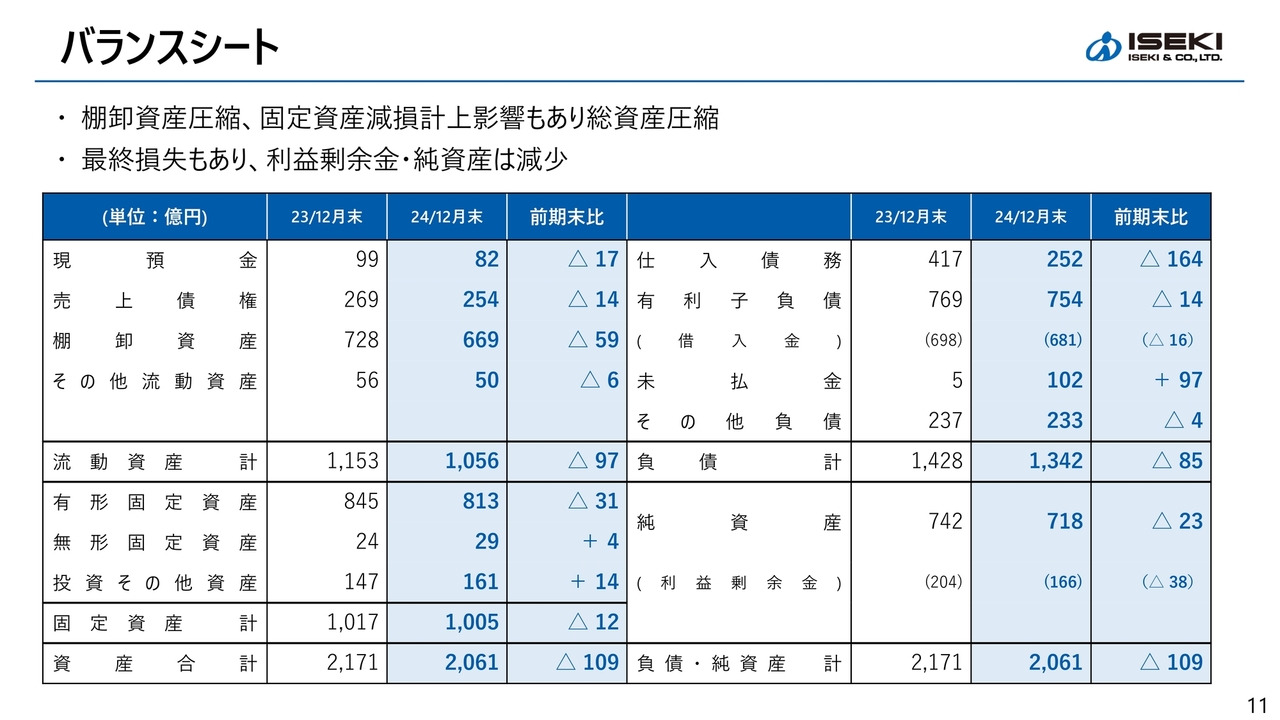

バランスシート

総資産は、前期比109億円の減で2,061億円です。ポイントは、棚卸資産の圧縮と減損損失による固定資産の減少で、計90億円です。最終損失もあり、利益剰余金、純資産はそれぞれ減少しています。

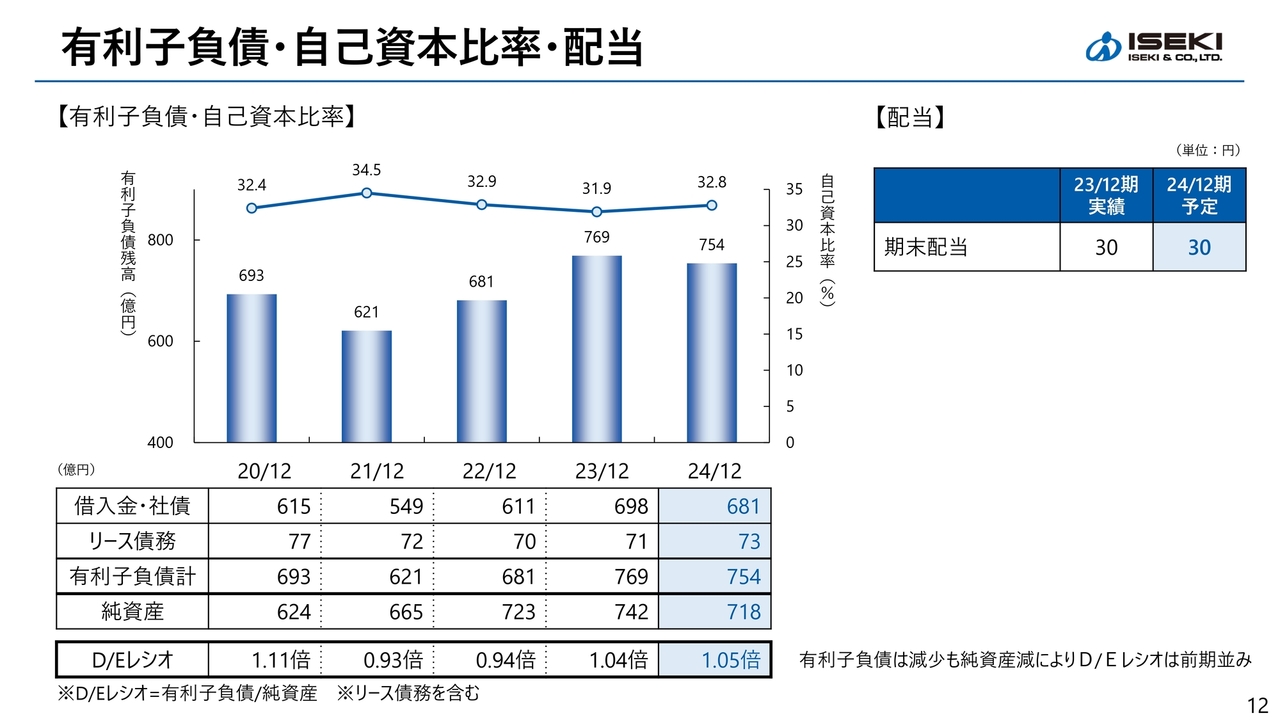

有利子負債・自己資本比率・配当

有利子負債・自己資本比率の状況です。前のスライドにもあるように、有利子負債は若干減少していますが、純資産の減少もあり、D/Eレシオは前期並みで微減です。自己資本比率は32.8パーセント、期末配当については従前からご説明しているとおり、30円を予定しています。

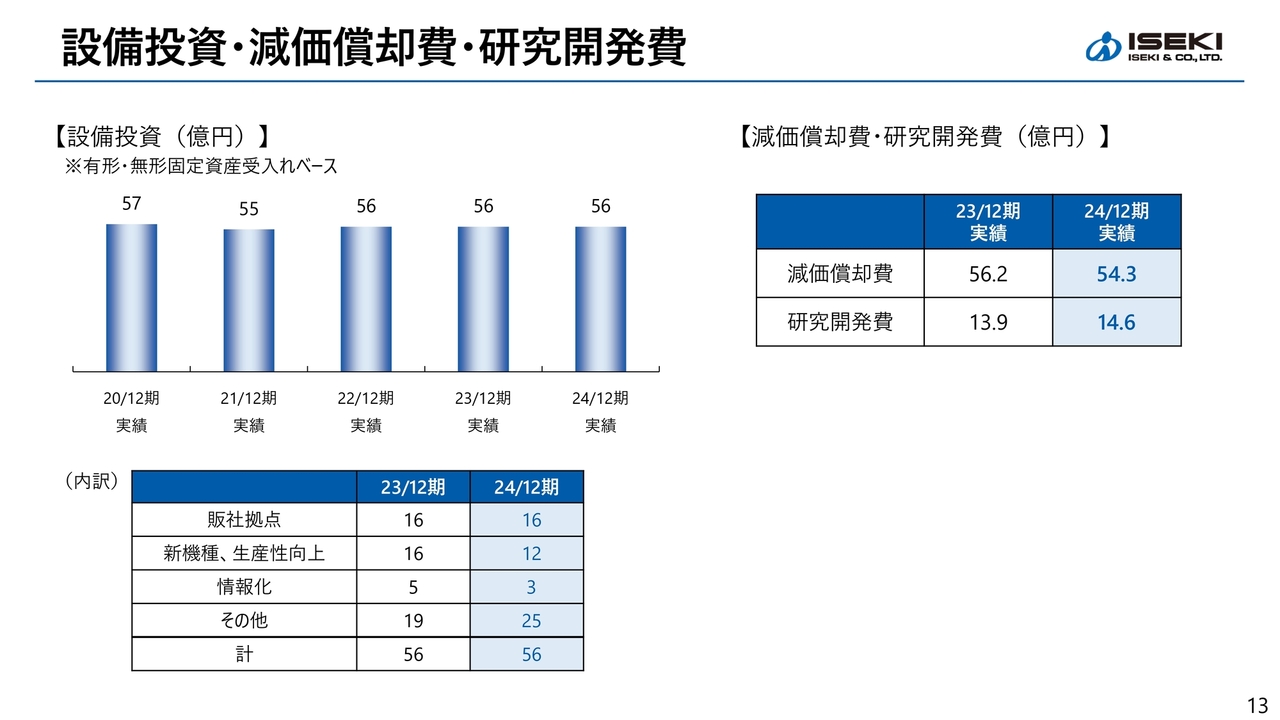

設備投資・減価償却費・研究開発費

当該期は販売拠点あるいは生産性向上のための設備などへの投資を行ったことから、設備投資額は56億円でした。概ねスライド右に示した減価償却費の範囲の中で収まったかたちになっています。研究開発費は15億円にとどまっています。

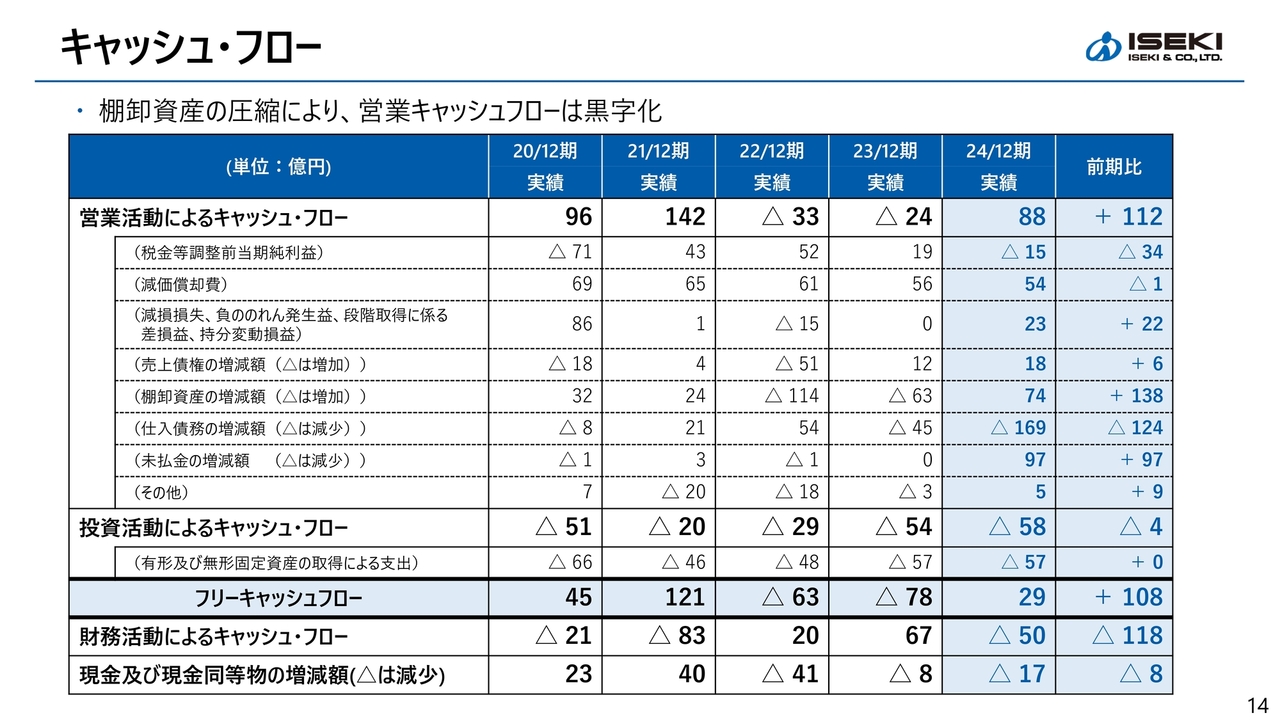

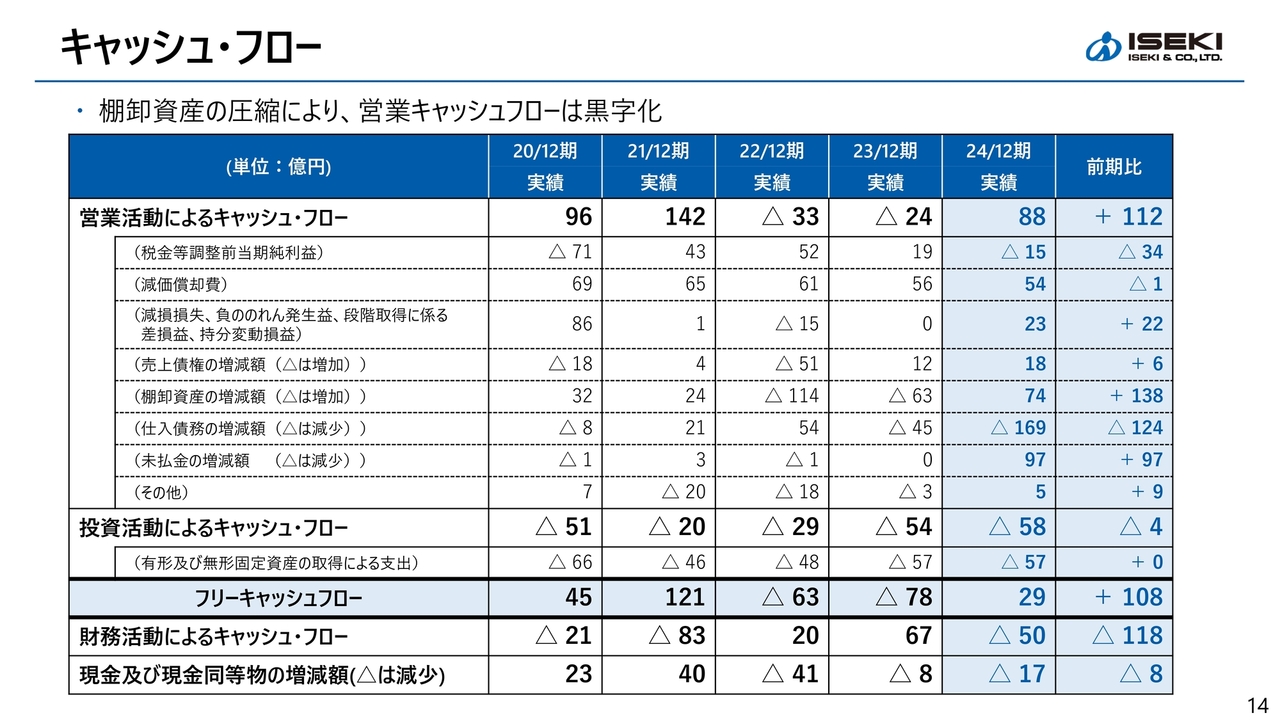

キャッシュ・フロー

2年連続赤字だった営業キャッシュ・フローは、棚卸資産の大幅圧縮により88億円の黒字となっています。それに伴い、フリーキャッシュフローは29億円の黒字でした。

2025年12月期 連結業績予想

2025年12月期の売上高は前期比で20億円の増収となり、1,700億円を超過、国内と海外は、それぞれ増収計画です。営業利益は、前期比6億円のプラスで26億円、当期純利益は、前期比43億円プラスの13億円を予想しています。

国内売上高

表の最上部に記載した農機製品は、構造的な需要減少は続きますが、足元で購買意欲は回復基調にあることから、3億円の増収です。国内全体では4億円の増収を見込んでいます。

海外売上高

地域別で見ると、北米はコンパクトトラクタ市場が厳しい状態が続いていましたが、底打ちを見込み、増収を予想しています。アジアについても、韓国における在庫調整の解消等でプラスです。一方で、欧州は近年順調に拡大しており、堅調を維持し、高水準の継続を見込んでいます。しかし、前期の仕入商品、特に電動商品の特需の剥落などによりマイナスで見ています。海外売上高全体では16億円の増収予想と見ています。

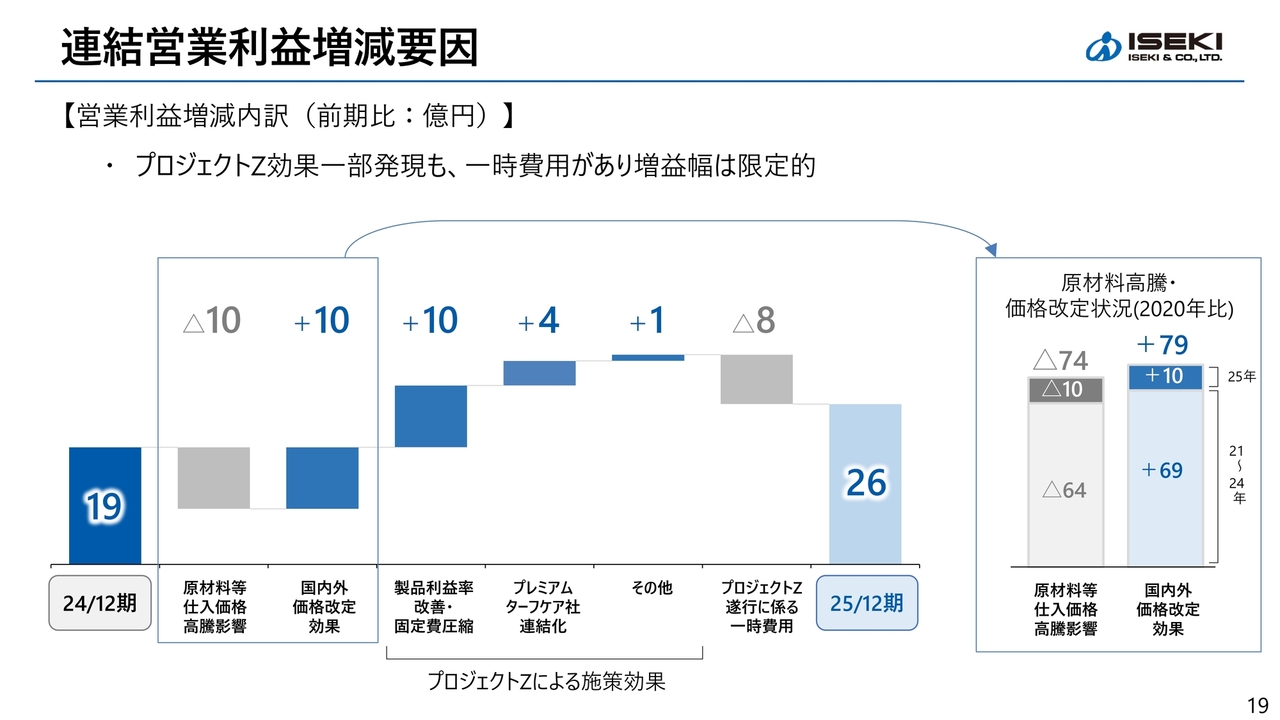

連結営業利益増減要因

2025年は価格改定効果と原価高騰の影響が同額で相殺され、「プロジェクトZ」による施策効果として、グラフの左から4列目以降、合計15億円のプラスを予想しています。一方で、国内販売会社の統合費用あるいは熊本から松山への生産移管にかかる一時費用として8億円を見込み、2024年比で増益幅は7億円にとどまり、26億円と見込んでいます。

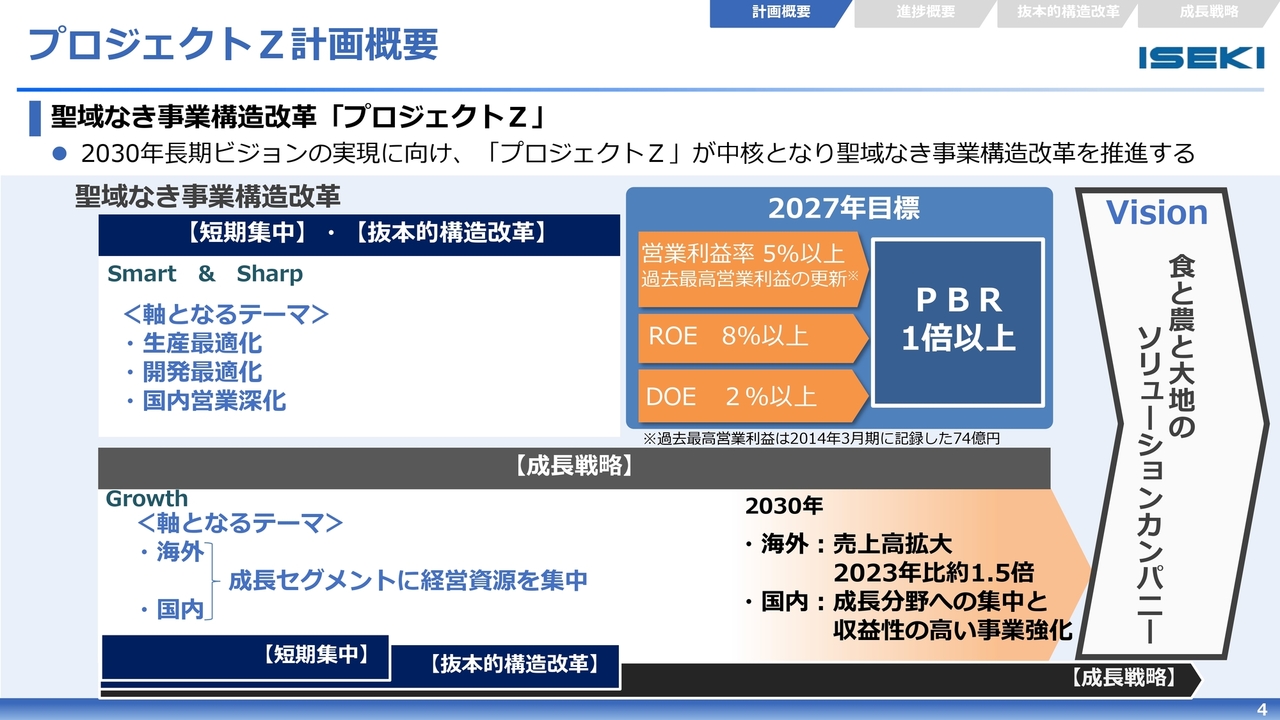

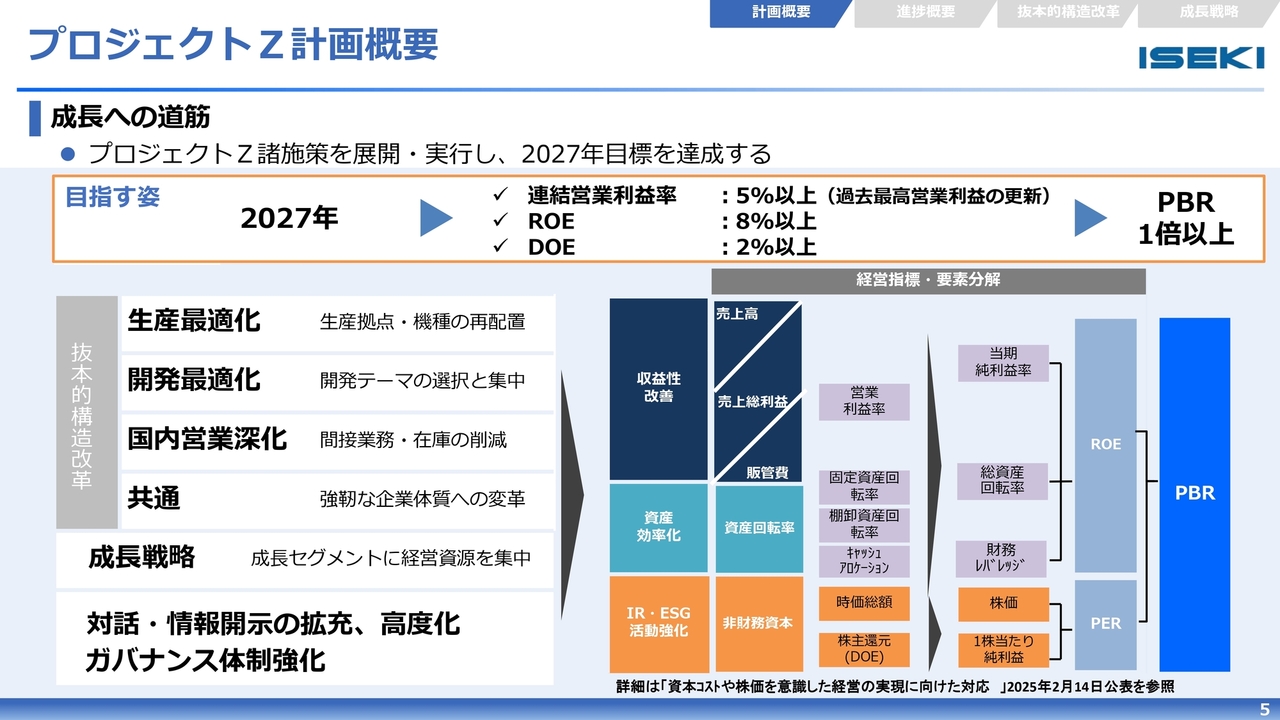

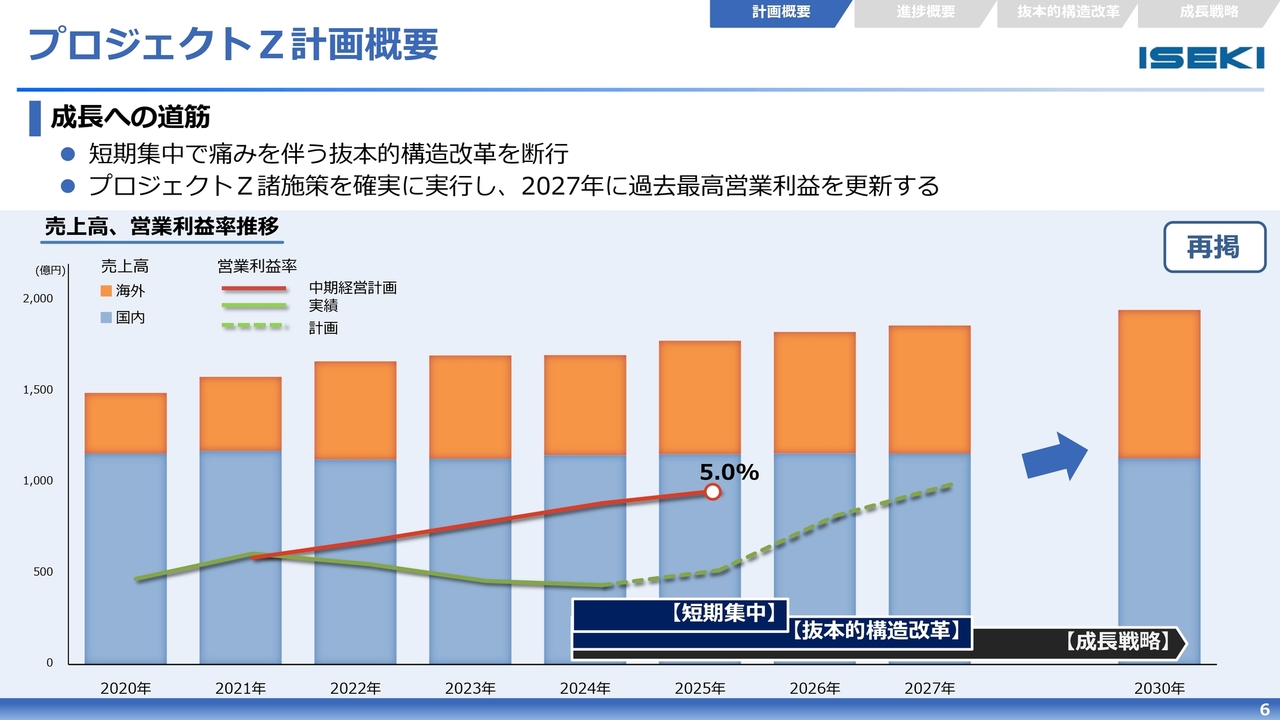

プロジェクトZ計画概要

昨年7月に公表した「プロジェクトZ」の現状と進捗状況についてお話しします。軸となるテーマとして、抜本的構造改革と同時並行で成長戦略を進めていきます。抜本的構造改革は、生産最適化、開発最適化、国内営業深化を短期集中的に2024年から2025年に行います。

成長戦略も同時に並行して押し進めることで、2027年には連結営業利益率5パーセント以上、ROE8パーセント以上、配当はDOEを2パーセント以上まで引き上げ、課題の次のテーマであるPBR1倍以上につなげていきます。

プロジェクトZ計画概要

スライドでは「プロジェクトZ」の施策と経営指標とのつながりを整理しています。これらの施策展開により、指標を改善・向上させていきます。

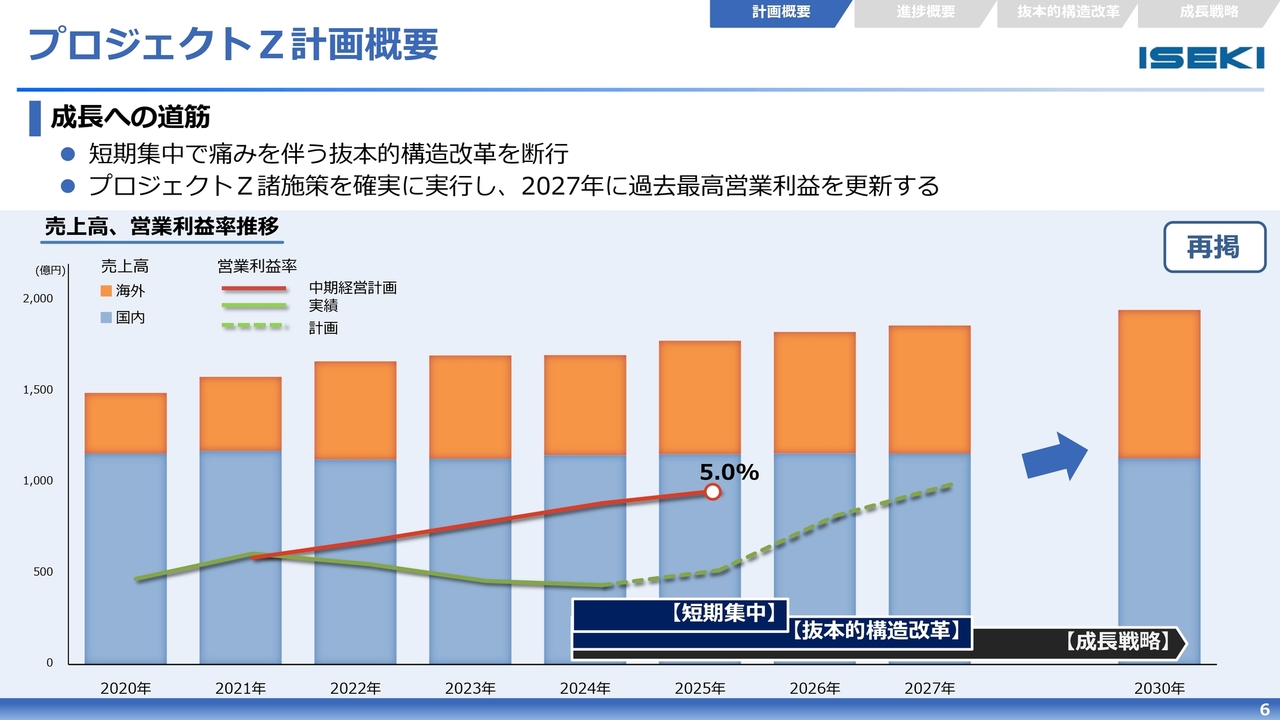

プロジェクトZ計画概要

スライドは時系列で成長への姿を示しています。折れ線グラフの赤い線が2021年スタートの中期経営計画における営業利益の推移です。「プロジェクトZ」では、2年目の2022年以降の状況を受けて、あらためて一昨年、抜本的構造改革に取り組み始めました。その推移を示すのが、緑色の折れ線グラフです。

2024年、2025年は短期集中で抜本的構造改革として、いろいろな施策を実施する期間であり、営業増益幅は限定的で、営業利益率はまだ不十分です。施策効果が出てくる2026年以降は、しっかりとこれを回復し伸長させていきます。

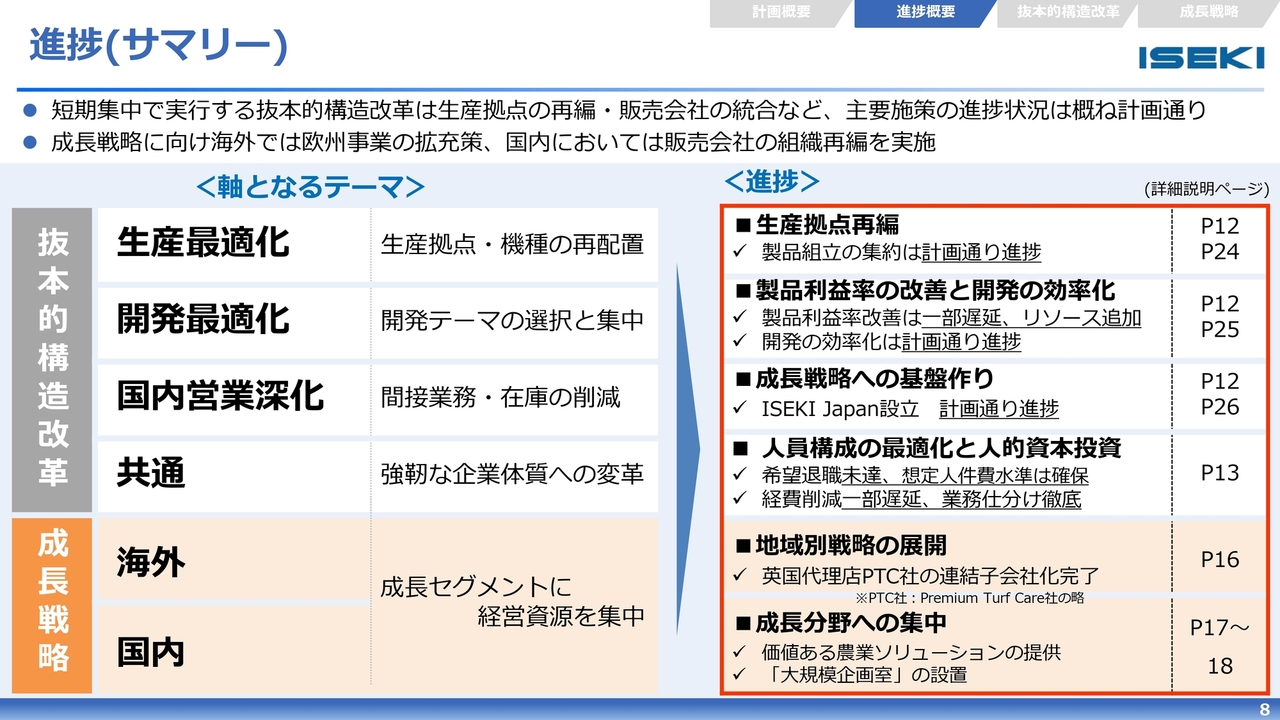

進捗(サマリー)

進捗状況のサマリーを示しています。テーマごとの進捗を、右側赤枠で囲っている部分で示しています。詳細はこの後、項目ごとにご説明しますが、短期集中で実行している抜本的構造改革は、生産拠点の再編、販売会社の統合など、主要施策は概ね計画どおりに進捗しています。

成長戦略においては、成長の基盤となる海外において、欧州事業の拡充策として、イギリスの販売会社PTC社の連結化、そして国内販売会社統合に伴う営業組織の再編と、いずれもまずは基盤を整備しました。これからしっかりとそれらに関わる成長戦略を進めていきます。

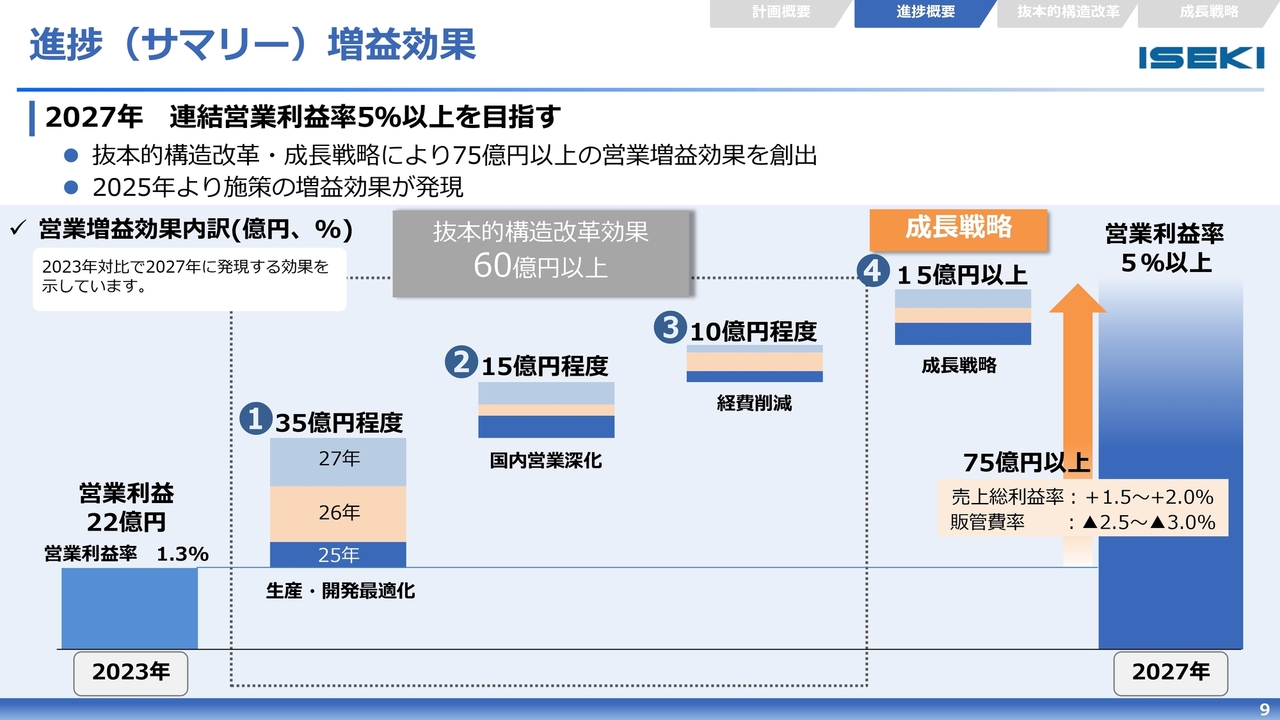

進捗(サマリー)増益効果

施策ごとの増益効果を年度ごとに示しています。抜本的構造改革と成長戦略の改善効果は、2025年の下期より出てきます。濃い青い部分で示しているところです。しかし、時間がかかるものが多く、2026年以降に本格化していきます。2027年の営業利益率5パーセント以上を、しっかりと達成します。

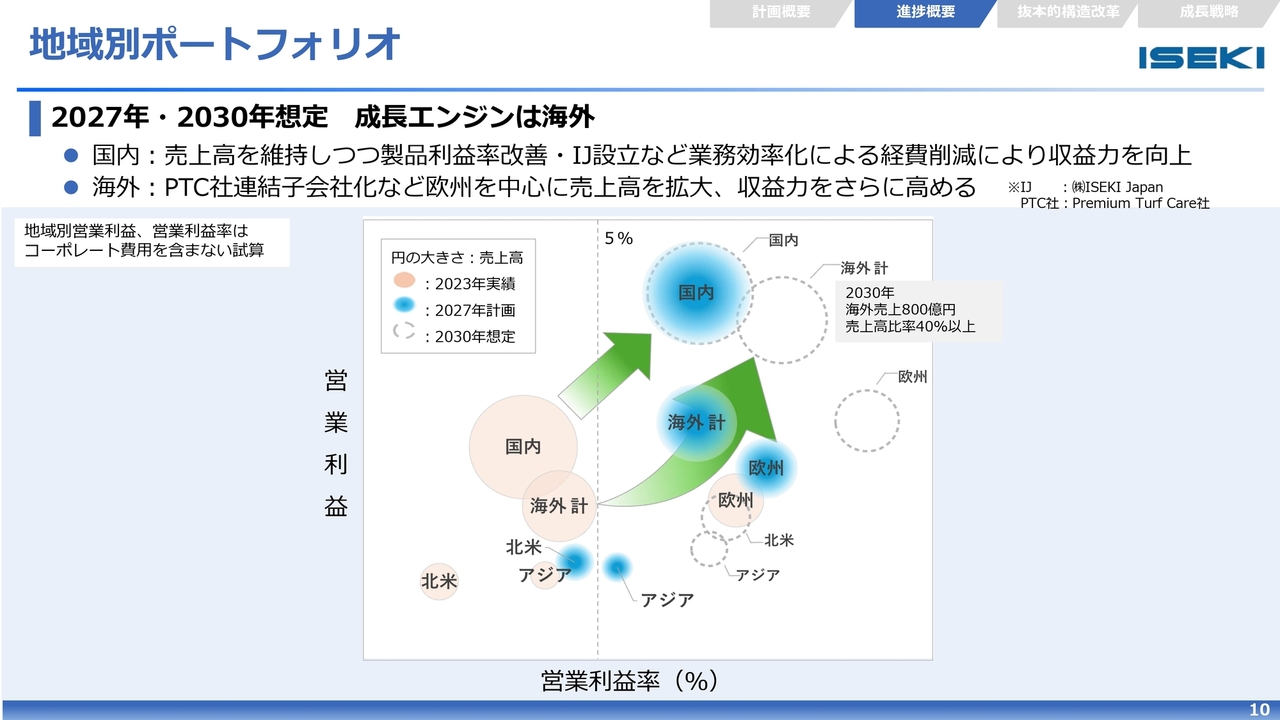

地域別ポートフォリオ

これまで地域別の収益性と将来のイメージを示してほしいという声をいただいていました。スライドは日本国内、北米、欧州、アジア、海外全体の地域別のポートフォリオで2023年の実績、2027年、2030年のイメージを示しています。縦軸に営業利益、横軸に営業利益率、そして丸の大きさが売上高を表していますが、左上に記載されているように、コーポレート費用は含んでいません。

国内は売上高を維持しつつ収益力を上げていきます。一方で、海外は成長エンジンであり、成長戦略の軸である欧州を核とし、売上高を拡大しながらも収益力を高める施策を展開し、しっかりと稼ぎを生み出すグループへと変革していきます。

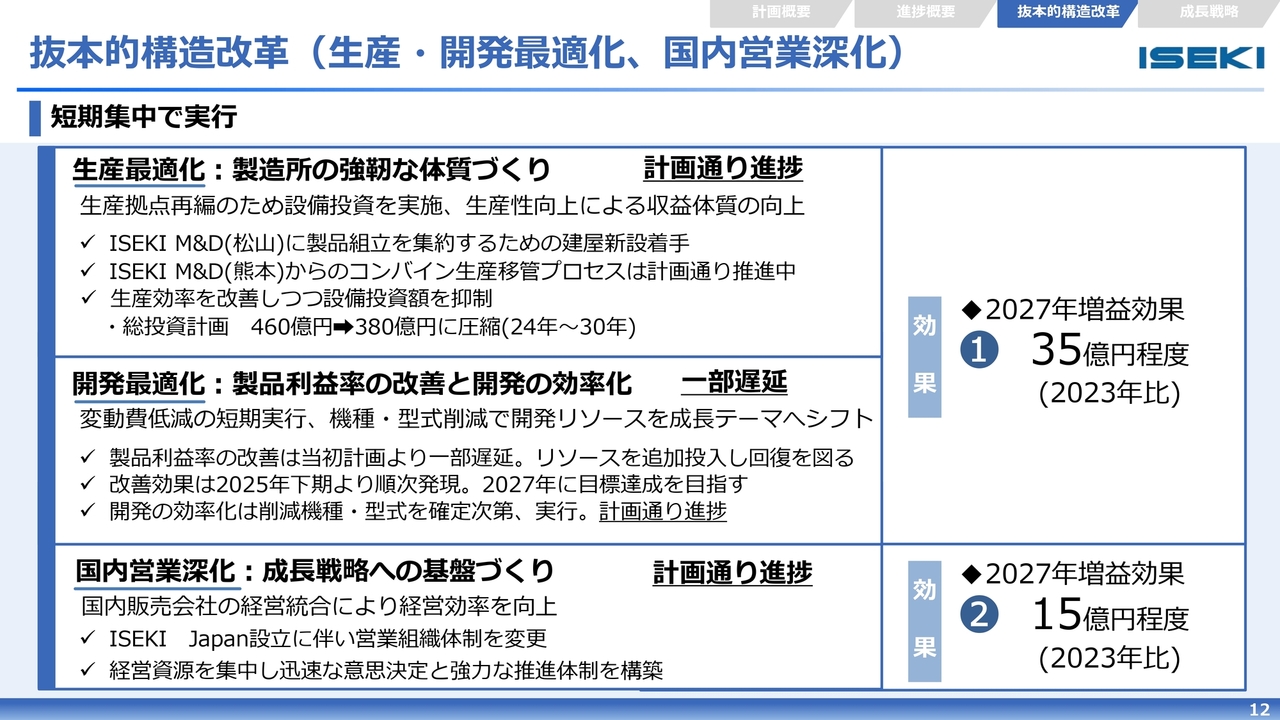

抜本的構造改革(生産・開発最適化、国内営業深化)

抜本的構造改革の進捗についてお話しします。

1つ目は生産最適化についてです。製造所の強靭な体質づくりにおいては、製品組み立て拠点の松山への集約を順次進めており、建屋の新設に着手しています。熊本からのコンバイン生産移管については、大きな混乱も今のところなく、計画どおりに推進中です。これらに係る設備投資は、生産効率を改善しつつ投資抑制を図り、当初示した460億円から380億円まで圧縮する計画へと見直しました。

2つ目の開発最適化においては、短期集中で製品利益率の改善を実行中です。当初の計画から個々の取り組みに時間を要しており、一部遅延が見られます。人的リソースを中心に追加投入し、回復を図っていきます。また、開発の効率化として、計画どおり、機種・型式の集約を進め、順次実行フェーズに移行しています。

3つ目の国内営業深化として、本年1月、株式会社ISEKI Japanを設立し、井関農機内の営業本部組織も統合し、大きく体制を変更しました。

後ほどご説明する成長戦略の基盤となるものであり、今後経営資源を集中し、迅速な意思決定と強力な推進ができる体制を構築しました。

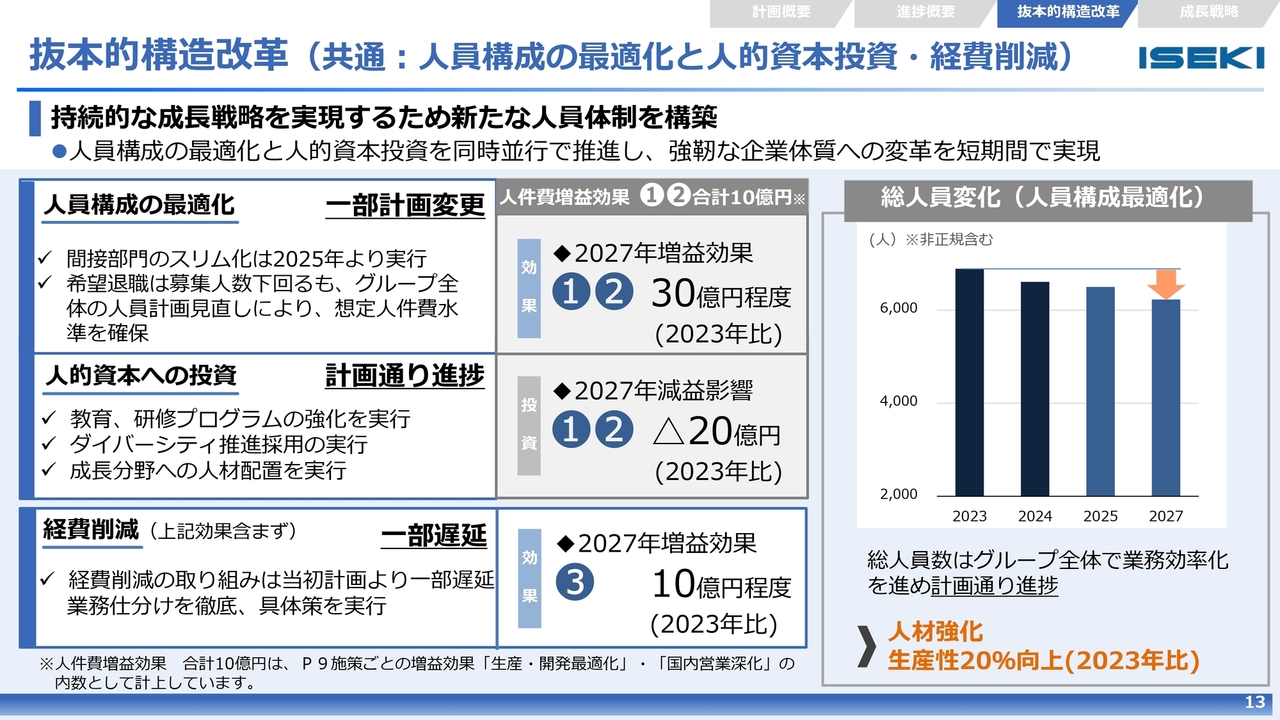

抜本的構造改革 (共通:人員構成の最適化と人的資本投資・経費削減)

人員構成の最適化と人的資本投資についてご説明します。昨年、希望退職の募集を行いました。当初の募集人員は下回りましたが、グループ全体の人員計画を見直したことにより、想定していた人件費水準を確保しています。右側のグラフで示しているとおり、今後、総人員数はグループ全体で効率化を進め、生産性の20パーセント向上を図っていきます。

また、最下段の経費削減については、今回の組織・業務統合にあわせて経費の削減を進めていますが、足元では当初計画に対し、一部遅延しています。業務のあり方そのものの見直し、徹底、具体策を実行することで、この遅れを挽回していきます。

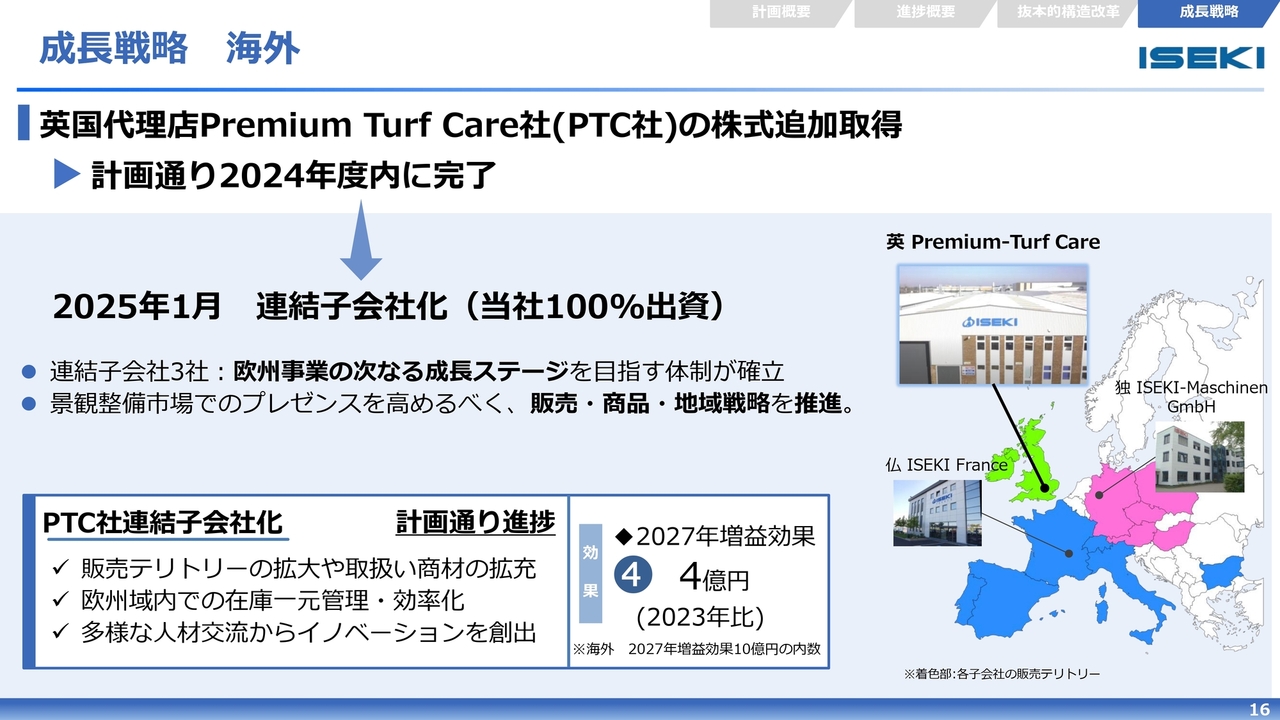

成長戦略

国内・海外ともに成長セグメントに経営資源を集中していきますが、まず足元の基盤づくりを進めました。海外は地域別戦略の柱、欧州においてイギリスの販売代理店Premium Turf Care社(PTC社)を、2025年1月に連結化しました。商品戦略においても、開発計画を現在一歩一歩進めているところです。

国内においては、成長セグメントへの展開としてISEKI Japanに大規模企画室の設置を始め、価値ある農業ソリューションを提供する組織体制を整えました。

成長戦略 海外

海外における成長戦略についてです。イギリスの代理店PTC社の連結子会社化による2025年度からの増益効果は4億円を見込んでいます。イギリスはフランス、ドイツに次ぐ重要な市場です。PTC社は、もともとの販売店から事業スピンアウトで2017年に設立された会社で、その際に私どもは44パーセント強出資しています。

現在まで着実に販売・サービス網、業績を拡大し、国内外でプレゼンスを向上させてきました。このたび、PTC社の連結により、フランス、ドイツ、イギリスと3社体制が構築され、欧州事業の成長戦略の基盤を確立することができました。今後、中東欧やトルコ、中近東、北アフリカなど、販売テリトリーの拡大や取り扱い商材の拡充、欧州地域内での在庫の一元管理による効率化を図るとともに、多様な人材交流により、イノベーションを創出していきます。

成長戦略 国内 販売戦略(大型) 再掲

国内における成長戦略についての説明です。ISEKI Japanの設立にあわせて新しい組織、大規模企画室を設置しました。この大規模企画室では、従来の販売会社が持つ商品や、地域特有の環境や作物に対するノウハウと、先端・環境技術の現場普及で実績のある井関農機の夢ある農業総合研究所が持つノウハウを結集させていきます。

従来の農家のお客さまに加え、今後参入が期待される企業向けのBtoBビジネスにも展開していきます。

現在も複数のお客さまと取り組みを進めてきており、この動きをさらに伸ばすために企画・推進していきます。また、成長分野で力を発揮する人材育成に注力していくことは、スライドでお示しのとおりです。

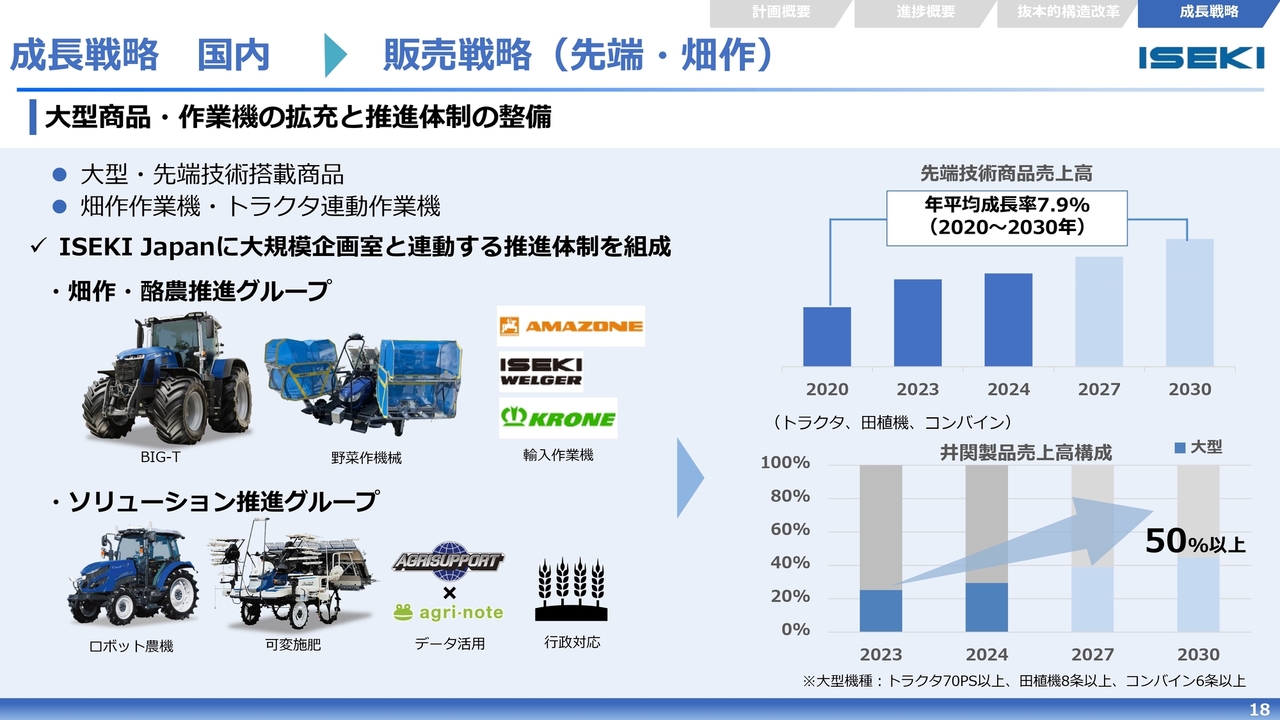

成長戦略 国内 販売戦略(先端・畑作)

大規模企画室と連動し、機動的に営業施策を推進する体制をISEKI Japanに構築しています。まず、畑作・酪農推進グループでは、輸入作業機を中心に展開を図っていきます。従来、主に北海道でブランド力がある輸入作業機の販売を行っており、大規模営農の北海道で、私どものプレゼンスを高めています。

昨今の畑作へと作付け転換を促す農政による後押しもあり、本州でも需要が高まっていることから、そのノウハウの全国展開を図っていきます。

ソリューション推進グループでは、スライドにもあるロボット農機を始めとするICT関連商品や、アイガモロボなどの環境対応商品を取り扱い、当社の強みである可変施肥、そして有機農業など、環境負荷を低減する技術やノウハウを展開していきます。大規模企画室が中心となり、地域ごとの戦略を展開し、成長分野へ価値ある農業ソリューションを提供していきます。

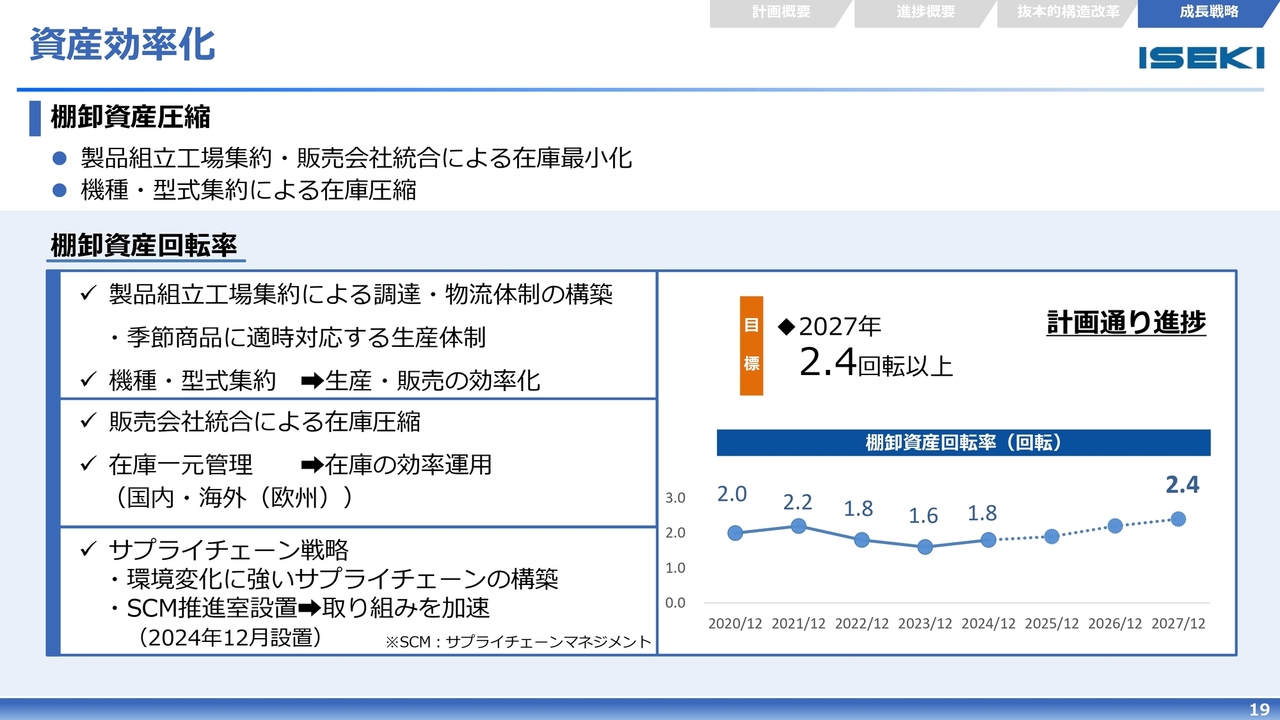

資産効率化

資産効率化についてご説明します。「プロジェクトZ」施策の遂行により、棚卸資産を圧縮し、棚卸資産回転率2.4回転以上を目指します。先ほどお伝えしたように、前期は59億円圧縮しましたが、まだ第一歩です。表の上から3つ目、サプライチェーン戦略では、昨年末にSCM推進室を設置しました。今回の「プロジェクトZ」では、最終組立拠点を松山1ヶ所にします。販売会社も1つに統合しました。

このようなところが、非常に大きく私どもの在庫あるいはSCMに大きく影響していきます。我々としてはチャンスです。機種型式の集約などを踏まえ、調達から販売まで部門横断的改革の取り組みを加速化させていきます。

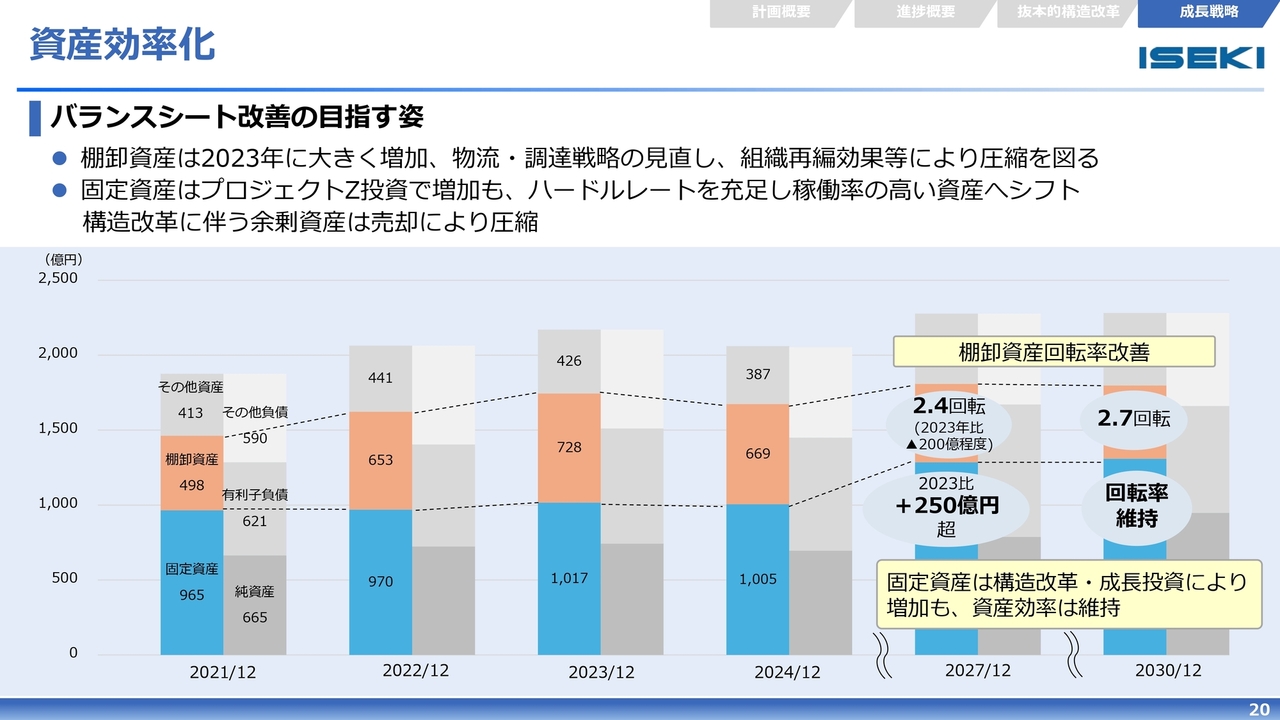

資産効率化

バランスシート改善の目指す姿についてです。棚卸資産は2023年までに大きく増加したものを、先ほどのSCM戦略の展開も含め、しっかりと圧縮を図っていきます。

固定資産については、先ほどもお伝えしたとおりです。生産最適化の投資を今後圧縮したとはいえ、380億円を想定しています。一気には減らせませんが、ハードルレートを充足した投資効果をしっかり生んでいく資産へのシフトや余剰資産の売却を進め、固定資産回転率の悪化が生じないようコントロールしていきます。

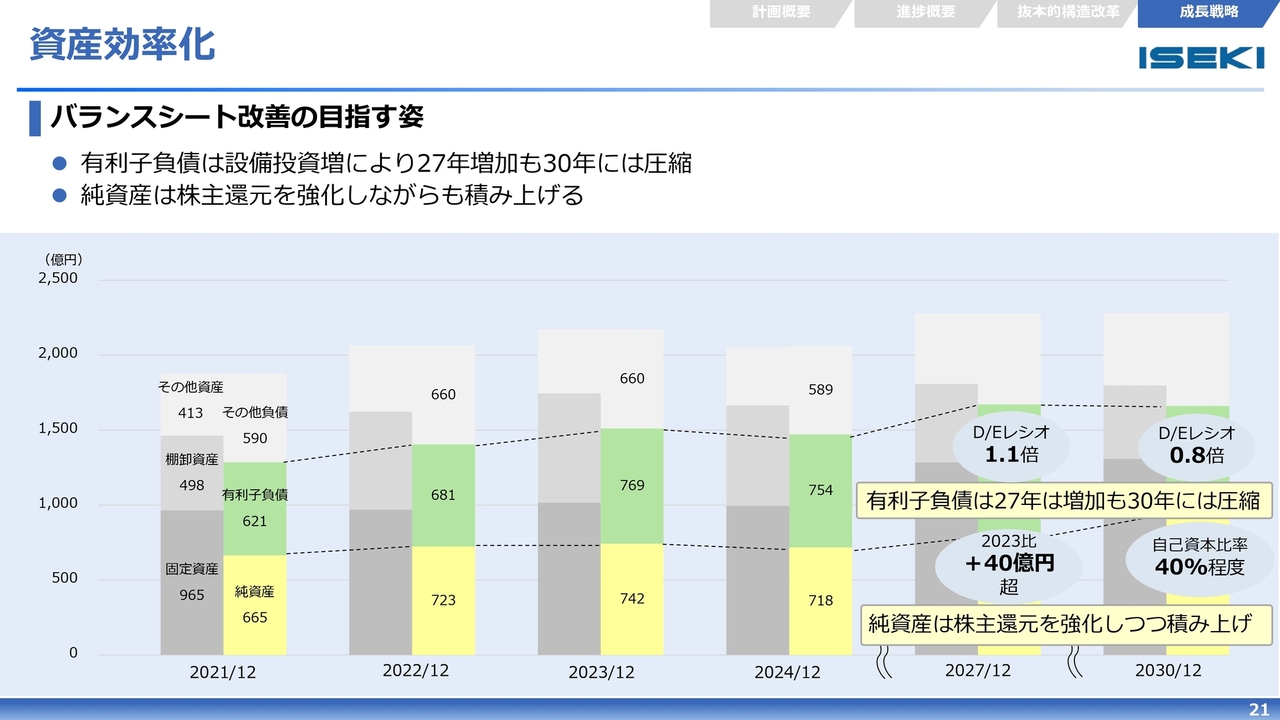

資産効率化

設備投資の実施により、有利子負債はいったん増加しますが、2030年まで生産最適化の投資は時間をかけて進めます。加えて、投資を抑制し、急速な有利子負債の増加が生じないよう進めていきます。

2030年にかけて、これを圧縮できると考えています。純資産は、株主還元を強化しながらも積み上げていく計画です。

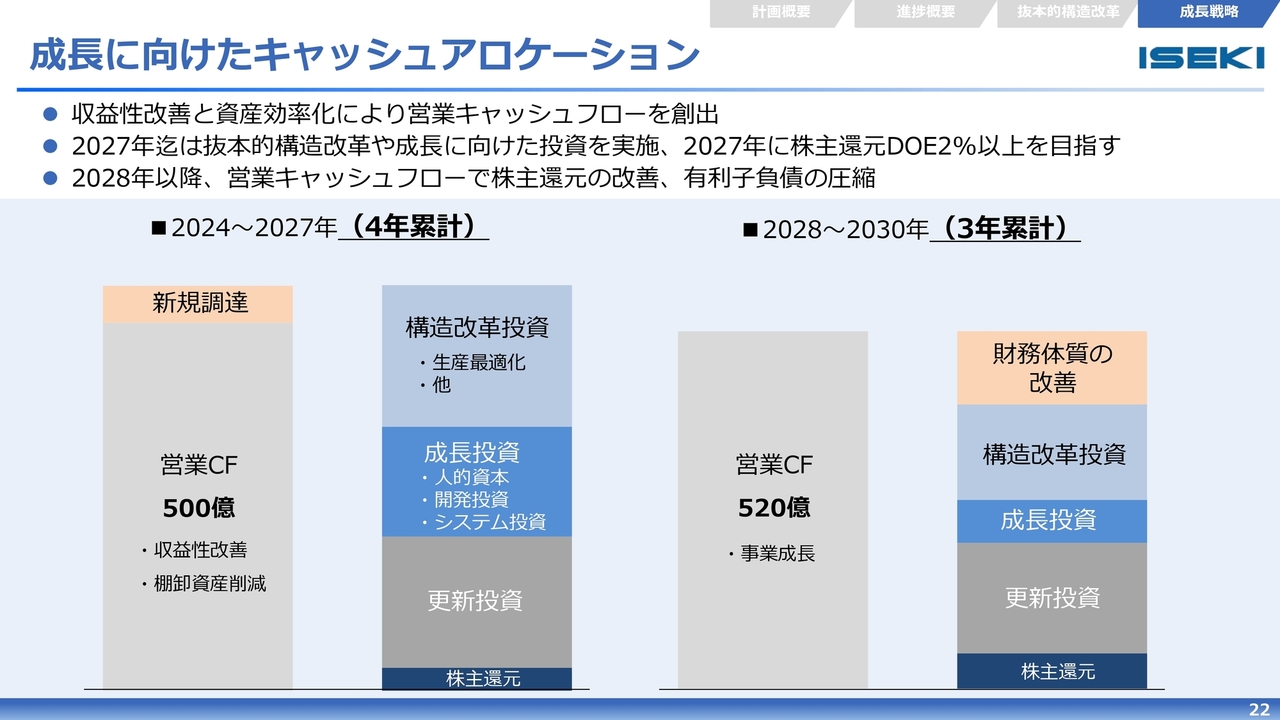

成長に向けたキャッシュアロケーション

収益性の改善と資産効率化を図り稼ぎ出す営業キャッシュフローは、左側の棒グラフにあるとおり、2024年から2027年までの4年間で500億円です。右側の棒グラフが2028年から2030年までの3年間で、520億円を計画しています。2027年までは抜本的構造改革や成長に向けた投資を実施し、株主還元DOE(株主資本配当率)は2パーセントを目指します。これを金額に直すと、60円から65円の配当になります。

2028年以降は、構造改革や成長投資は継続しながら、株主還元の向上、有利子負債の圧縮、財務体質の改善を図っていきます。先ほども触れたように、投資抑制により新規調達は抑えられたものとなります。

資本コストや株価を意識した経営の実現に向けた対応について

最後に、資本コスト、株価を意識した経営の実現に向けた対応についてご説明します。

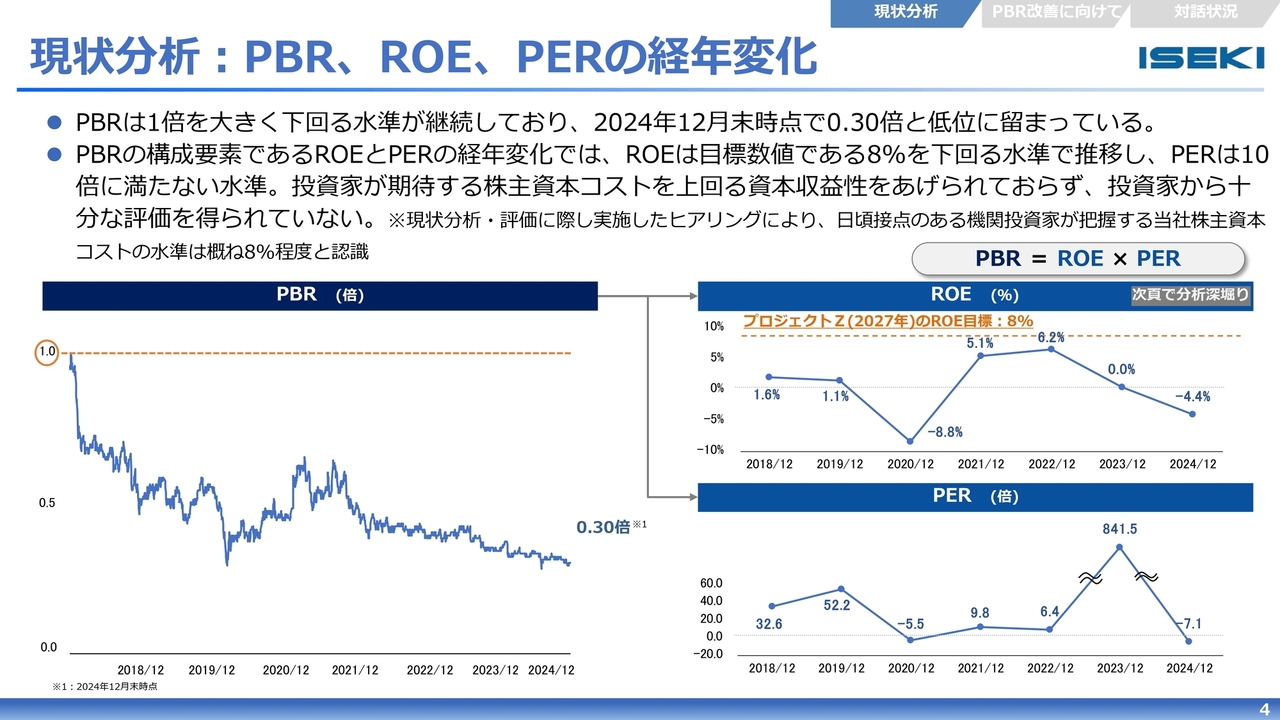

現状分析:PBR、ROE、PERの経年変化

PBR、ROE、PERの状況についてです。私どものPBRは、昨年末時点で0.3倍です。PBRの構成要素であるROEとPERについて、経年変化からそれぞれ現状分析をしています。ROEは「プロジェクトZ」の目標値である8パーセントを下回って推移しており、PERは2020年以降、2023年を除き、10倍に満たない状況です。

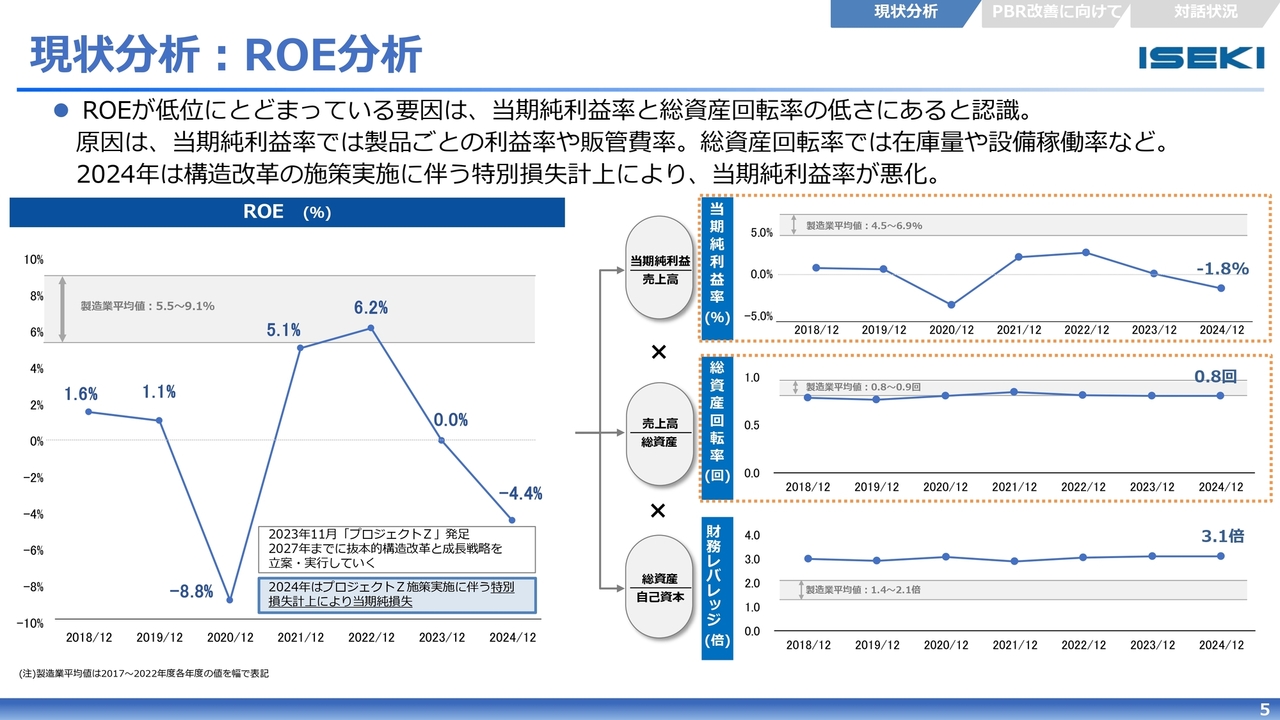

現状分析:ROE分析

ROEをさらに因数分解した当期純利益、総資産回転率、財務レバレッジを見ると、最大の課題である当期純利益は、2024年度に特別損失の計上により、マイナス1.8パーセントです。これは、問題外のレベルです。

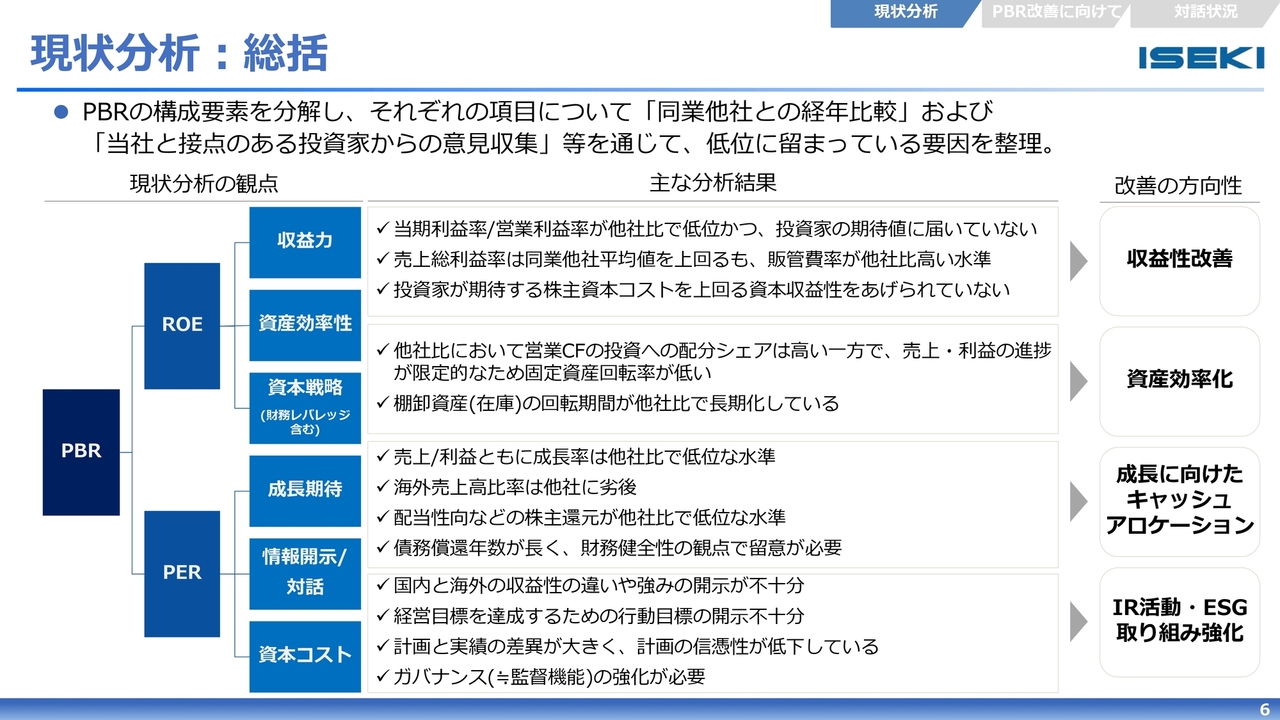

現状分析:総括

スライドに現状分析を整理しました。ROE、PERにかかる分析結果を踏まえ、改善の方向性を右側に4つ示しています。特に収益性改善と資産効率化が最重要です。

前年分析をアップデートしたものですが、問題点改善は、これから本格的に取り組んでいきます。

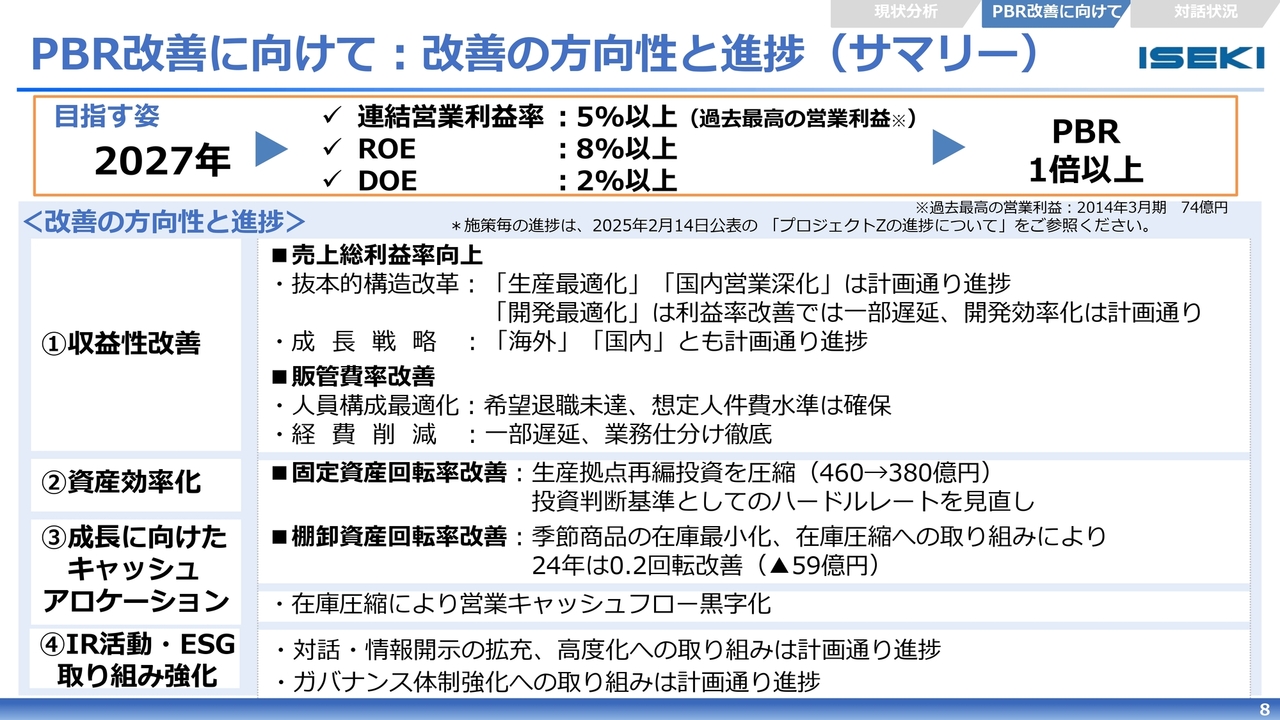

PBR改善に向けて:改善の方向性と進捗(サマリー)

進捗状況について説明します。中核は「プロジェクトZ」となります。抜本的改革と同時並行で成長戦略を実行することで、収益性改善、資産効率化、そしてキャッシュアロケーションを成長に向けていきます。また、IR活動、ESGの取り組み評価においては、対話・情報開示の拡充、高度化、ガバナンス体制強化など、PR向上に取り組んでいます。

スライドで示している①と③は「プロジェクトZ」で解決する課題と重なるため、ここでは先ほどの「プロジェクトZ」の進捗でのご説明と重複を避けて、簡潔に説明します。

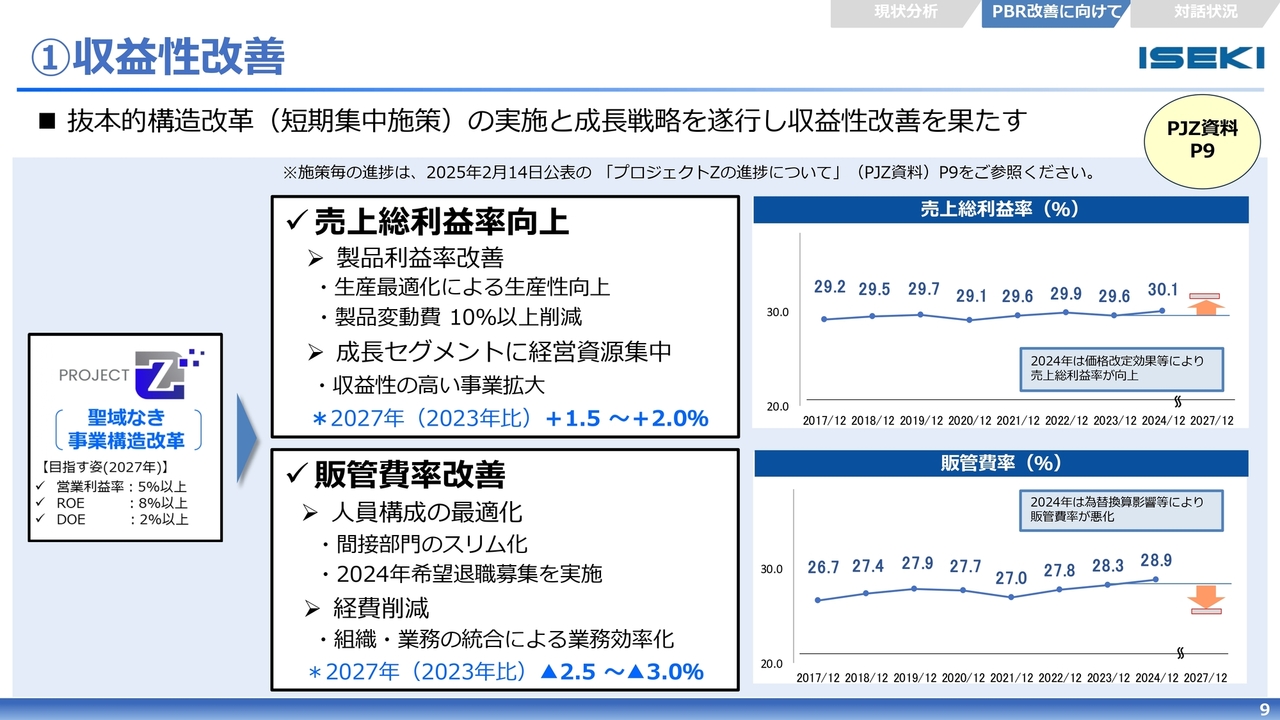

①収益性改善

収益性改善の方向性についてです。先ほど①で示した収益性の改善ですが、「プロジェクトZ」諸施策の実施により、売上総利益率で2027年に2023年比、1.5パーセントから2パーセントの改善を目指します。

そして販管費率でも同様に、2023年比、2.5パーセントから3パーセントの引き下げを目標としています。2024年の実績は、売上高総利益率は価格改定効果等により0.5パーセント改善したものの、販管費率は為替換算影響等により悪化しました。

なお、2025年は業績予想でご説明のとおり、「プロジェクトZ」施策効果は下期から徐々に発現すると見込んでいますが、同じく「プロジェクトZ」にかかる一時費用の発生もあることから、収益性の改善幅は限定的です。

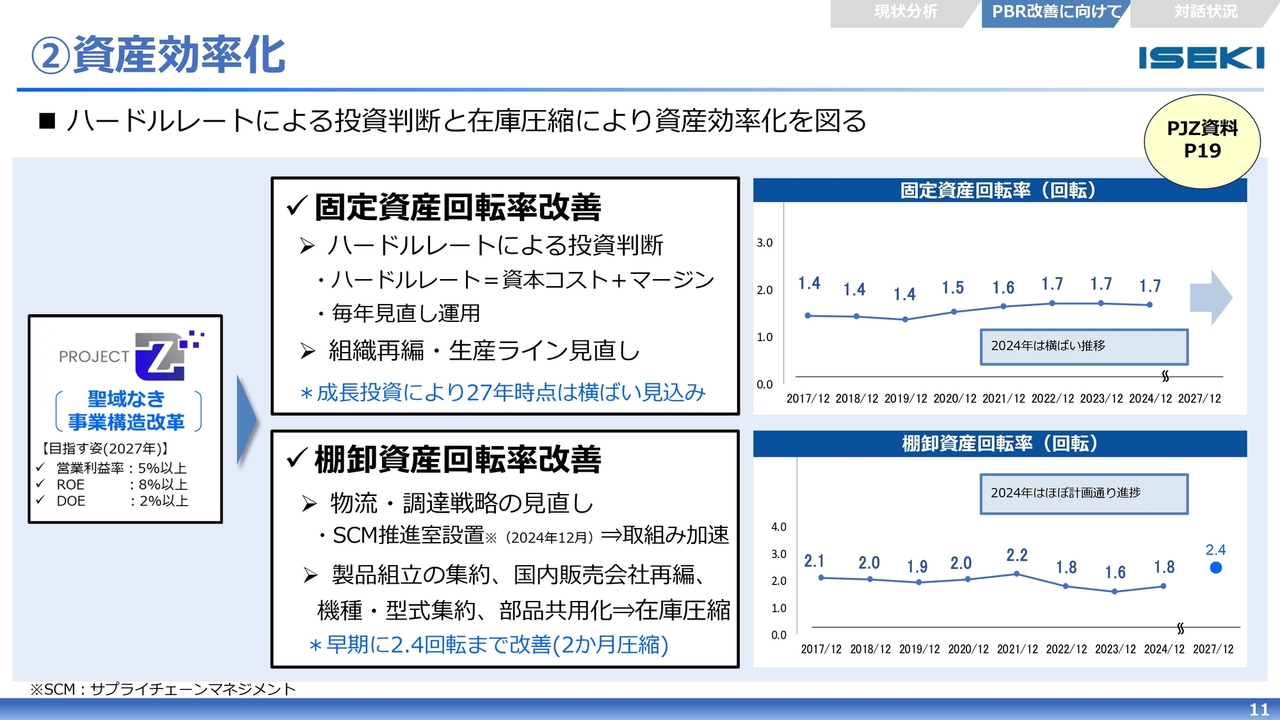

②資産効率化

資産効率化の鍵となるのが固定資産回転率と、棚卸資産回転率の改善です。

先ほどお伝えしたように、固定資産については構造改革および成長投資の実施により、当面は減少を見込めません。2024年も横ばいとなりました。一方で、投資目線としてのハードルレートの水準を見直しました。投資効果をしっかりと出していきます。棚卸資産は改善していますが、まだ第一歩です。

先ほどからお伝えしているように、最終組立拠点の一本化、売り先である販売会社の一本化により在庫の持ち方と物流のあり方を大きく変えることができます。SCM推進室設置により、サプライチェーン戦略も進め、さらに在庫を圧縮させていきます。

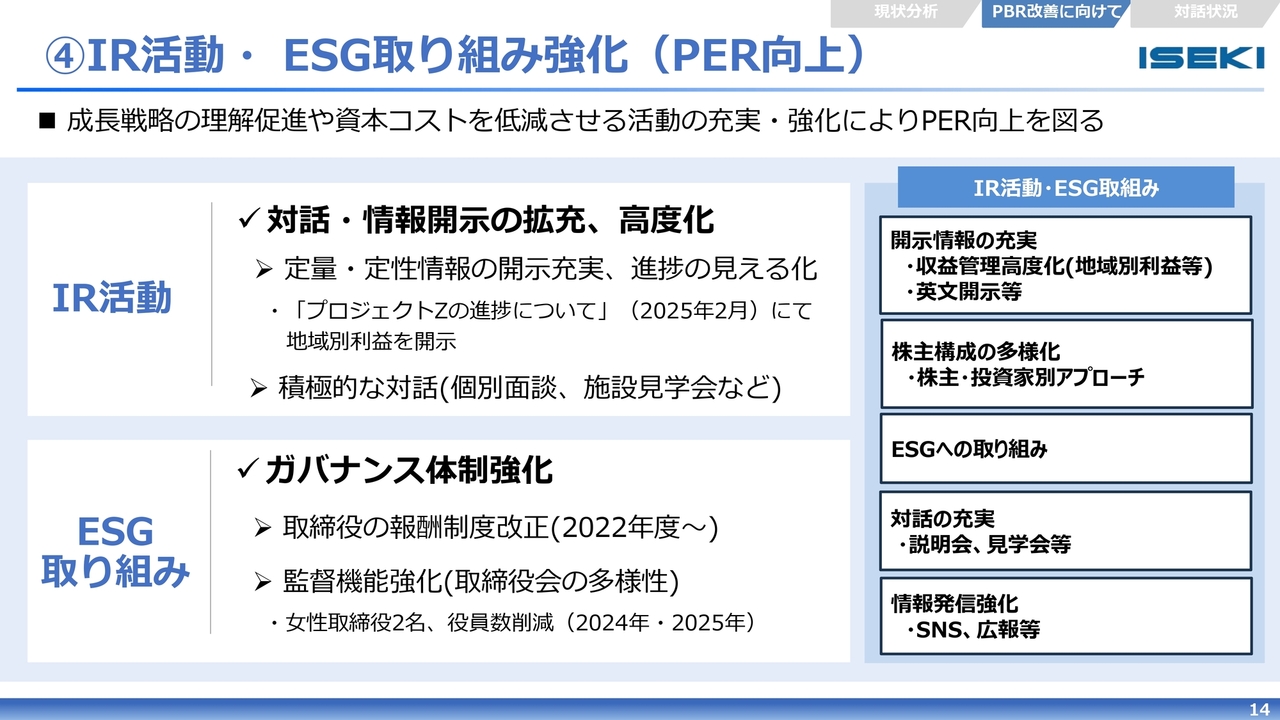

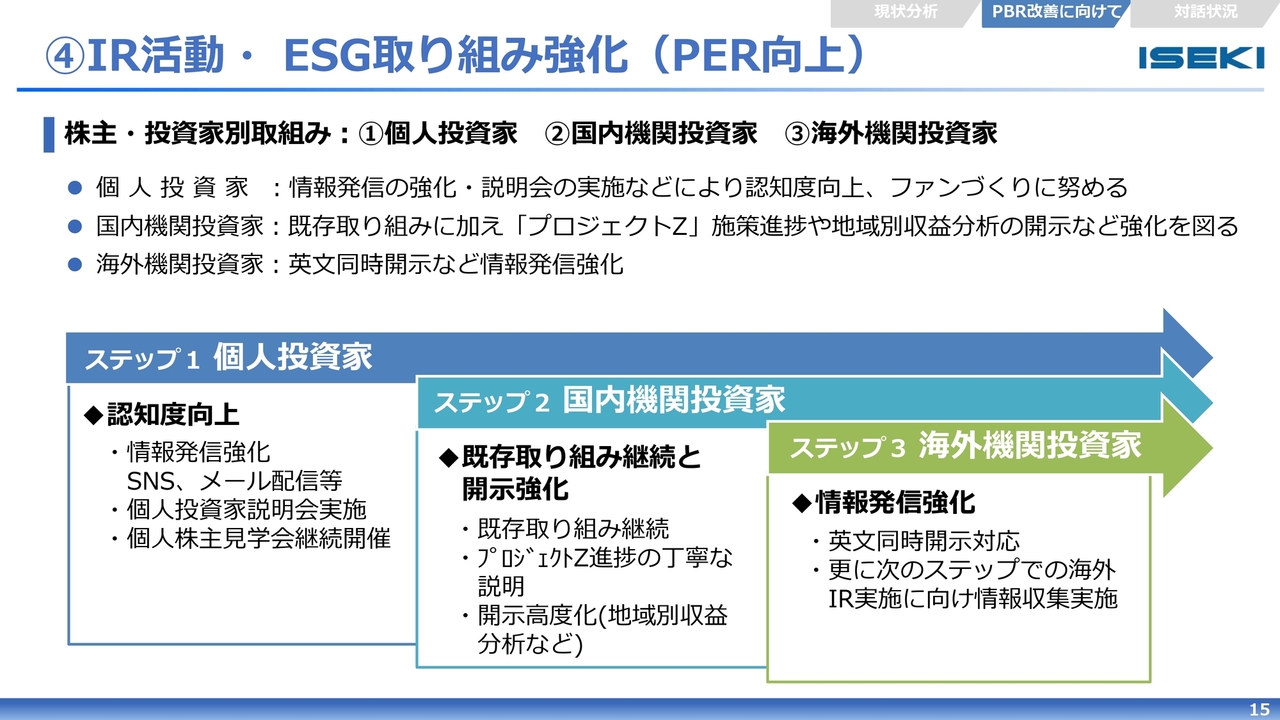

④IR活動・ ESG取り組み強化(PER向上)

成長戦略をしっかりとご理解いただくとともに、資本コスト低減を図る活動を充実・強化していきます。今回の「プロジェクトZ」においては、管理会計の充実も図っていきます。

みなさまからの地域別の収益性を知りたいという声にお応えすべく、先ほどのとおりイメージ図をお伝えしましたが、まだ十分とは言えない状態と感じています。引き続き、定量・定性情報を含め、開示情報を充実させます。そして計画の進捗状況をしっかりとご説明できるようにしていくことが大きなテーマと考えています。

ガバナンス体制の強化ですが、昨年、女性の社外取締役2名が就任しました。また、役員数削減も進めており、昨年は社内取締役を6名から5名に、今年はさらに4名とする予定で、2月14日にリリースしています。執行役員についても昨年1名減、今年3名減としています。

今後も経営のスリム化、そして意思決定の迅速化とともに、監督機能強化に向けて取り組んでいきます。

④IR活動・ ESG取り組み強化(PER向上)

IR活動強化の1つである、株主・投資家別の取り組みについてご紹介します。まずは、個人投資家そして国内の機関投資家のみなさま向けに情報発信、取り組みを強化していきます。一方で、今後はしっかりと海外IRにも取り組んでいけるように進めていきたいと考えます。

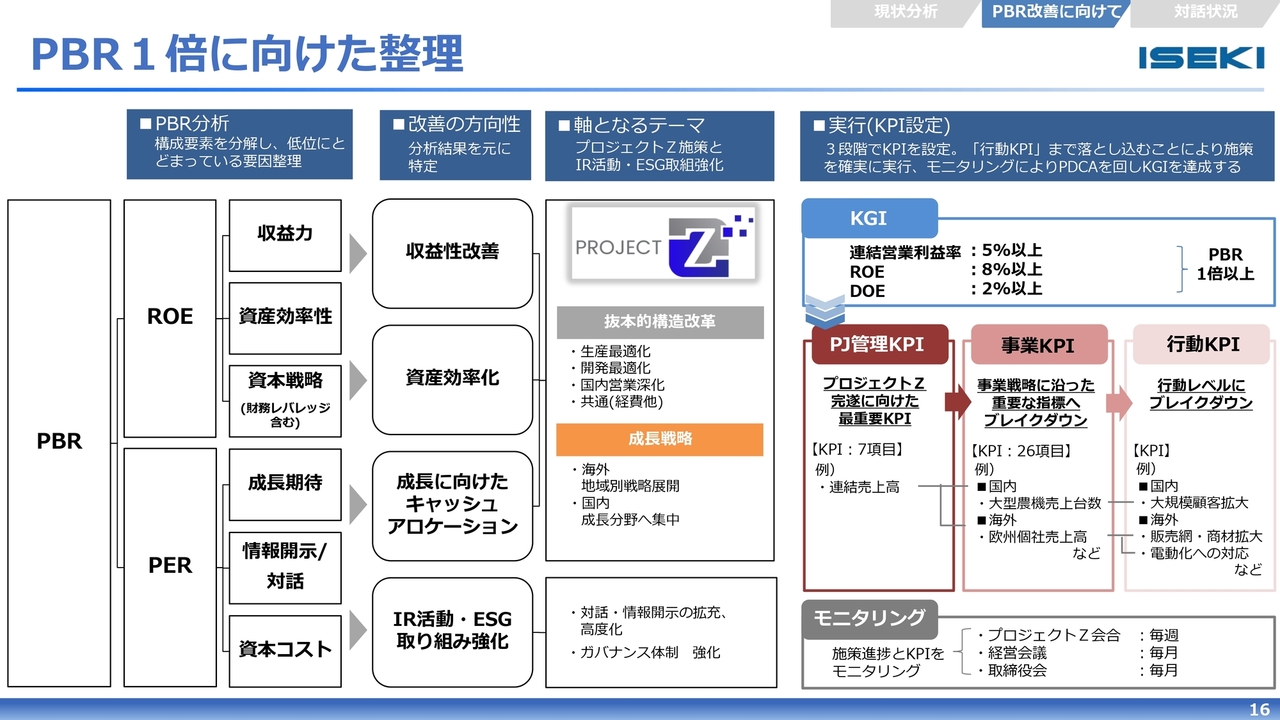

PBR1倍に向けた整理

スライドでは今お伝えしたことを整理しています。PBR1倍に向けて、現状分析を踏まえた改善の方向性を特定し、「プロジェクトZ」の展開、IR・ESG強化に取り組んでいきます。

一例にとどまっていますが、右側にお示ししたとおり、3段階でKPIを設定し、現場レベルの行動KPIまで落とし込み、各施策を確実に実行します。モニタリングによりPDCAを回し、KGIを達成します。PBR・企業価値向上につなげていきます。

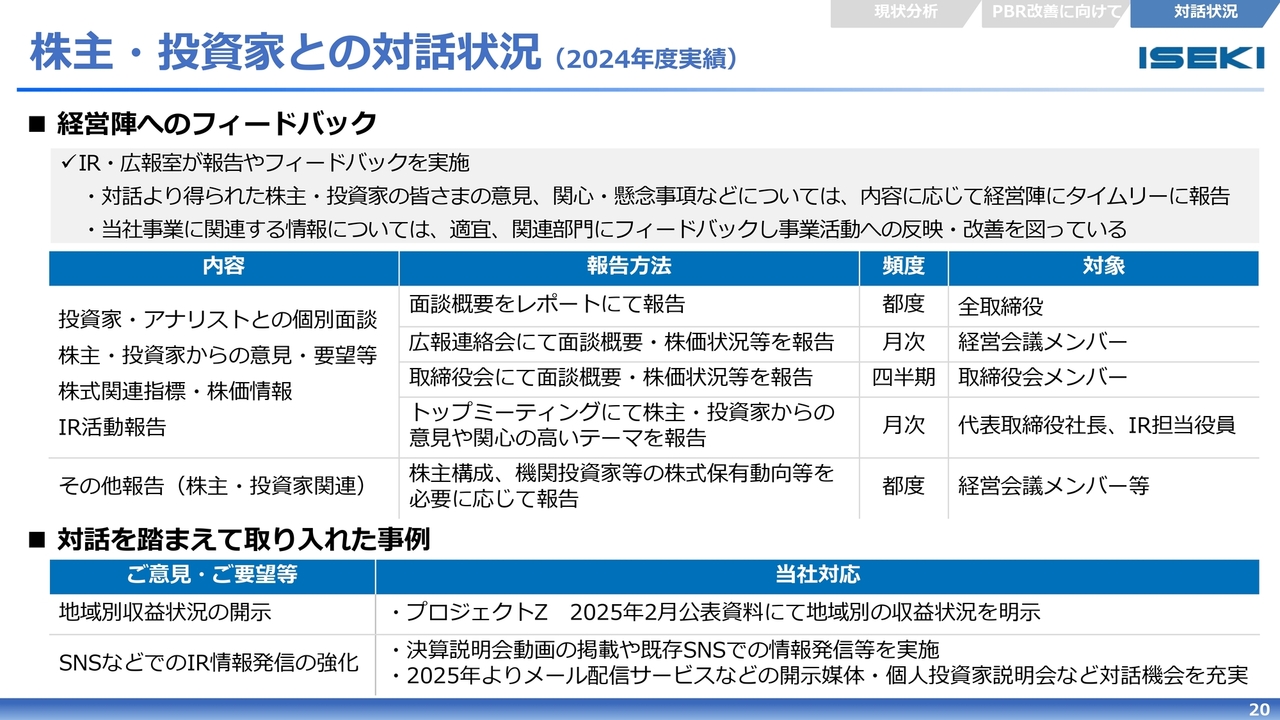

株主・投資家との対話状況 (2024年度実績)

最後に対応状況について、対話を踏まえて取り入れた事例の部分のみご紹介します。いろいろなご意見・ご要望を踏まえ、本日「プロジェクトZ」でご説明した地域別収益状況の開示、そして情報発信の強化に取り組んでいます。今年は個人投資家向けの情報発信に努め、説明会等も実施していきます。今後もみなさまからご意見をいただきながら、PBR改善に向け努力していきたいと思っています。

引き続き、ご指導・ご鞭撻のほど、何卒よろしくお願いします。以上、私からのご説明とさせていただきます。長時間ご清聴いただきましてありがとうございました。

質疑応答:「プロジェクトZ」に関する費用について

質問者:終わった決算は「プロジェクトZ」に関する費用として、特別損失29億円を計上されました。今年度の特別損失はおそらくゼロ円で予想されていて、営業段階で8億円の費用を計上されるということですが、2027年度に向けて、特別損失あるいは営業段階の費用は、今後発生するリスクがあるのか、教えてください。

冨安:先ほど今期の営業利益における費用について触れましたが、大きなものとして国内販売会社の統合に関わる費用と、今期末に熊本から松山に生産移管を行いますので、そのための費用が発生します。

お伝えしているように、2024年、2025年で短期集中的に抜本的構造改革の打ち手をしっかりと打っていこうと考えていますので、2026年以降は想定していません。

質疑応答:米価と国内農機需要について

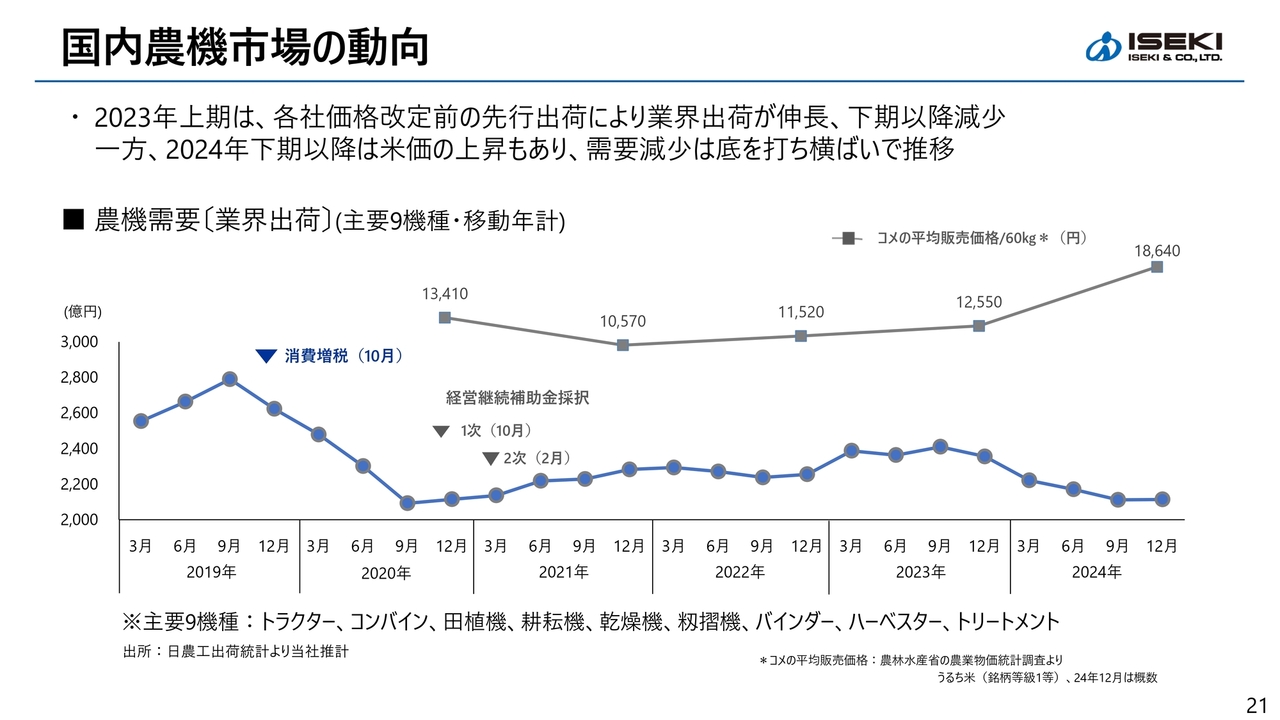

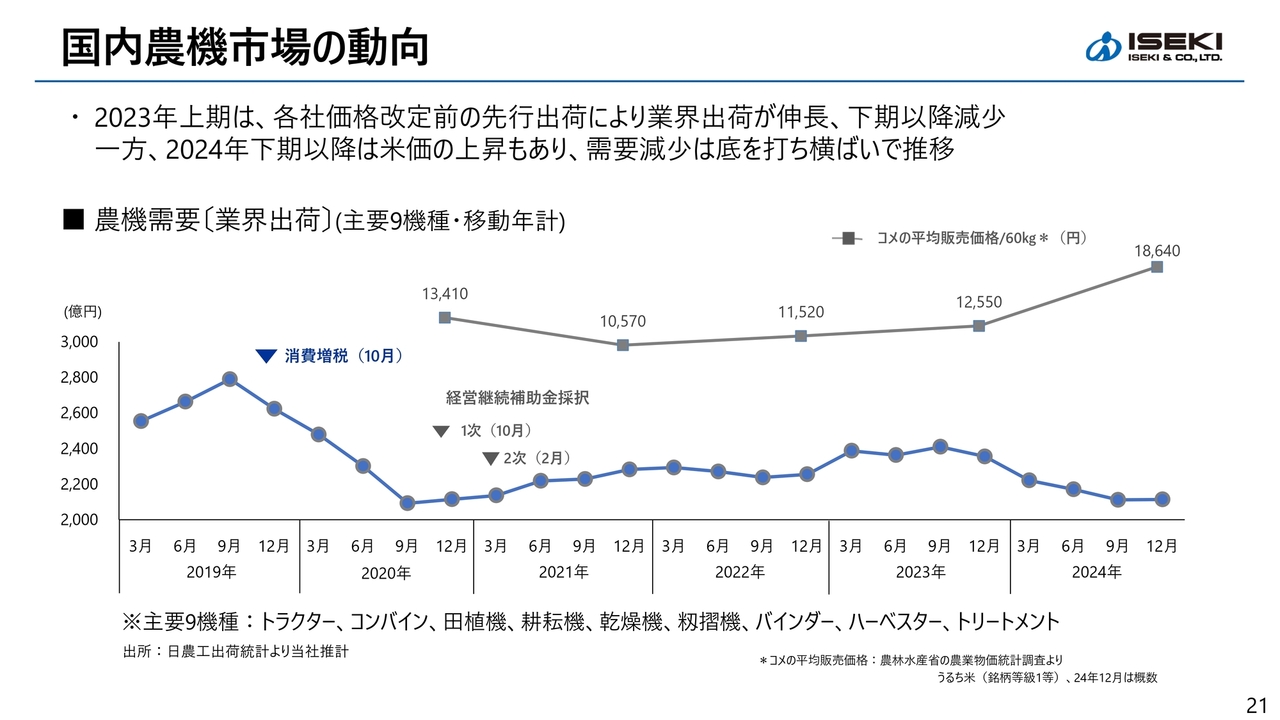

質問者:国内の農機需要について教えてください。米価と農機市場のグラフが意図するところは、「米価が上がれば農機も上がるのではないか」という連動性を視覚で訴えたいということだと思います。

ただし、説明資料の文章の中では「足元は変化があります」とあるにもかかわらず、グラフ上では足元は戻っているのかどうかわからないという状況です。

テレビの報道でも、毎日、米騒動のようなことが言われているのですが、米価が高騰する中で農機需要に火がつく状況が予想されるのでしょうか? 足元の変化も踏まえて教えてください。

冨安:資料にも「需要減少は底を打ち」という表現をしていますが、農家戸数や農業従事者数の減少が地盤としてあることは否定できず、需要そのものを楽観的には見ていません。

足元では、特に新型コロナウイルス以降の2021年、2022年ぐらいからインバウンドの低下など外食需要の低迷により、米価が下落しました。

一方で、為替の影響もありますが、原材料価格、原油、鉄鋼、非鉄金属などがどんどん上がっていく中で、農家にとっては肥料、農薬、飼料、ビニールハウスのビニールも含めて価格が上がってきました。

したがって、農家にしてみると、「米価は下がるが、生産するための原価は上がってきた」要因でかなり需要が落ち込みました。

今お伝えしたうちの農業構造の部分は、トレンドとして否定できず、米価と農業資材価格の関係による需要影響の部分が資料の表現でいう「底を打ち横ばい」進捗に入ってきたということです。

スライドのグラフは移動年計で示していますので、ダウントレンドが本当に収まったのかは、ご覧いただきにくいところはありますが、今お伝えしたように足元の米価を含むベースは多少なりとも戻ってきていると思っています。

ただし、私どもの国内売上高の2025年度の業績見込みをご覧いただくと、そこまで強気に見ているわけではないとおわかりいただけると思います。

質疑応答:製品価格の値上げについて

質問者:製品価格の値上げについてです。材料費仕入価格の減益要因に対して、値上げによるカバーが進んでいるところで、「すでに値上げがコスト増に達しているため、逆に値段を下げるのか?」といううがった見方もできないわけではないと思います。

今後の製品価格の値上げの考え方について、難しいと思いますが、コメントいただけないでしょうか?

冨安:このあたりは2番目の施策である製品利益率の改善にもつながっていきますが、原材料価格の高騰の影響は、まだ続くのではないかと見ています。

2024年度決算においては、原材料価格高騰影響が1億円しか出ていないとご説明しています。これは前年対比で見ていますので、2022年、2023年に原材料価格が一気に上がった影響により、2024年度の影響額は1億円と小さく出ていると私自身は理解しています。

一方で、市況品といわれている鉄鋼・非鉄・レアメタルなどは動きがある中でも、一頃のようにどんどん上がっていくということではなくなってきていると思います。ただし、いろいろな政策運営もあり、人件費が上がってきています。

私どもの人件費も当然ですが、いわゆる外注先、そしてサプライヤーの人件費アップが、今後も原材料価格の高騰に影響すると考えています。

したがって、今期見込みで価格改定影響が10億円と出ていますが、それを相応に見ているということです。価格改定については、海外は比較的柔軟に実施できますし、今までも適宜相応に行ってきました。

国内については、先ほどもお話ししたように、どちらかというと遅れて出てきます。

ここに織り込んでいるのは、2024年、あるいは2023年分の価格改定で、主に2024年度分の織り込みを見ています。今のところ、今期については価格改定を想定していません。

質疑応答:今年度のフリーキャッシュフローについて

質問者:2024年12月期のフリーキャッシュフローは28億円の黒字に転じたと思いますが、今年度のフリーキャッシュフローはいくらで見ているのでしょうか?

冨安:2025年度は、熊本工場の生産終了に伴い、一部作りだめを行っていますが、それを補ってしっかりと在庫削減等を進めていけるのではないかということで、収益の増加もありますので、営業キャッシュフローは、前期並みないし若干ながらも増加させていきたいと考えています。

一方で、フリーキャッシュフローについては、設備投資もあります。先ほど、減価償却の中で設備投資の金額についてお話ししました。いよいよ今期、「プロジェクトZ」に関わる設備投資が一部着工しましたので、投資キャッシュフローとしては「出」がかなり増えていきます。したがって、フリーキャッシュフローの改善幅はそれほど大きくはないとご理解いただければと思います。

質疑応答:来年度の営業利益と「プロジェクトZ」の確度について

質問者:「プロジェクトZ」について教えてください。今年度の営業利益の予想が26億円、一時的な費用が8億円ですので実質34億円スタートで、最終年度の2027年で過去最高の営業利益75億円以上だと思いますが、来年度の営業利益はどれぐらいでイメージしているのでしょうか?

また、先ほど冨安社長がDOEで2パーセント、配当で60円から65円、PBR1倍とおっしゃっていました。過去最高が2014年3月期の株価3,000円とすると、イコールPBR1倍で「だいたい3,000円を狙っている」というのが、今日のご説明から意図されるところだろうと思います。

まずは来年度の営業利益のイメージと、現在の「プロジェクトZ」の確からしさについて教えてください。目標を100点とすると、どれぐらいまで見えてきたのか、コメントをいただけないでしょうか?

冨安:2027年までにこの数字を出していくということですので、積み上げていくと営業利益の金額で100億円弱になっていきます。今期2025年が26億円にとどまりますので、未確定推移値でお伝えしにくいところはありますが、この26億円と2027年の目標数値のまさに間ぐらいをはじき出していく算段です。スライドのグラフもそれを想定して作っています。

グラフでは、2026年で盛り上がっているイメージになっていますが、少なくとも間ぐらいはしっかりと出していきたいということです。

DOEも含めて、現状での確からしさについては、先ほどご説明したように、今のところ概ね順調に推移しています。一部の若干の遅れについては、この2025年でしっかりと回復・改善させていける範囲と理解しています。

質疑応答:事業環境の前提の変化と攻めどころについて

質問者:中期経営計画のリバイスについてご説明いただきました。国内米価の想定や、海外事業展開の変化の想定など、今後3年、5年で見た時の事業環境の前提は、2年、3年前に比べるとかなり変わっているのではないかと思います。この前提が、どのように変わったのか、もう少し詳しく教えてください。

また、御社に関しては、非常に守りに強いかたちで、着々と強靱化する施策を積み上げてきている印象を受けています。しかし、米価が上がるなど、そのようなところは御社にとって、非常に追い風ではないかと思います。

守りというよりもチャンスをつかむという観点で、攻めていく展開をうまく活かすためには、どのようなところが今後大事になってくるとお考えでしょうか?

2年前、3年前と比べると、ずいぶん攻めやすい展開になっているように見えます。変化を御社のほうからつかみにいくという観点では、社長にとってどのようなところがチャンスどころだとお考えになるか、ぜひお聞きしたいと思います。

冨安:「プロジェクトZ」を組み立てた時、あるいはその前の2年間、3年間での環境想定の違いについては、なかなか米の価格の想定がしづらいため、基本的には横置きで見ていたというのが事実です。

その米価がコロナ禍後に下がりました。今のレベルは当初の想定よりもかなり上向いてきています。「備蓄米の放出で変わりますか?」と言われても、おそらくそこまでは効いてはきません。多少、上値圧力を抑えるということは出てくるかとは思いますが、それほど変わってこないと思います。

海外の想定については、1つは為替があるかと思いますが、かなり前には当然このように円安になると見ていたわけではありません。じりじりと下がってきて、2024年度がスタートした当時の着地を見てもかなり円安で振れています。

トランプ大統領の第2期があるということも、実際のところ、そこまでは見ていませんでした。一方で、電動化等の環境に対しての取り組みは想定しています。これはトランプ大統領のブレーキがかかることがあったとしても、全体では下がると見ていくわけにはいかないと考えています。

そのような意味で国内の想定では、2021年にスタートした中期経営計画時点と比べ、昨年「プロジェクトZ」に組み替えた時は、かなり現実的に環境想定を見直しています。

その後も、2024年度の状況は厳しめになっていますので、次々見直しを行っています。今回、生産最適化に伴う投資額を、当初の460億円から380億円に変えたのも、そのあたりのリスクを織り込んでのこととご理解いただければと思います。

昨年、農林水産省は食料・農業・農村基本法を25年ぶりに改正しました。食料安全保障にかなり踏み込んでいます。大規模・先端・畑作・環境という方向性は、「みどりの食料システム戦略」も含めて、私どもの方針とマッチしていると思っています。

そのあたりも含めていろいろな環境想定について、違うところもあれば、方向性としては、逆に私どもとして確信になったところもあります。

「米の価格の上昇はチャンスではないか」ということについては、後ほど営業本部長の石本から若干補足しますが、私としてもそのように持っていきたい一方で、厳しめにリスクを織り込むと、先ほどお伝えしたように「今年、20億円も30億円も国内の販売が増える」とは見ていません。

米価は上がりましたが、農家では「本当にこれが続くのか?」という不安感の中で作っている方もいらっしゃると思います。そのような中で、何をチャンスとしてつかんでいくのかということで、それは大型・先端・畑作・環境だと考えています。

今後も農家数が減少してくれば、大型農機あるいは省力化という意味で先端ICT農業、加えて先ほどの食料・農業・農村基本法の改正、食料安全保障では、麦・豆・大豆といった穀類、あるいは飼料につながる畑作、そして環境があります。私どもの可変施肥技術や「アイガモロボ」に代表される機械、ノウハウが、このようなところをつかんでいくチャンスだと感じています。

質疑応答:大型投資の実行について

質問者:営業本部長からご説明いただく際にぜひお答えいただきたいのですが、御社がさらに積極的に売りにいけば売れるのではないか、あるいは金利が上がる前に大型投資をするなど、金融出身の社長であれば実行されてもよいのではないかと思ってしまいます。

インフレが起きる前にさらに投資しようと、御社が農家の背中を押してもよいのではないかと思いますが、そこに慎重になる理由もぜひ教えていただければと思います。

石本徳秋氏:執行役員営業本部長の石本です。詳細は社長の冨安からあったとおりですが、米の価格は昨年の12月の断面で見ても150パーセントぐらいになっており、今の段階でも高止まりしています。政府による備蓄米の放出でおそらく21万トンが流れましたが、この秋の収穫ぐらいまではいけるだろうという見込みは立っています。

その中で「攻めるべきだろう」というのはおっしゃるとおりです。当然、大型農家のお客さまに関しては節税対策もあり、そこはお客さま自身がわかっていますので、それに向けたお客さま視点で営業しています。

我々においても直近で、この2月に大きなイベントを行えば、春時期の前ですのでお客さまの気持ちもかなり前向きになるだろうと考えて、対面でのイベント・展示会なども実施しています。その中でお客さまに会って「買ってください」と言うと、昨年と違い、今年は買っていただけます。

特に大型農家のお客さまに限ってはその動きは良く、我々が目指すべき大型、そして先端に関して、前向きな投資として成約も上がってくるのではないかと、今の段階では期待していますし、それ以上になるように進めていきたいと考えています。

冨安:守りに強いかどうかが、イコール保守的だということではないと考えていますが、「攻めに弱いのではないか」というご指摘については、しっかりと改善させていきたいと思います。

質疑応答:北米の輸入関税対策について

質問者:2024年12月期の北米の売上高は約100億円ですが、この100億円はどの工場から輸出されているのでしょうか? つまり、アメリカの輸入関税の影響がどうなのか、それに対してどのような対策をお考えなのか、アグコ社とどのようなお話をされているのかを、確認させてください。

谷一哉氏:取締役常務執行役員海外営業本部長の谷です。北米はだいたい100億円ですが、エンジン、パワートレインはすべて弊社の松山工場で作っています。最終組み立てはインドネシア工場で約8割、松山工場が約2割となっています。

日本から北米、インドネシアから北米、いずれも今のところ北米の輸入関税はゼロパーセントとなっていますが、昨今のトランプ大統領の政策でこれが変化する可能性があります。

基本的には輸入において、すべて関税がかかってきますので、北米での事業拡大・成長に向けて対応を考えるのであれば、北米での組み立て、トラクターにつけるインプルメントも含め、北米での調達も増やしていくような方向について、アグコ社と現在検討しているところです。

冨安氏からのご挨拶

冨安:本日は、たくさんのご質問・ご意見等をいただき、ありがとうございました。まだいろいろなご質問・ご意見等があるかと思いますが、またそれは別途、個別面談等で会話させていただければと思っています。

最後のPBR改善策のところでお伝えしたように、私どもは積極的にみなさま方との対話の機会を、今まで以上に深めていきたいと思っています。

「プロジェクトZ」については、本当に乾坤一擲という感はありますが、これをしっかり実行することで、次の100年を築いていくことが最大のポイントになっていきます。先ほどお話ししたように、現状では順調にスタートしています。

今後、諸施策をしっかりと一歩一歩固めていって、何度もご指摘いただいているように2027年度で、お伝えしたレベルまで持っていきたいと、役職員一同決意を1つにしてまいります。何卒、引き続き、ご指導ご鞭撻のほどよろしくお願いします。本日はどうもありがとうございました。

この銘柄の最新ニュース

井関農のニュース一覧- 【↑】日経平均 大引け| 続伸、方向感欠く展開も半導体関連が買われる (12月9日) 2025/12/09

- 出来高変化率ランキング(14時台)~ブライトパス、学情などがランクイン 2025/12/09

- [Delayed]Supplementary Information to Consolidated Financial Results(January 1, 2025 - September 30, 2025) 2025/11/28

- 【QAあり】井関農機、3Qも増収増益達成 米価上昇による国内農機・作業機の大幅増収に加え、欧州・アジアも堅調に推移 2025/11/26

- 決算マイナス・インパクト銘柄 【東証プライム】 … みずほFG、ソニーFG、東京海上 (11月14日~20日発表分) 2025/11/22

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

井関農機の取引履歴を振り返りませんか?

井関農機の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。