ジェコスのニュース

【QAあり】ジェコス、中期経営計画を発表 連結営業利益85億円を目標に、重仮設事業を核とした事業領域拡大を目指す

目次

野房喜幸氏(以下、野房):本日は当社の個人投資家向けIRセミナーにご参加いただき、ありがとうございます。代表取締役社長の野房です。

本日は、2025年4月からスタートとなる中期経営計画(2025~2027)について、内容がまとまりましたのでご説明します。項目はスライドのとおりです。

トップメッセージ

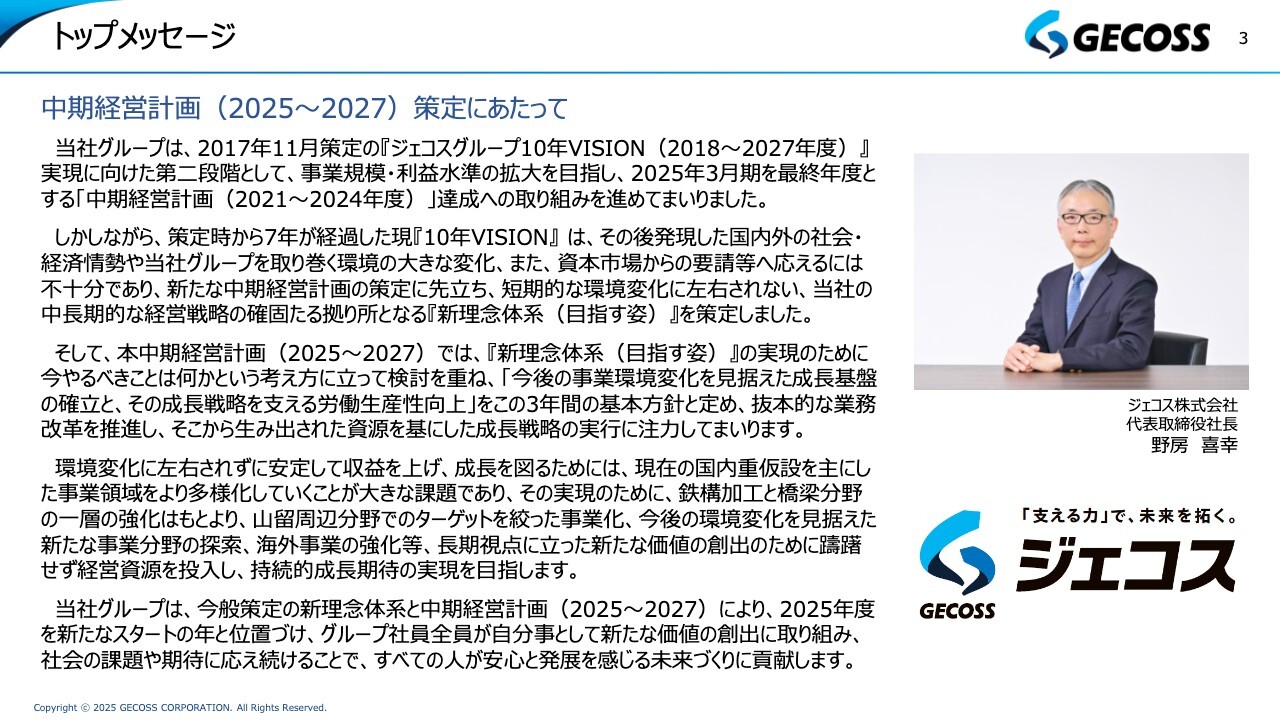

野房:中期経営計画策定の考え方についてご説明します。我々ジェコスグループは、2017年に「ジェコスグループ10年VISION(2018年度~2027年度)」(以下、「10年VISION」)を策定しました。それに基づき、「10年VISION」の第2段階である2021年度から2024年度の中期経営計画達成に向けて取り組んできました。

私は2021年に社長に就任し、この計画に沿って進めてきたことになりますが、「10年VISION」策定時から7年が経過したこともあり、当社グループを取り巻く環境が大きく変化しました。

コロナ禍の長期化、物価高によるコスト上昇は、大きな影響となりました。さらに、資本市場からの「資本コストと株価を意識した経営」への要請も高まっており、PBR改善に向けてのさまざまな要請もあります。

我々の「10年VISION」は、売上に主眼を置いた計画でしたが、今お話ししたような環境の変化、また、資本市場からの要請に応えるには十分な内容ではないと考えました。また、これまでの中期経営計画は、足元からの延長線上で積み上げて作った計画でしたが、来年度からの中期経営計画を策定するにあたり、作り方を大きく変えました。

まず、短期的な環境変化に左右されないために、5年後、10年後、15年後に当社はどうありたいのかといった「新理念体系(目指す姿)」をまとめていきました。そこを起点として、目指す姿に到達するために、今、何に取り組むべきかについて、この1年議論を重ねました。

我々としては、この3年間は「今後の事業環境変化を見据えた成長基盤の確立」、および担い手不足の問題などもありますので、「その成長戦略を支える労働生産性向上」を基本方針と定めました。

我々は重仮設を中心に事業を進めていきましたが、1つの分野に頼ると、その分野の環境変化による影響が大きくなります。もちろん国内重仮設分野の強化は行っていきますが、加えて、これまでも力を入れてきましたが、鉄構加工・橋梁分野もさらに強化していきます。

さらに、後ほどご説明しますが、我々が取り組んでいる重仮設事業の周囲にある山留周辺分野、インフラの更新といった維持・更新需要などの今後の環境変化を見据えた新たな事業分野の探索や、海外事業の強化など、これまで取り組んできたことに加え、長期の視点に立った新たな価値を創出します。

業務改革を推進し、生み出された資源を躊躇なく投入して、株主のみなさまからの成長の期待にも応えられるように進めていきたいと思っています。これが今回の中期経営計画の全体の考え方です。

10年VISIONと中期経営計画(2021~2024)の振り返り

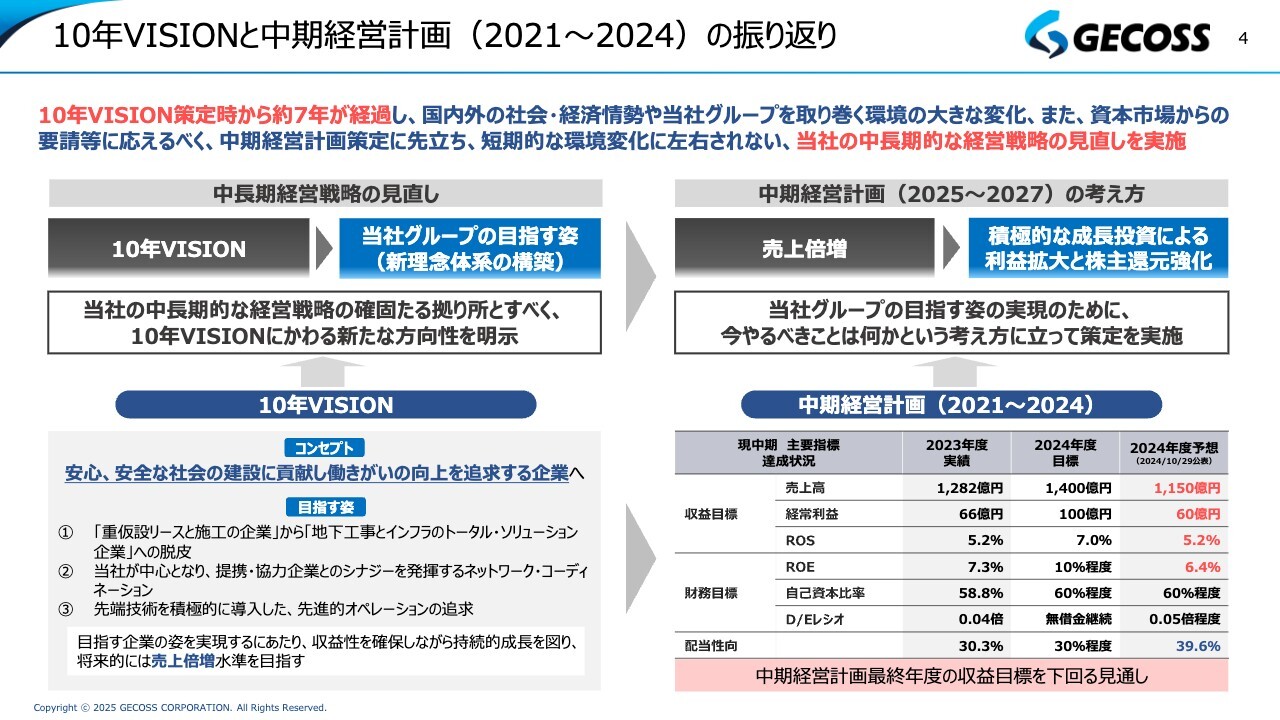

野房:こちらのスライドは、今お話ししたことを簡単に図示したものです。今までの「10年VISION」は、売上に主眼を置いた内容でした。これをベースにした前中期経営計画は、環境変化などにより、残念ながら収益目標を下回る見通しとなっています。

これに対し、本中期経営計画では売上から利益に重心を移し、積極的な成長投資をしっかりと行って利益を拡大していきます。そこから株主のみなさまへの還元を強化していく方針です。

増井麻里子氏(以下、増井):ここからは、ご質問を挟みながら進めていきます。「10年VISION」の策定は2017年11月でしたが、そこから御社の事業環境がかなり変わったというお話でした。その一例としてコロナ禍の長期化を挙げていましたが、具体的にはどのような影響がありましたか?

野房:コロナ禍の期間中は、国内建設業の工事量が落ち込み、我々の業績にも影響を与えました。

増井:今はどのような状況ですか?

野房:そこからすでに回復し、需要はかなり戻っていると思っています。

目指す姿(新理念体系)の策定

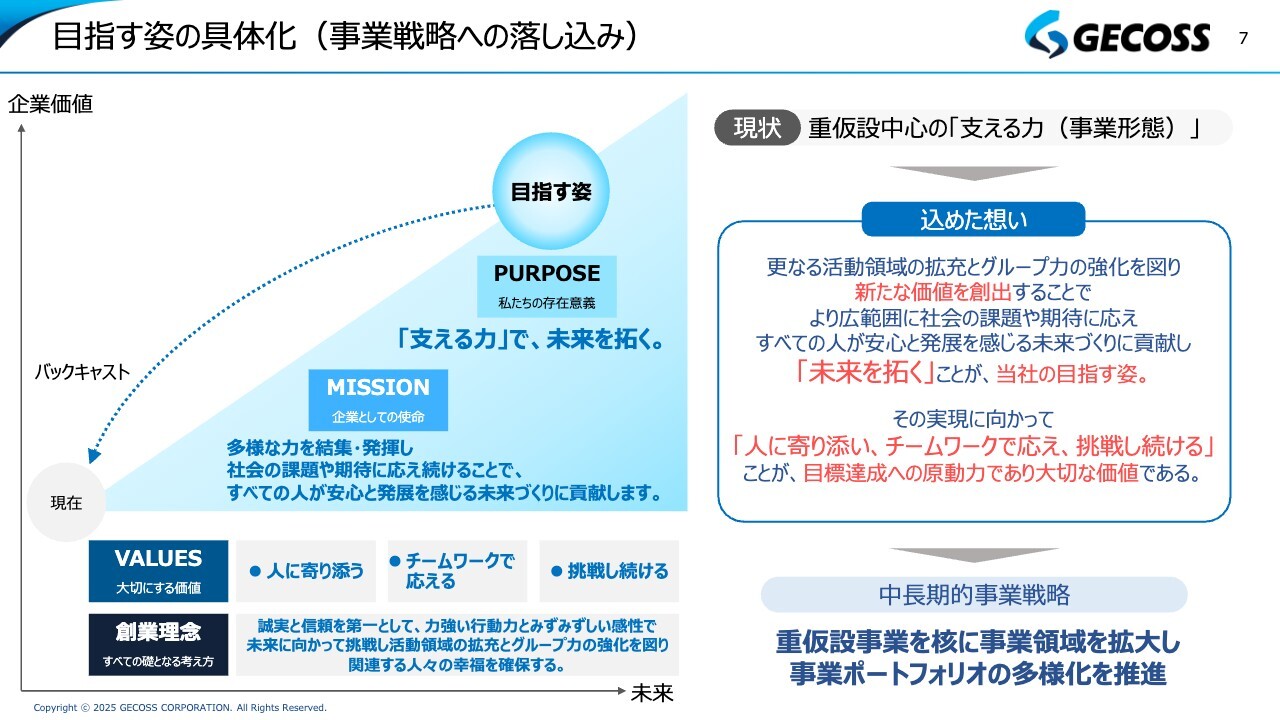

野房:中期経営計画の内容に入る前に、「新理念体系」についてご説明します。今回、10年、15年先を見据えた持続的な成長実現のため、経営戦略の拠り所となる新たな方向性として「新理念体系」を策定しました。

スライドの図に記載しているとおり、私たちの存在意義として「『支える力』で、未来を拓く。」というパーパスをトップに構えています。これにあわせ、これまでのコーポレートロゴマークも変更しています。

目指す姿の具体化(事業戦略への落し込み)

野房:パーパスについてです。我々は重仮設事業を展開しており、さまざまな構造物の地下を支えることがメインとなっています。この物理的な「支える」に加え、我々は仲間、お客さま、社会もしっかりと支えていきます。

以前の会社説明でもお話ししたことがありますが、そのような意味で自らを「縁の下の力持ち」と称し、我々のDNAとして誇りに思って事業を続けてきました。

今回はその部分をしっかりと継承した上で、単なる縁の下の力持ちではなく、より主体的に今後の未来づくり、社会づくり、都市づくりに貢献していくという意味合いも含めて、「『支える力』で、未来を拓く。」を我々の存在意義として掲げています。

これを基に、現在中心となっている重仮設事業を核に事業領域をより拡大し、事業ポートフォリオの拡大・多様化を進めていきたいと考えているところです。

今回、目指す姿を具体化したことに伴い、コーポレートムービーを作成しました。1分20秒ほどですが、中期経営計画の内容に入る前にご覧いただきたいと思います。

(動画流れる)

1. 事業環境と課題認識

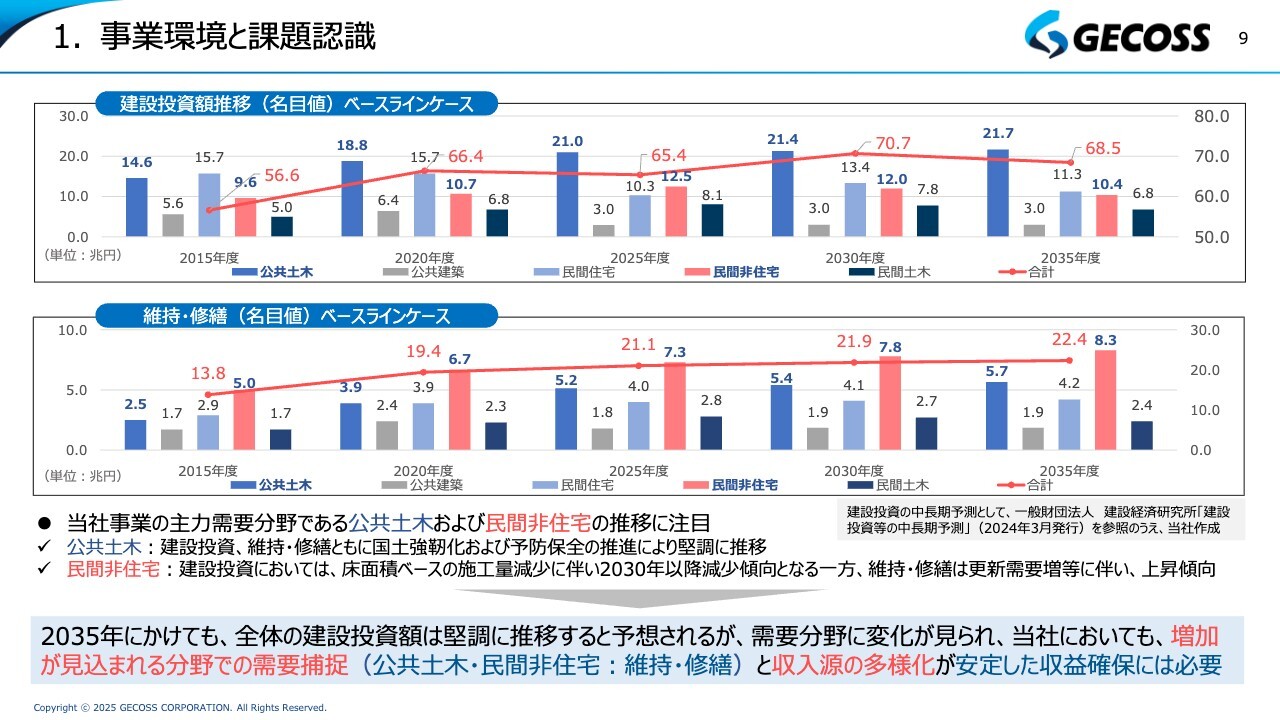

野房:それでは、本題の中期経営計画の内容に移ります。通常の決算説明会でもご説明していますが、まず事業環境についてお話しします。

スライド上段に建設投資額の推移を掲載しています。赤の折れ線グラフが建設投資額の合計です。2025年度から2030年度に向け、建設投資額は順調に伸びていく予想です。ただし、今後日本は人口減少に直面していきますので、その先についてはそのまま右肩上がりではなく、長期的には減少傾向になると想定しています。

その内訳として、5本並んでいる棒グラフのうち、一番左側の青の棒グラフが公共土木を表しています。足元から2035年度にかけてしっかりと安定しており、若干伸びていくことを想定しています。こちらは注目している分野の1つです。

赤の棒グラフは民間非住宅、薄い青の棒グラフは民間住宅です。人口減少などにより、この先の需要については徐々に下がっていく見込みを立てざるを得ません。

スライド下段のグラフをご覧ください。こちらは、維持・修繕の推移です。今後さまざまな分野で老朽化が進んでいきますので、新築ではなく維持・修繕については、かなりしっかりした需要があると予想しています。

我々は国内の建築を主体に展開してきましたが、このような変化を見据えると、今後需要が見込まれる公共土木および維持・修繕などを中心にした民間非住宅などの分野にしっかりと資源を投入していくことが必要です。収入源を多様化することが、長い目で見た収益の確保・安定化につながると考えています。

増井:民間非住宅は、具体的にどのようなものが御社のビジネスに関わっているのでしょうか?

野房:民間非住宅にはいろいろ含んでいますが、最近多いものとしては、データセンターや物流倉庫です。また、東京では多く見られると思いますが、大規模な再開発も、民間非住宅です。

ただし、我々は地下工事を主としています。物流倉庫は地下をあまり深く掘らないため、民間非住宅の中では大規模な再開発が我々の主なマーケットとなっています。

増井:市庁舎の移転などもありますよね。

野房:そのとおりです。

中期経営計画(2025~2027)の位置づけ

野房:ご説明が重なる部分もありますが、今回の中期経営計画の位置づけについてです。スライド左側に示している前中期経営計画では、売上重視を掲げていました。

今回の中期経営計画では、売上重視から収益重視に舵を切ったところが、これまでの中期経営計画との大きな違いです。今回の中期経営計画では、売上高の目標は立てていません。

長期ビジョンに従い、重仮設事業を核に事業領域を拡大し、事業ポートフォリオの多様化を推進していきます。今の事業構造では不十分なところもありますので、長期ビジョン達成のために、足元の3年間は先々の事業環境変化に備え、しっかりとした成長基盤を確立します。

体質強化がこの3年の非常に重要な部分だと思っています。それを進めていくためには、採用についても厳しい状況が続いていますので、労働生産性をしっかりと向上させます。これによって生み出された資源を成長分野にしっかりと投入し、先々に向けた成長戦略を実行していくことが基本的な考え方です。

スライド下部に収益構成比イメージを載せています。一番左側のパイチャートが足元の状況です。濃い青が仮設鋼材、薄い青が仮設工事を示しています。こちらが我々の主体となっている国内の重仮設事業の部分です。

ご覧のとおり、足元では全体の収益の中で4分の3以上を占めています。この分野は規模が拡大するとは想定していませんが、右にいくにつれてパイチャートが大きくなっていることがおわかりいただけると思います。

現在の仮設鋼材・仮設工事の規模は維持した上で、鉄構加工・橋梁、山留周辺、海外などの分野をしっかりと増やしていき、全体としてさまざまな分野でバランス良く事業を行っていく構造に変えたいというのが、今回の中期経営計画の非常に大きな方針です。

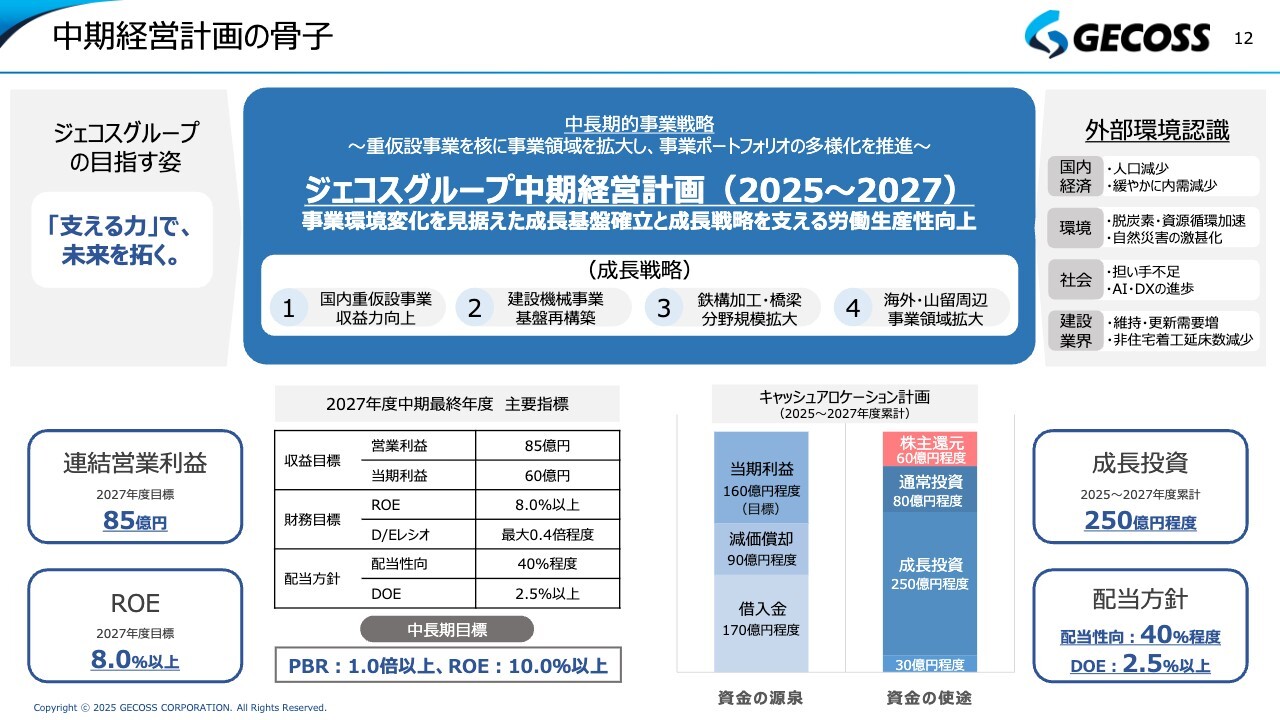

中期経営計画の骨子

野房:こちらのスライドは、今回の中期経営計画を端的に表したものです。今お話しした考え方を基に、成長戦略分野として4点掲げています。

1点目に、我々の主体である国内重仮設事業は、なかなか規模拡大は望めませんので、しっかりと収益力を上げていきます。2点目に、東日本大震災後に非常に大きな利益を上げた建設機械事業は、足元で収益が非常に低迷しています。この部分について、基盤を再構築し、利益が出る構造に変えていきます。

3点目、4点目は、今後の成長分野です。鉄構加工・橋梁はこれから需要の拡大も予想されます。また、山留周辺事業や、海外分野についてもこれまで以上に取り組んでいきます。この4つを柱に、計画を進めていきたいと思っています。

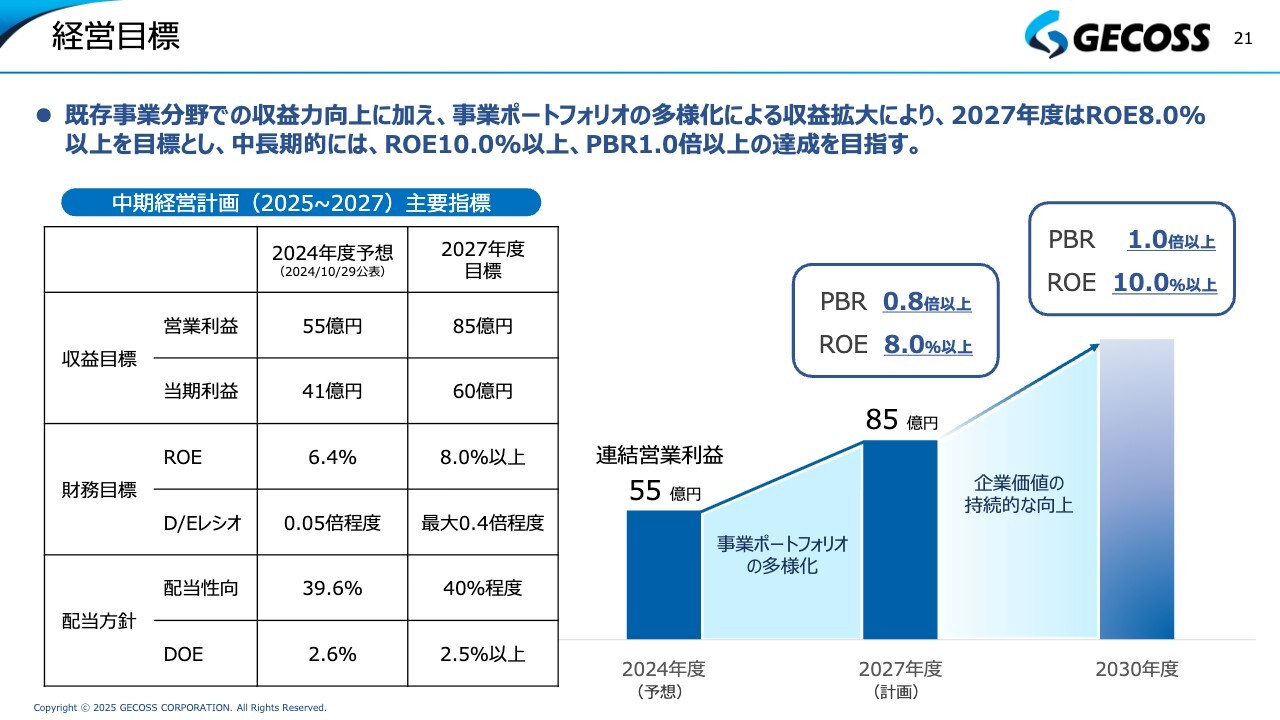

2027年度の主要指標については、連結営業利益85億円をいったんの目標として掲げました。ROEについては、本来であれば10パーセントを目指したいところですが、2027年度は8パーセントを目標としています。

足元ではPBR0.6倍弱と低迷しており、みなさまにもご心配をおかけしています。やはり、PBR1倍以上を目指すことが非常に大きなポイントとなります。ROE10パーセントを達成することに加え、PERを10倍程度の水準まで引き上げると、PBR1倍台の達成も可能です。これを早期に目指すことを進めていきたいと思っています。

キャッシュアロケーションについては、これまでは公表していませんでしたが、今回はしっかりとみなさまにお示ししています。後ほどご説明します。

これまで我々は、どちらかと言うと、得た利益を財務体質の改善、借入金の返済に投じてきました。今回は、その部分についても大きく考え方を変えます。今はほぼ無借金ですが、これが会社の成長にとって望ましいというわけではないと思っています。

スライド左下の表に、財務目標としてD/Eレシオは最大0.4倍程度と記載しています。今の財務体質から言えば、ここまでは問題ないレベルです。ここまでを許容値とし、利益、減価償却に加え、借入である程度レバレッジを効かせ、その資金を投じます。

キャッシュアロケーション計画に記載のとおり、減価償却並みの通常投資に加え、株主のみなさまへの還元、今後の成長への投資にしっかりと向けていきます。

スライド右下の配当方針をご覧ください。昨年10月に発表したとおり、配当性向40パーセント程度、下支えとしてDOE2.5パーセント以上としています。稼いだ利益は、配当として株主のみなさまにしっかりと還元したいと考えています。これが中期経営計画の骨子です。

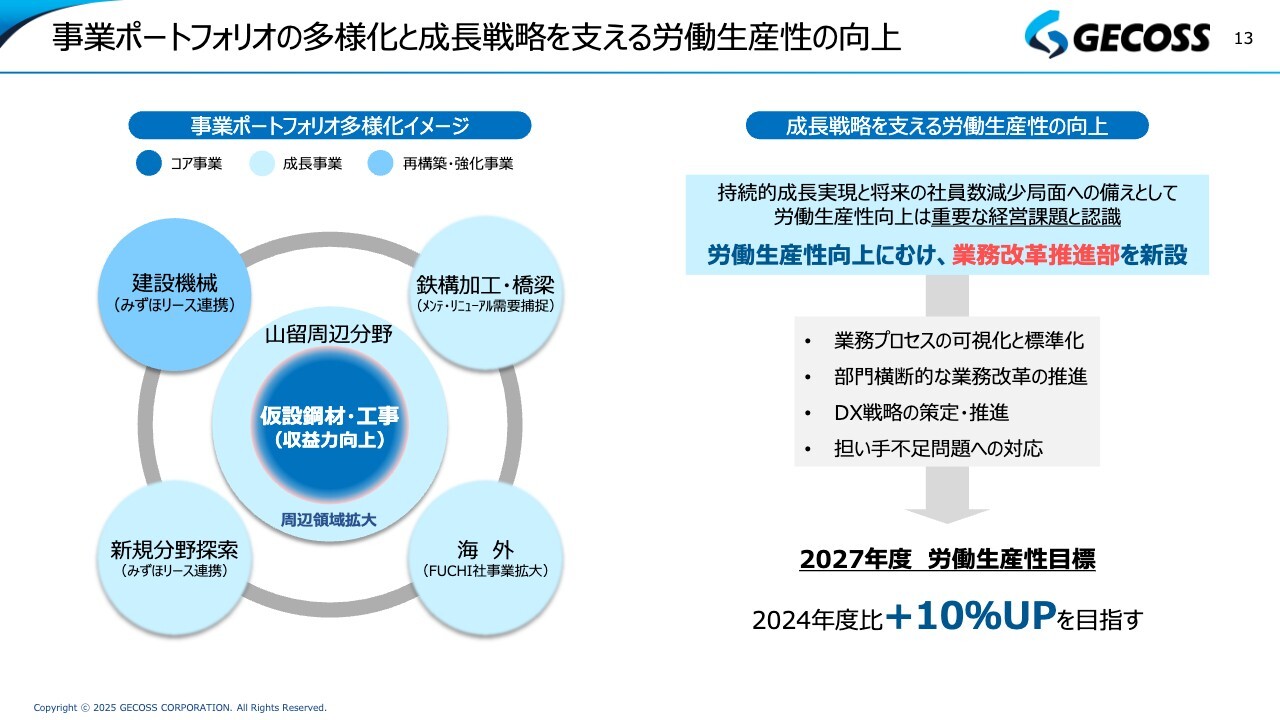

事業ポートフォリオの多様化と成長戦略を支える労働生産性の向上

野房:こちらのスライドは、今お話しした内容を図示したものです。左側に、事業ポートフォリオ多様化イメージを掲載しています。

図の中心に、我々が主体としている重仮設事業を置いています。実は我々の工事の前後で、我々とは違う会社が担っている分野があります。我々の工事と非常に親和性が高いため、しっかりと山留周辺分野も取り込んでいこうということで、重仮設事業についても周辺領域へ拡大を図っていきます。

また、その周りに記載している4つの分野、建設機械、鉄構加工・橋梁、海外、新規分野探索をしっかりと拡大していくことにより、先ほどパイチャートで示したように、全体の収益構造のバランスを取っていこうと考えています。

スライド右側には、成長戦略を支える労働生産性の向上について記載しています。今後、日本全体の人口減少もあり、社員数が増えていかないという局面に備え、労働生産性をしっかり上げていくことを足元の重要な経営課題と認識しています。

労働生産性向上に向け、この4月から業務改革推進部を立ち上げました。この部を核として、業務改革、労働生産性の向上を図り、2027年度の労働生産性目標は足元の2024年度比で10パーセントアップを目指します。

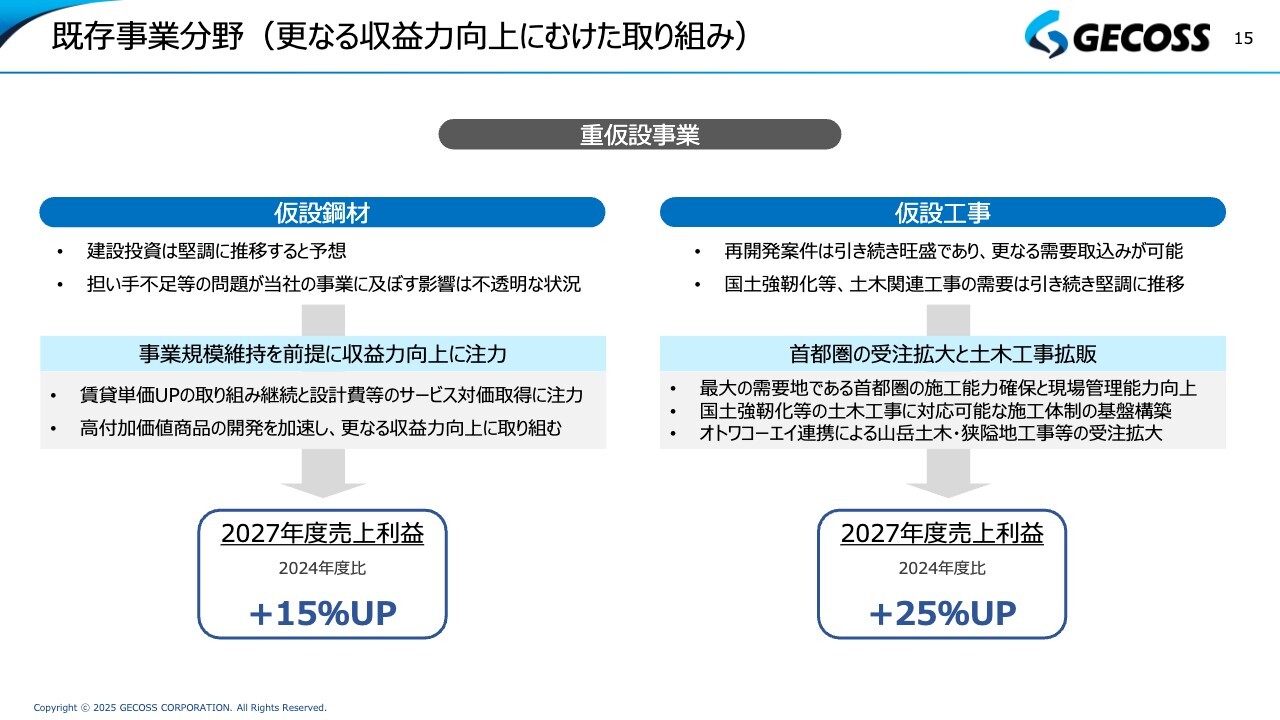

既存事業分野(更なる収益力向上にむけた取り組み)

野房:個々の事業戦略です。まず、メインの重仮設事業についてご説明します。お伝えしたとおり、仮設鋼材については規模の拡大は難しいですが、収益力をしっかりと高めて対応していきます。

重仮設事業は、同業他社とのサービスの差別化が難しい分野です。しかし、技術開発などさまざまな対応を行うことにより、他社にないようなサービスを提供し、収益拡大を目指します。規模の拡大がなかなか見込めない分野ではありますが、収益力アップにより、足元の2024年度比で2027年度売上利益15パーセントアップを目標に掲げて進めていきます。

スライド右側は、もう1つの柱である仮設工事についてです。これまでの約10年の成長を引っ張ってきた分野になります。先ほど事業環境のところでお示ししたとおり、足元の3年から5年程度は、首都圏を中心に工事量はまだまだ旺盛であると考えています。

ただし、今の状況としては、特に施工能力や現場の監理技術者の問題などで、潤沢な需要に完全に応えきれていません。こちらについては、先ほどお話しした業務改革で生み出された経営資源も含め、この分野にしっかり投入していくことにより、工事量の増加が図れます。

また、土木分野も今後の重要な分野であるとお伝えしました。我々はこれまで建築を中心に取り組み、土木についてもしっかりと行ってきましたが、土木工事という意味ではまだまだ勉強すべきこと、学ぶべきことがあると思っています。この分野については、先々の土木工事拡販を見据えてしっかりと対応していきます。

3年前に子会社化したオトワコーエイという工事会社がまさに土木専門の工事会社ですので、こちらとしっかり連携し、工事の受注拡大および土木分野の拡大を図ります。こちらについては、3年後に2024年度比で売上利益25パーセントアップという仮設鋼材以上の伸びを計画した目標を掲げています。

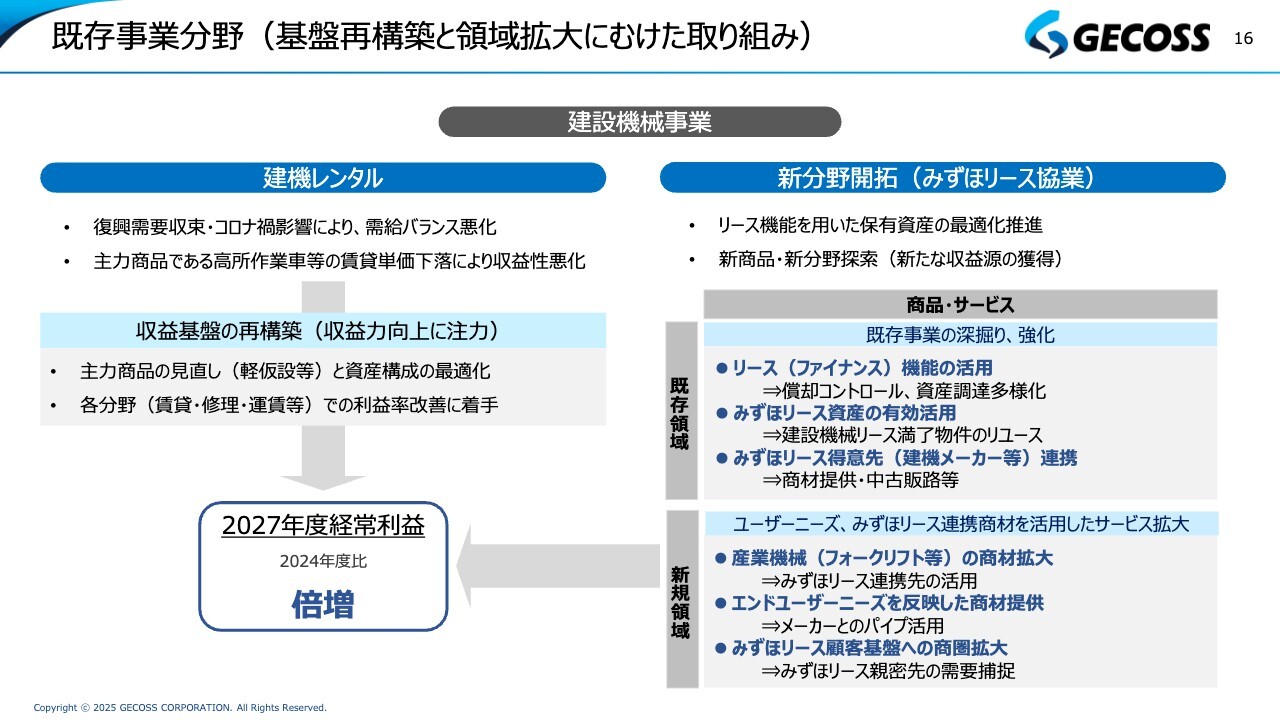

既存事業分野(基盤再構築と領域拡大にむけた取り組み)

野房:建設機械事業は、建設機械のレンタル事業です。東日本大震災後、2014年、2015年あたりは、建設機械の分野で約20億円弱の利益を稼いでいました。その時の資産構成を引きずった結果でもあると思いますが、足元では収益力が非常に低下しています。

そのような意味では、今すでに取り組んでいますが、例えば高所作業車のような需要がかなり飽和して価格的にも厳しくなっている資産を減らし、より収益力が高く、回収が早い資産に変えていくことが1つの施策です。

もう1つは、昨年4月に20パーセントの株を保有する株主となったみずほリースとの協業で、さまざまなことが進みつつあります。特に建設機械分野で相乗効果が出てきているところです。

こちらも含めたかたちで、足元で3億円、4億円と低迷している経常利益から、2027年度は倍増を計画しています。2014年、2015年のレベルにはまだまだ届きませんが、もう一度成長軌道に戻したいと考えているところです。

増井:みずほリースとの協業はかなり注目されていると思いますが、すでに表れている効果はありますか?

野房:後ほどお話ししますが、例えば油圧ショベルやレンタカーなどを今までは自ら購入していましたが、みずほリースのファイナンスのスキームを使い、資金の平準化を行っています。頭のところでは償却が出ますが、リースを使えば利益の平準化ができますので、そのようなことを図っているところです。

車などの機械は、自分で買うと陳腐化のリスクがありますが、リースではそのような部分も回避できます。このようなことを踏まえて、みずほリースのファイナンス機能を活用したり、みずほリースが持っている資産を活用したりと、かなりいろいろな成果が出つつあります。

増井:お互いにシナジーがあるということですね。

野房:そのとおりです。

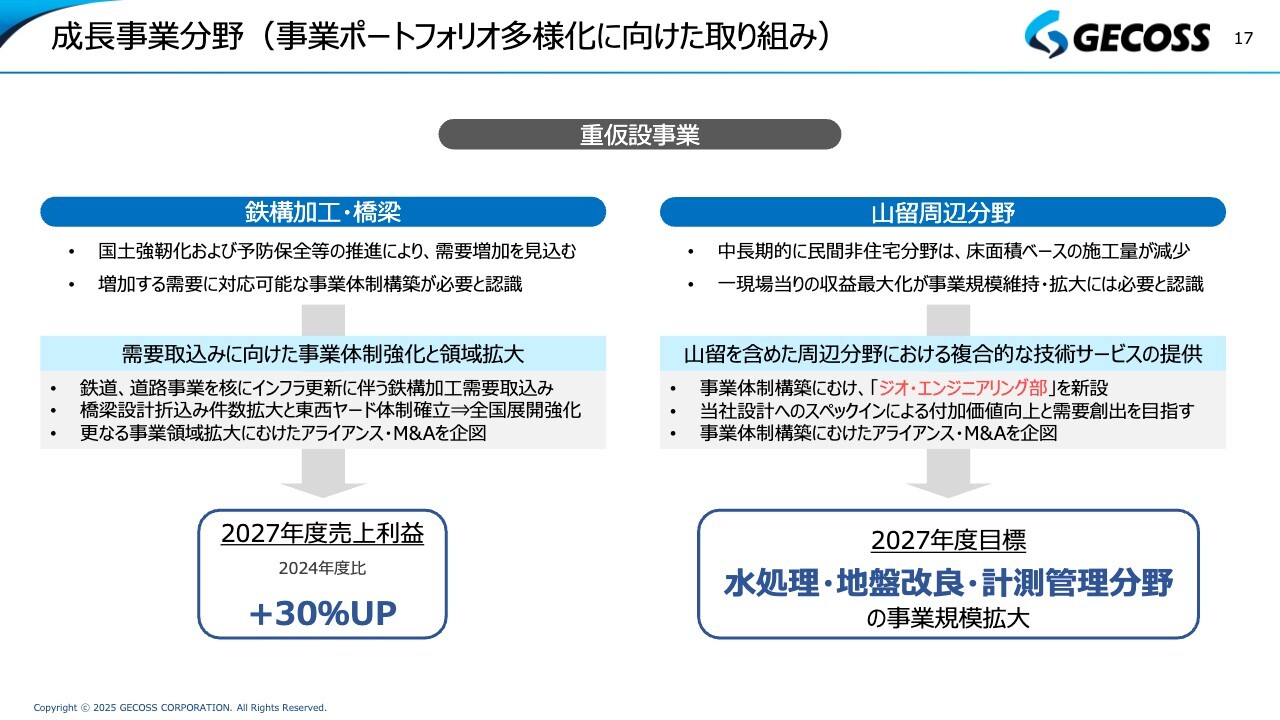

成長事業分野(事業ポートフォリオ多様化に向けた取り組み)

野房:成長事業分野についてです。1つは、先ほどからお話ししている鉄構加工・橋梁です。こちらについては国土強靱化、予防保全の推進等によって、今後かなりの需要増加が見込まれています。

同業の中では唯一、加工の専門工場を有していることから我々の得意分野ですが、この工場は千葉県にあるため、西日本の需要までカバーするにはなかなか厳しい部分があります。西日本の需要をしっかりと開拓するため、自社工場のみならず、外注加工先を確保することなども含めて、鉄道や道路を核にしたインフラ更新に伴う鉄構事業を取り込んでいくことを進めます。こちらについては成長分野でもあるため、2027年度の売上利益を2024年度比で30パーセントアップの目標を掲げました。

もう1つは、山留周辺分野です。我々は地下工事に従事していますが、スライド右下に水処理・地盤改良・計測管理と掲げているように、我々の工事の前後で、我々の事業と親和性の高い事業があります。ただし、今まで我々自身はなかなか手がけられておらず、他社が対応していました。

今後、全体としては、非住宅分野が伸びていかないという中で、1つの現場からの売上利益を多くすることが非常に大きな課題だと考えています。そのような意味では、これまで行っていたものの外側に位置して、他社が担っていた部分を我々自身がしっかり取り組むことで、地下分野については、複合的な技術サービスをお客さまに提供していくことを狙っています。

この4月から「ジオ・エンジニアリング部」を新設しました。この分野については、当然我々も知見はありますが、十分ではない部分もありますので、時間、そしてノウハウを買うという意味でも、M&Aも活用しながら、拡大を進めていきたいと思っています。

成長事業分野(事業ポートフォリオ多様化に向けた取り組み)

野房:海外事業についてもぜひ力を入れていきたいと考えています。1年半前にシンガポールのFUCHIという会社に、30パーセントのマイナー出資をしました。実は先週も現地に行ってきましたが、足元でもシンガポールの建設投資、地下鉄・高速道路のプロジェクトが非常に高水準で推移しています。

チャンギ空港の新たなターミナルの新設など、大規模プロジェクトも予定されています。また、シンガポールは島国のため、地球温暖化による海面上昇の影響を回避するための全土にわたる堤防の嵩上げ事業なども今後もかなり見込まれており、需要は非常に旺盛です。その中で、FUCHIを通して我々が参画し取り組んできたことによって、日系ゼネコンとの仕事もかなり増えてきました。

ただし、我々が30パーセントの出資で入って1年半取り組んできた中でさまざまな課題も見えています。それにしっかりと対応してきましたが、よりスピード感を持って対応していくため、あるいはより安定した日系ゼネコンへの営業強化をしていくためには、30パーセントのマイナー出資をメジャー化し、改革を加速することで収益を取り込んでいく方向を目指したいと思っています。

スライド右側は、もともと取り組んでいたGECOSS VIETNAMというベトナムの事業です。残念ながら、ベトナムにおけるODAへの需要は一巡してしまい、重仮設事業は苦戦しています。

しかし、もう1つの柱として、ベトナムの会社に17名のベトナム人の設計スタッフを抱え、国内の人員だけではまかなえていない設計の部分について、外注を使った受託事業を展開しています。これが当社のプラスにもつながっていますし、GECOSS VIETNAMの収益にも寄与しており、これを中心にしっかりと取り組んでいくことによって、さらなる受託事業の核となるような会社に育てていこうと考えています。

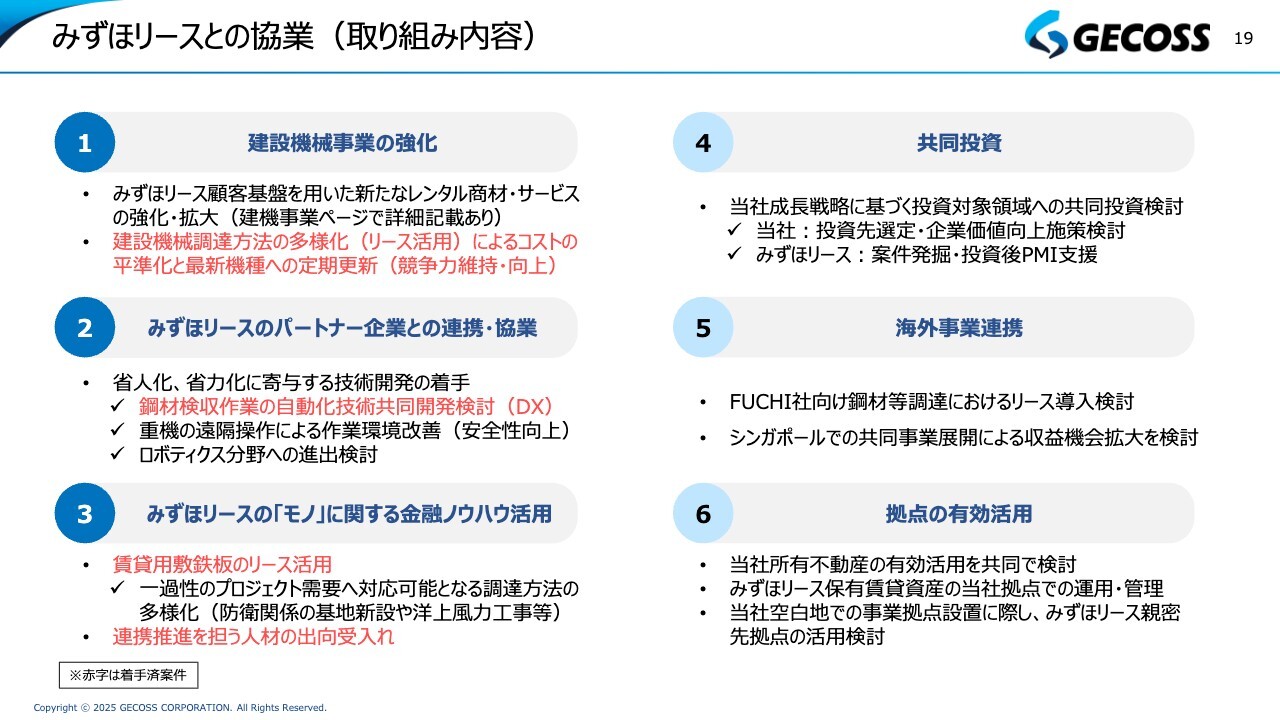

みずほリースとの協業(取り組み内容)

野房:みずほリースとの協業についてです。スライドに6つ記載していますが、左側の濃い青色の部分、特に赤字で書いた部分はすでに実現しています。建設機械事業におけるみずほリースの機能活用によるコストの平準化と、最新機種への定期的な更新についてはすでに行っています。

ジェコス本体の事業に関するものでは、鋼材の入出荷の際に計量・計数する作業があるのですが、今はかなり人手に頼っています。しかし、みずほリースがさまざまな知見、パートナー企業を抱えているため、そちらのノウハウを使って、DXの一種として自動化技術を開発することも共同で検討を始めています。

また、スライド左下にある賃貸用敷鉄板ですが、当社の事業の中でも長期で見えているプロジェクトに対応する部分については、これまで購入した部分をリースにすることなどによって、メリットを享受しています。この中で、みずほリースから1名の人材を受け入れており、リースの知見をもって、我々とは違う視点で非常に活躍してくれています。

今後についてはスライド右側に記載しています。思った以上に、みずほリースはさまざまな事業を行い、パートナーとの関係もあり、いろいろな知見・経験を持っていますので、水面下では共同投資の検討、そして海外における連携を検討しており、決定し次第、開示していきたいと考えています。

経営目標

野房:数値も含めた経営目標です。繰り返しになるため簡単に述べますが、先ほどお示ししたとおり、2027年度に営業利益85億円を目指します。

また、PBRについては現在0.6倍弱ですが、2027年度はいったんPBR0.8倍、ROE8パーセントを目標にします。長期の目標としては、PBR1倍以上、ROE10パーセント以上をしっかりと達成することを掲げていますので、2030年度と言わず、できるだけ早期にこれが達成できるように、我々として努力を続けていきたいと思っています。

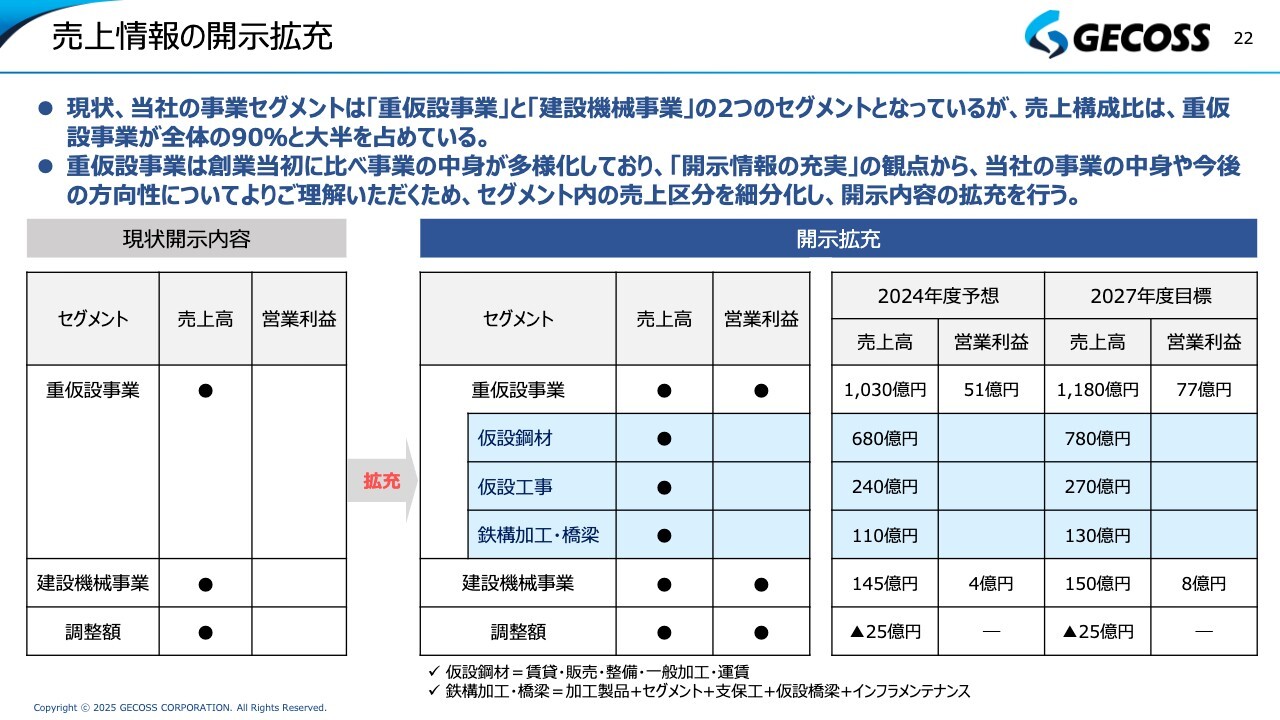

売上情報の開示拡充

野房:売上情報の開示の拡充についてです。これまでは、スライドの一番左の表に記載したとおり、セグメント情報といっても重仮設事業と建設機械事業の2つの分類しかありませんでした。

この中で、パイチャートにもあったとおり、重仮設事業が90パーセントと大半を占めているため、正直なところ、この情報だけでは株主や投資家のみなさまの参考にはなりにくかった部分があると思います。

今回、まだこれでも情報としては不十分だと思っていますが、スライド中央の表に記載したとおり、今後のさまざまな展開が少しでもわかるように、重仮設事業の中を仮設鋼材、仮設工事、鉄構加工・橋梁という3分野に分類して、売上高を示していこうと考えています。加えて、このような開示の拡充については、今後もいろいろ考えて進めていきたいと思っています。

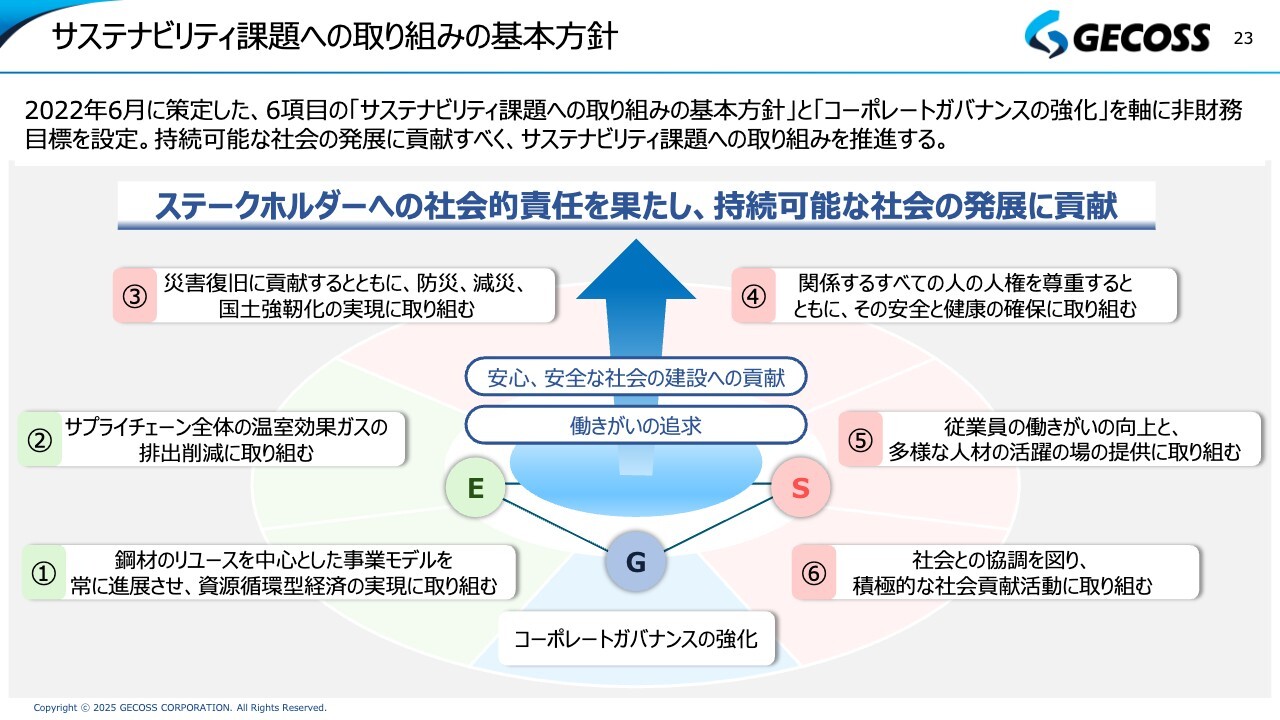

サステナビリティ課題への取り組みの基本方針

野房:サステナビリティ課題への取り組みです。これについては、我々の事業そのものが鋼材のリユースを中心とした事業モデルであり、資源循環型経済の中でまさに優等生のような事業です。

これを核にして、我々としてのサステナビリティ課題への取り組み方針をすでに出しているとおり、さまざまな分野で社会的な責任を果たして、持続可能な社会の発展に貢献していきたいと考えています。全部はご説明しませんが、そのための主な政策をスライドに記載しています。

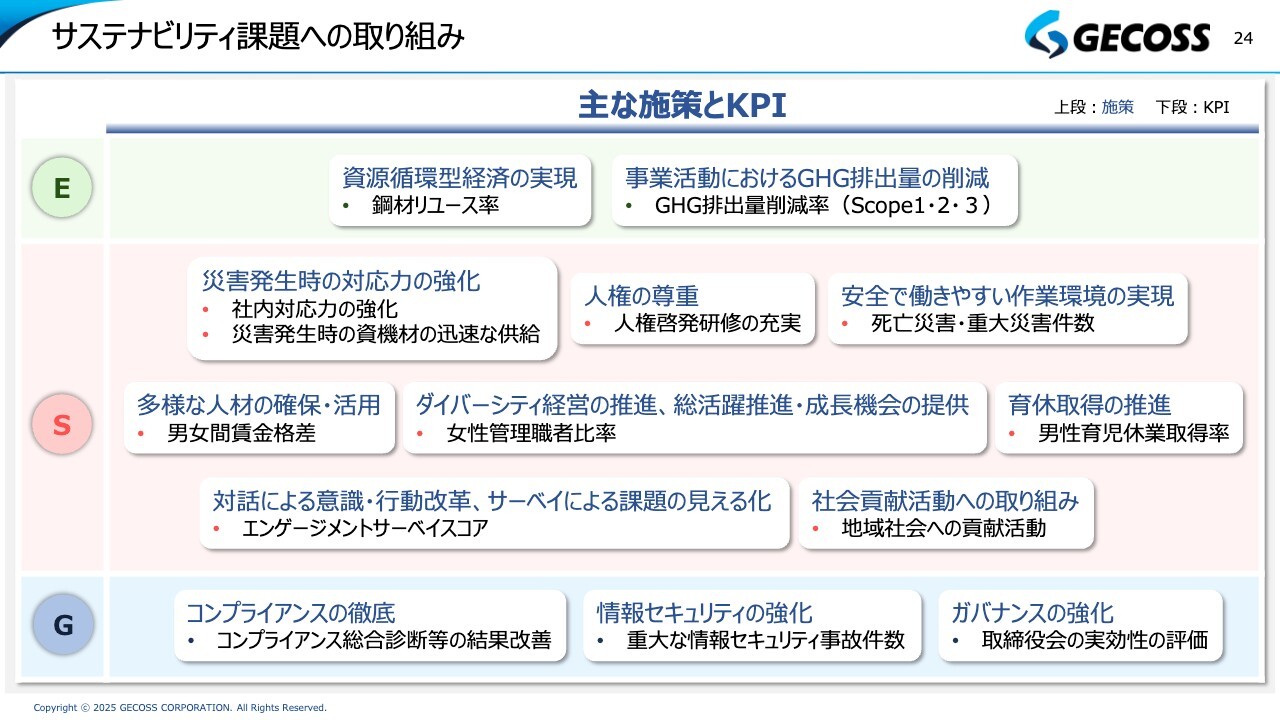

サステナビリティ課題への取り組み

野房:今回はそれに加えて、それぞれの分野でどこまで進んだかを明確に見える化していこうと、すべての分野でKPIを策定しました。今後しっかりと取り組んでいきます。

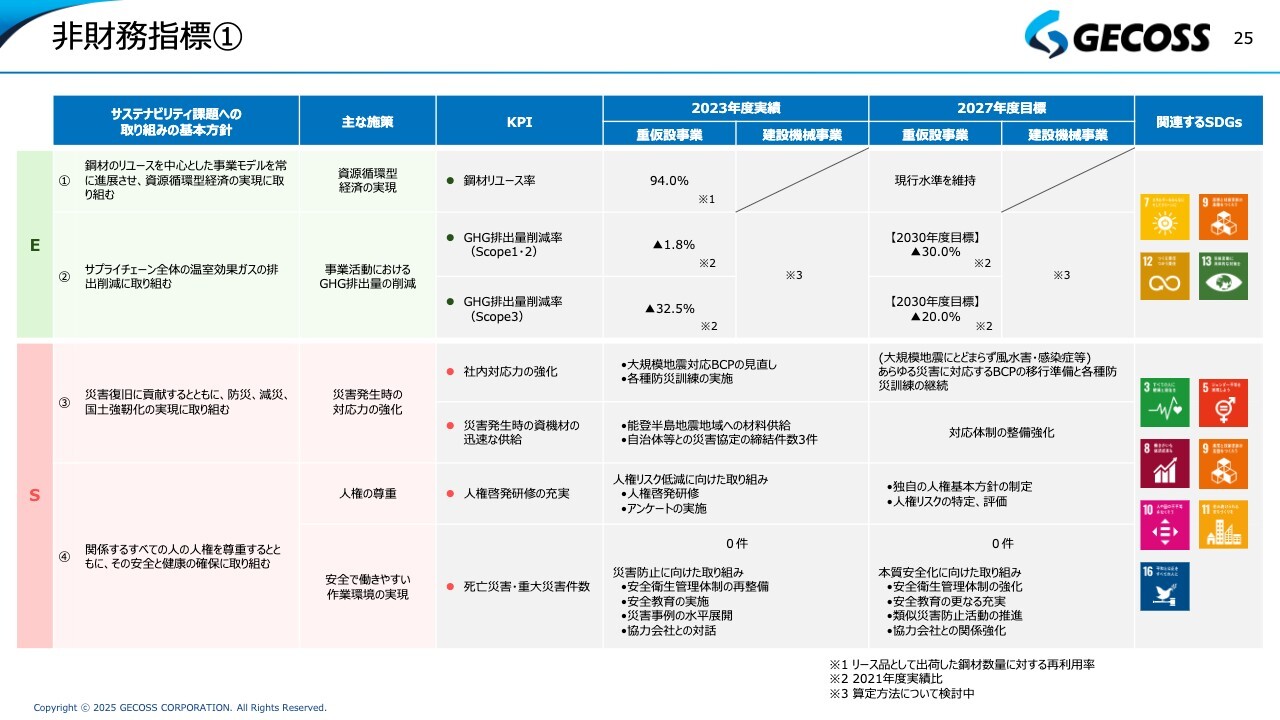

非財務指標①

野房:こちらのスライドから2ページにわたって、非財務指標を記載しています。

非財務指標②

野房:これらの分野については今後も積極的に非財務指標も含めて開示内容の充実に努め、みなさまにお示しすることで、我々の行っていることをご理解いただくことに努めたいと思っています。

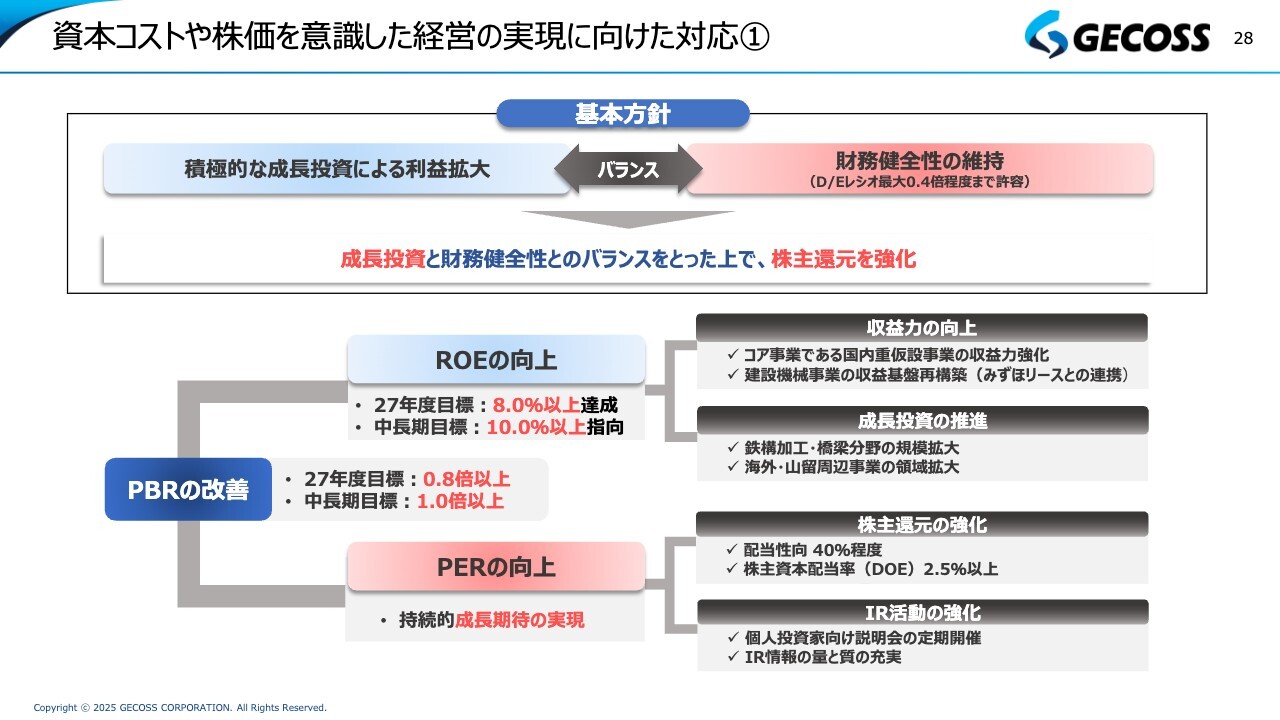

資本コストや株価を意識した経営の実現に向けた対応①

野房:資本政策と成長投資についてです。実は昨年11月にすでにご説明した内容ですので、簡単にお伝えします。

これまでは、稼いだ利益を借入金の返済、財務体質の向上・改善に大きく向けてきたわけですが、その結果として十分に成長分野に投資ができていなかったという課題があります。それが足元の中期経営計画などにおいて、収益的に十分でなく未達だったところにも影響していると思っています。

したがって、今回の中期経営計画にあたって掲げた基本方針として、今後については財務健全性を維持した上で、バランスをとりながらしっかりと成長投資をして、株主さまへの還元を強化していこうと考えています。

D/Eレシオについては現状ほぼ無借金ですが、これを0.4倍程度まで許容することによって、しっかりと成長投資に向けていきます。また、PBRが足元では0.6倍以下と低迷していますが、中長期的には1倍以上を目指します。

そのために、1つはROEの向上に努めます。もう1つは、なかなか認知度が上がっていかない部分があるため、我々としてはしっかりIR活動も行い、事業内容をご理解いただく努力をしながら、PERの向上にも努めることで、PBRの早期改善につなげていきます。

資本コストや株価を意識した経営の実現に向けた対応②

野房:こちらのスライドもすでにご説明した内容ですので、簡単にお話しします。左側は、先ほどお伝えした内容を図示したものです。D/Eレシオ0.4倍程度を許容した上で、レバレッジを利かせ成長投資による利益を上げていきます。

配当性向40パーセントでしっかり利益を稼いでいけば、配当でみなさまにお応えできるとは思っていますが、配当性向だけでは短期的な収益の変動などで一時的に配当が少し下がってしまうような局面も想定されます。そのため、そこへの下支えの意味も含め、今回の中期経営計画からはDOE2.5パーセントを新たな指標として設定し、これによって株主さまのご期待にできるだけ応えていきます。

スライド下段のグラフは、配当性向の推移です。昨年の秋に公表した数字としては足元で48円としていますが、この期末配当と来年度の予想については、4月の決算発表の場で開示したいと思っています。

増井:今度の決算は本決算になるかと思いますが、例えば決算短信の中で、配当状況の表の右側に枠が増えて、株主資本配当率を表示する可能性もありますか?

野房:そのあたりは未定ですが、お約束ですので、できるだけしっかりと示していきたいと思っています。

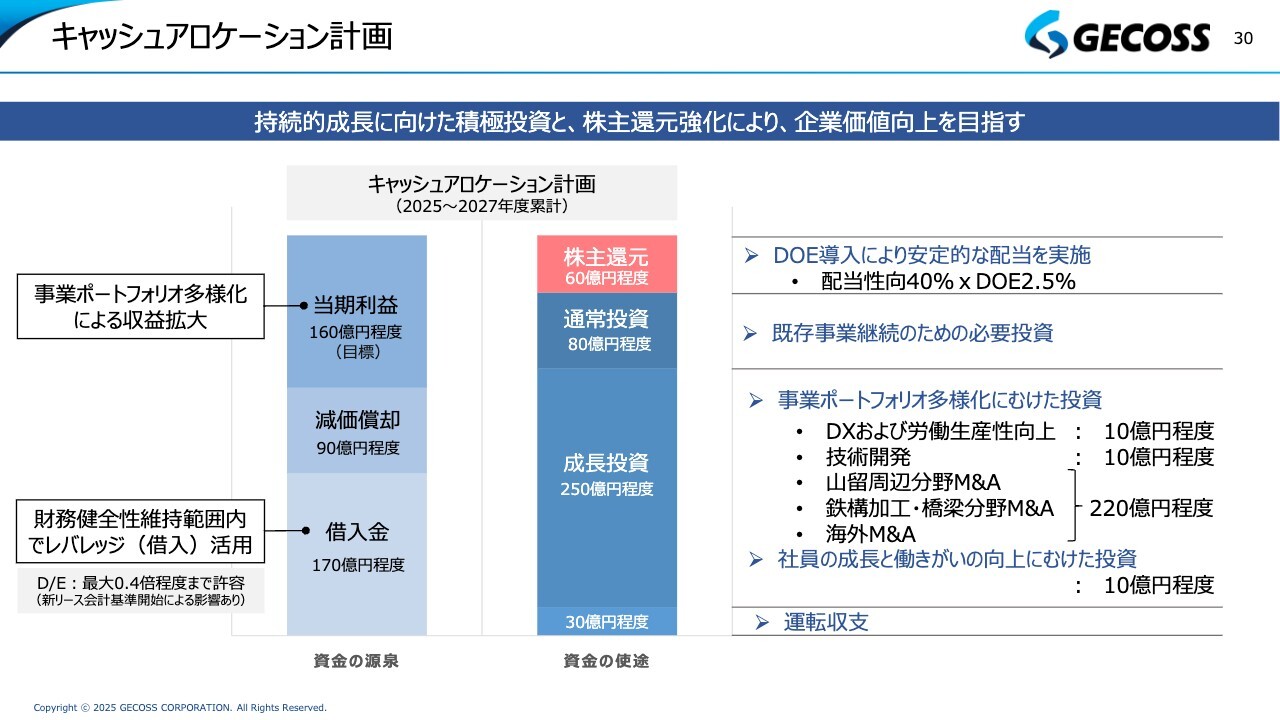

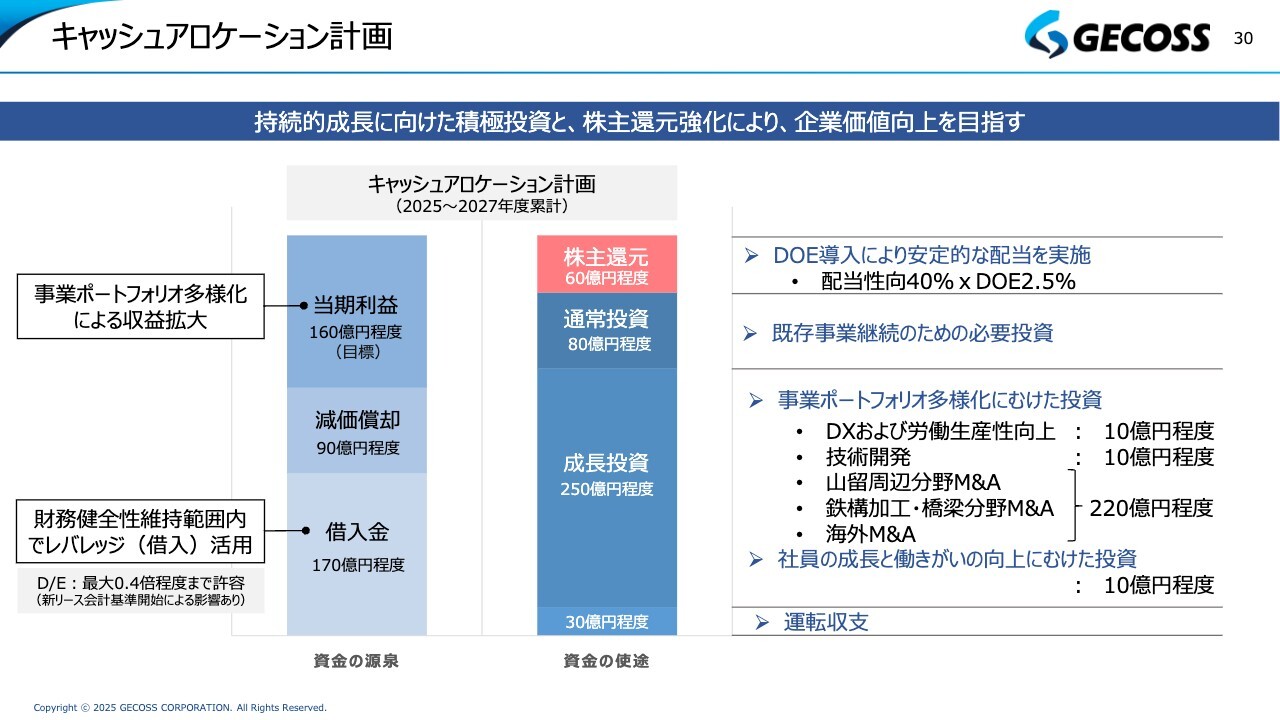

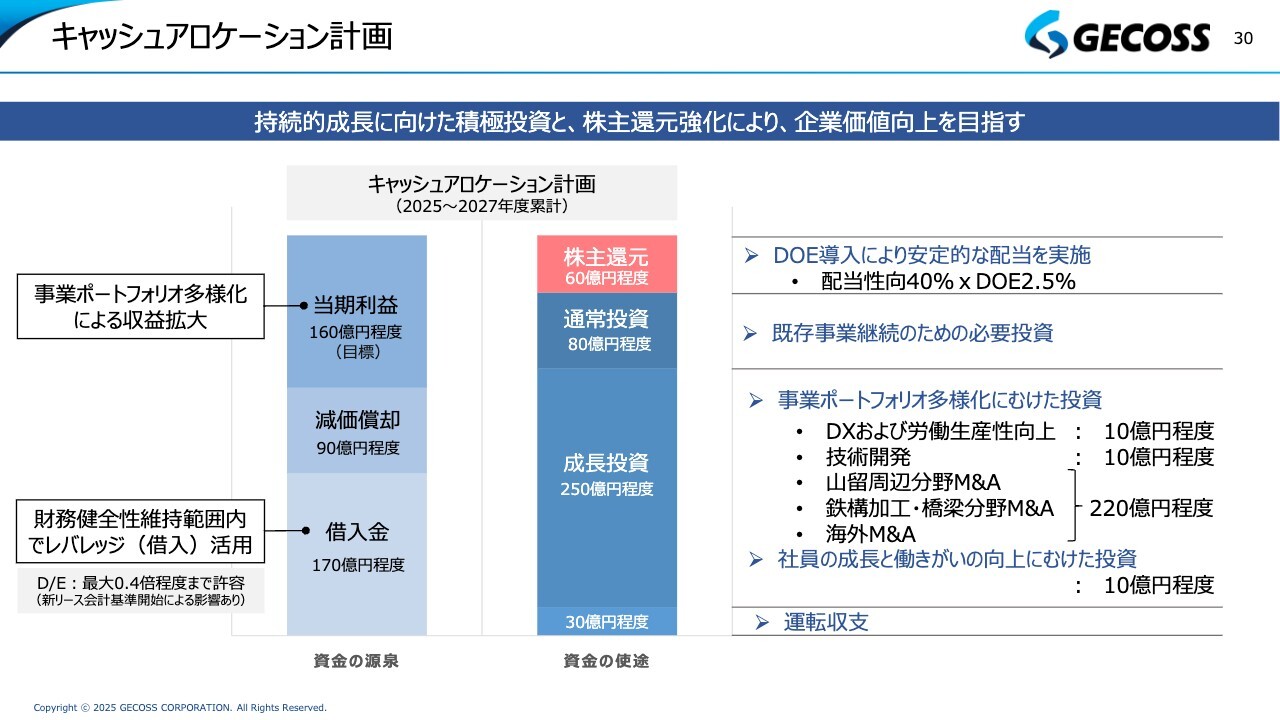

キャッシュアロケーション計画

野房:先ほどお話ししたキャッシュアロケーション計画についてです。今までこのようなものをお出ししたことはありませんが、個人投資家あるいは機関投資家のみなさまからご要望がかなりありました。そのような経緯で、今回初めて示すことにしました。

資金の源泉については、当期利益をこの3年間で160億円程度の目標としていますが、あくまでも1つの目安です。これに加えて、減価償却費があります。また、D/Eレシオ0.4倍を許容する前提ですが、今後は新リース会計基準が始まりますので、その影響も多少あり、それを見ていかなければなりません。それらを鑑みながら借入もしっかり行い、400億円程度の原資をもって、持続的成長に向けた積極投資と株主さまへの還元に活用します。

そして、成長投資に向けては250億円程度を投入します。中身としてはスライド右側に記載したように、労働生産性の向上、DX、技術開発などもありますが、一番大きいのは、これまでご説明した山留周辺分野と鉄構加工・橋梁分野でのM&Aです。

またFUCHIのメジャー化も含めた海外の投資などにしっかりと資金を投じていくと同時に、やはり社員の成長と働きがいの向上も我々の今後の成長に非常に重要ですので、この部分についてもしっかりと資金を振り向けて、我々としての発展を図っていきたいと思っています。

以上、当社の2025年度からの新中期経営計画の内容をご説明しました。

野房氏からのご挨拶

野房:2024年度が最終年の前中期経営計画では、かなり高い数値目標を掲げましたが、計画策定時において、それを達成するのにすべきことが十分に明確になっていませんでした。それゆえに、大きな環境の変化に対しても十分な対処ができずに、残念ながら先ほどお見せしたように利益面では大きく未達の結果となりました。

また、全社員への意識・考え方の浸透という意味でも課題を残したと考えています。そのため、今回の中期経営計画にあたっては、これまでの反省も活かして、できるだけ社内の若手も含めたさまざまな層をしっかりと巻き込んで、あるべき姿を実現するために今何が足りないのか、あるいはこの3年間で何をすべきかというところを、1年間かけて相当な議論を重ねてきました。それが今回の中期経営計画の結果です。

ご説明した数値については、前回の中期経営計画に比べて、利益やROEといった意味では少し下回った数字にもなっており、見方によっては保守的と捉えられてしまうかとは思います。しかし、今回の数値目標である2027年度の営業利益85億円が達成できれば、我々としては過去最高益にも到達することになります。

もちろん、この達成は簡単ではありませんが、しっかりと議論を経て、それに向けての道筋はかなり明確になったと思っています。この数値目標の達成と上積み、PBR1倍の早期達成も大事ですが、数字だけにとどまらず、その先の成長を見据えた内部の充実、経営基盤の確立も大事だと思っています。

この3年間の中期経営計画でこれらにしっかりと取り組み、結果を出して、株主のみなさまのご期待に応えていきたいと思っています。私からのご説明は以上です。本日はありがとうございました。

質疑応答:M&Aの資金について

増井:M&Aにかなりの資金を振り向けていますが、これはあくまでも借入金の範囲内でのお話なのか、増資などの予定はないのか教えてください。

野房:スライド30ページに記載のとおり、今のところは基本的に増資の予定は考えておらず、しっかりと稼いだ利益に加えて、レバレッジを利かせた借入金を成長投資に振り向けるという考え方です。

質疑応答:PBRが低い要因について

増井:「業績や配当の割にPBRが低すぎると感じるのですが、経営側から何か解釈していることがあれば教えてください」というご質問です。

野房:現在はPBR0.6倍以下ですが、我々の業績やさまざまな数値からすると、低位にとどまっており、問題として認識しています。途中のご説明でもお話ししましたが、これまで財務体質の改善に力を注いできた結果として、財務体質はかなり良くなりました。

反対に、自己資本がかなり膨らんで積み上がったかたちになっており、その結果もありますが、ROEという指標で見ると、それが十分に成長投資に向いてこなかったため、稼ぐ力が十分ではありませんでした。自己資本が膨らんだ分、ROEが低下し、それが1つの要因となって、PBRの低下にも結びついていると思っています。今回ご説明したとおり、成長投資をしっかりと行い、かつレバレッジを利かせていくことで、PBR0.8倍をできるだけ早く達成します。

加えて、我々の事業は認知度が低いので、特に個人投資家のみなさまの認知という点では不十分なところがあり、私としてもまだまだ足りないと思っています。このような場を含めてしっかりとIR活動を行うことによって、我々の事業内容を十分にご理解いただくことで、みなさまにご期待いただいているPBR1倍に向けて、取り組みたいと思っています。

質疑応答:IR活動による認知度や評価への影響について

増井:実際にIR活動をかなり積極化していると思いますが、市場での認知度や評価に何か変化はありましたか?

野房:はい、ありました。この2年ほど、このような場をお借りし、資料の充実も含めて、会社としてIRの充実を進めてきました。結果として、投資家のみなさまからご意見などをたくさんいただくようになり、反響は感じています。

そのものが指標として正しいかどうかはありますが、売買出来高の推移を見ても、2年前と比べると、足元では50パーセント程度増えています。そのような意味でも、やはりIR活動を行ったことによって、投資家のみなさまへの認知が少しは広がったことが影響しているのではないかと思っています。

質疑応答:重仮設リース会社の統合再編、鋼材や建機のリースビジネスについて

荒井沙織氏:「将来、重仮設リース会社の統合再編をどのように考えていますか?」というご質問です。また、あわせて「鋼材や建設機械を貸し出すビジネスは他社との差別化が難しいようですが、強みや優位性はどこにありますか?」というご質問です。

野房:なかなか鋭いご質問ですが、ご説明したとおり重仮設事業は同質のサービスを各社が提供しているのが基本構造です。現在、大手が5社ありますが、その中で独自性がなかなか出しにくいところはあります。

結局のところ価格競争となってしまいますが、ここを避けることが大事だと思っています。ご質問にあった業界再編については、構造的に見ると、先々の健全化のためにはある程度進んだほうがよいのではないかと、個人的には考えています。

ただ価格で勝負するのではなく、当社の強みである加工分野における自社工場で製作した加工製品が、今でも新幹線の耐震補強、高速道路の耐震補強や4車線化の工事などの分野で、使われています。このような需要にしっかり対応していくことに加え、我々も大手の一角として、長い間、多くの取引先とのお付き合いにより蓄積された幅広い知見があります。

そのような強みをしっかりと活かして、例えば脱炭素や人材不足が課題となる中で工期短縮といった今必要とされるご提案をしていくことが非常に大事だと思っています。そのような取り組みを研ぎ澄ませることで、他社との差別化を図っていきたいです。

質疑応答:ROEの水準について

増井:「業界としてROEは高いほうでしょうか?」というご質問です。

御社は卸売業に分類されると思いますが、建設業などいろいろなサービス業にもまたがっていますよね。その中で業界平均というのは難しいところですが、競合と比べてROEの水準自体はいかがでしょうか?

野房:業界としては、ある程度在庫をたくさん抱えて行う事業ですので、ROEが高くなりにくい構造であると思っており、競合ともあまり大きな差はありません。まだまだ改善の余地はあると思っていますので、そこについては力を入れていきたいと思います。

増井:ROAには実態が表れないというか、運転資産が多いということですよね。ROEを10パーセントにするのは、けっこうハードルが高いのかと思います。

野房:今回、まずは8パーセントを掲げていますが、これにより当社が認識している株主資本コスト7パーセントは上回ります。ここまでは必ず達成しなければいけませんし、この1年間、計画を詰めてきましたので達成できると考えています。

ただし、8パーセントでは株主のみなさまの期待に十分には応えられていないと思いますので、できるだけ早期の10パーセント達成を目指します。そして、PERを10倍にすればPBRで1倍となりますので、しっかりと取り組んでいきます。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:みずほリースとの事業上の関連はどのようになっていますか?

回答:連携推進を担う人材の出向受入を行い、取り組みを進めています。具体的には、建設機械調達方法の多様化として、長期保有による整備コスト増加と陳腐化を回避する目的でレンタカーやバックホーの購入をリース調達に見直しています。また、工場における鋼材検収作業の自動化技術の共同開発検討にも着手しています。

<質問2>

質問:株価に対してPBRが低いように思えますが、どのように考えていますか?

回答:現状の株価水準について、割安な水準であると認識しています。その要因は、当社のROEは現状6.4パーセント程度となっており、自社が認識する株主資本コスト(7パーセント程度)に達していないことに加え、PERも8倍から9倍で推移しており、市場からの認知度および持続的成長への期待が不足していることにあると考えています。

<質問3>

質問:PBR改善の取り組みの状況と、今後はもう少しスピーディに対処される予定なのか教えてください。海外勢は痺れを切らして日本市場への投資を控えていると思われます。

回答:財務健全性を維持しながらもレバレッジを効かせて積極的な成長投資を実施することによるROEの向上、ならびに、収益向上による株主還元強化、IR活動の強化により持続的成長期待を実現することでPERの向上を図り、PBRの改善を進めていきます。

2027年度目標をPBR0.8倍以上と設定していますが、中長期的目標であるPBR1.0倍以上の早期達成に向け、取り組みを推進していきます。

<質問4>

質問:中期経営計画の発表で株価が3パーセント以上下落しましたが、どのように考えていますか?

回答:中期経営計画の比較においては、利益やROEといった指標では前中期経営計画を下回ったものとなっており、保守的な計画であるという見方によるものと考えていますが、2027年度営業利益目標85億円が達成できれば、当社の過去最高益に到達することになります。

約1年間の議論を経て、この3年間で何をすべきか道筋は明確になっていますので、この目標達成と上積み、PBR1.0倍の早期達成、また、数値だけに留まらずその先の成長を見据えた経営基盤の確立に3年間全社をあげて取り組み、結果を出していきたいと思いますので、ご理解・ご支援のほどよろしくお願いします。

<質問5>

質問:最近流行りの株主優待の新設は検討されていますか?

回答:株主還元については、利益拡大による配当増を通じて株主のみなさまに還元していくことを基本方針としています。また、DOEを採用し、一時的な業績の下振れがあったときにも安定した配当を実施することとしています。株主優待に関しては、現時点では導入を検討していませんが、導入を否定するものではありません。

<質問6>

質問:社員へのメンターの現状を教えてください。

回答:現状ではメンター制度は導入していませんが、研修やOJT制度を始めとしたフォロー体制を手厚く整えています。今後も引き続き制度の整備を推進し、社員の成長と働きがいの向上により持続的な企業成長を目指す方針としています。

<質問7>

質問:能登半島地震の際も、建機分野の売上は増加したのでしょうか?

回答:当社は能登方面にレンタルシステムの拠点を持っておらず、建設機械分野の災害復旧による収益面への大きな影響はありません。

重仮設分野においては引合をいただいており、敷鉄板、鋼矢板やH形鋼等の仮設鋼材を供給しています。なお、当社の仮設鋼材および仮設橋梁(EGスパンやモバイルブリッジ)は災害復旧や防災・減災において重要な役割を果たすと考えており、安心・安全な社会の建設に向けて、しっかり貢献できるよう取り組んでいます。

<質問8>

質問:中経計画はオンスケジュールで行うことができる自信があるのでしょうか?

回答:本中期経営計画は、前中期経営計画未達の反省を踏まえ、現業部門を交え約1年間を費やし議論を重ねた上で、実効性のある計画策定を行っています。よって、今回お示しした内容を着実に実行することで目標達成は十分可能と考えています。

<質問9>

質問:不測の事態を想定したコンティンジェンシープランは策定されているのでしょうか?

回答:不測の事態を想定し、適切な初動対応を取るための事業継続計画を策定しています。定期的な訓練等を行い、プランの実効性を高める取り組みを実施しています。当社は緊急対応による重仮設資材の供給も行っていますので、災害が起きた場合には素早く事業を立て直し、復旧にできるだけ早く貢献することが大きな使命であると認識しています。

<質問10>

質問:「山留」とは何でしょうか? もう少しわかりやすく説明してください。

回答:地下工事において、地盤を掘削するときに土圧や水圧によって周りの地盤が崩れないように設置する構造物のことを「山留」といいます。仮に山留工事をせずに掘削を進めた場合、土壌や水が流れ、場合によっては隣の建物が崩壊する等、周辺環境に重大な被害が出てしまいます。

このような被害が出ないよう、山留工事を行い、地下の安全な作業空間を確保することが、当社の大きな使命であると考えています。

(ご参考:2024年6月1日のログミーIRセミナーにて、山留を含めた当社の事業内容についてご説明しています。)

<質問11>

質問:株主還元がこの3年間で60億円ということは、さらに10円ほどの増配が可能なのでしょうか?

回答:スライド30に記載の株主還元額60億円は、中期経営計画の収益目標から配当性向を基に算出したものですので、おっしゃるとおりです。

<質問12>

質問:社長さまのリーダーシップに大変期待している株主です。四半期決算をフォローしていますが、今期の本決算発表時にすでに出している計画とは乖離しているのではないでしょうか?

回答:大変申し訳ありませんが、決算発表前ですのでご回答を控えさせていただきます。

<質問13>

質問:親子上場の問題に関連するご質問です。浮動株比率・浮動株時価総額が低く、このままいくとTOPIXの見直しでTOPIXから除外されるリスクがあると思いますが、それに対する対策はあるのでしょうか?

回答:TOPIX除外リスクは当社としても認識しています。TOPIX除外になった場合の影響としては、TOPIX連動のパッシブ買い需要剥落により売買出来高が減少することが想定されます。

当社としては、出来高維持向上に向けIR活動の強化により株式市場での認知度を向上させること、ならびに本中期経営計画で公表した事業ポートフォリオの多様化をはじめとした企業価値向上への取り組みを着実に実行していきます。

<質問14>

質問:東証からの改革要請が強まっていく中で、年初から次々に親子上場の解消が起きていますが、今後どう対処されるのでしょうか?

回答:昨年4月のみずほリースの資本参加により、親子上場は解消されています。筆頭株主であるJFEスチールの将来の持分比率については、当社が決定するものではなく、現時点で今後の対処について開示できる内容はありません。

なお、足元の対応は、「上場意義の合理性」「筆頭株主と一般株主間の利益相反がないこと」「ガバナンス強化の方針」などの上場意義の検証を定期的に実施しています。

<質問15>

質問:親子上場の問題に関連するご質問です。ジェコスの歴代社長が約5年周期でJFEスチールから選出されていますが、この点についてはどうお考えでしょうか? みずほリースとの資本業務提携によりJFEスチールの保有割合が減少したことで、親子上場の問題を片付けたかのように見受けられますが、人事面を見ると、根本的な問題点が全く解決していないと思います。

回答:ご指摘のとおり、JFE出身の社長が4代続いていることになります。これは一つの見方としてお考えいただければと思いますが、重要なのは、どこの出身者かではなく、当社にとって適切な人材が社長に就くことです。「当社や重仮設業界について」および「会社経営全般について」の両面の知見経験が豊富であることが望ましく、その点から言えば、長年当社で業務を行い、かつ経営手腕にも優れた人材が最も適切であると考えます。

JFE出身の社長が大前提となってしまい、経営手腕にも長けた社内人材が育たなくなることは望ましくありません。JFEの保有割合が下がった中でもあり、しっかりと経営を担える社内人材の育成を進めていきます。

この銘柄の最新ニュース

ジェコスのニュース一覧- 【QAあり】ジェコス、シンガポールFUCHI社を連結子会社化し海外事業を強化 みずほリースと新たな資本業務提携を締結し成長加速へ 2025/11/21

- 個人投資家向けオンラインIRセミナー動画及び書き起こし記事公開のお知らせ 2025/11/21

- 【QAあり】ジェコス、上期業績予想の過達により通期利益予想を上方修正 年間配当予想は過去最高の59円に増配 2025/11/10

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … ディスコ、コマツ、カプコン (10月29日発表分) 2025/10/30

- 2026年3月期 第2四半期 決算説明会 2025/10/30

マーケットニュース

- 玩具市場拡大の牽引役、「キダルト消費」で成長加速する銘柄群を追え <株探トップ特集> (12/11)

- 明日の株式相場に向けて=損益通算売り一巡後の株価復元に焦点 (12/11)

- 米株価指数先物 時間外取引 下げ幅を縮小、ダウ先物は36ドル安 (12/11)

- 本日の【新規公開(IPO)】公開価格決定 (11日大引け後 発表分) (12/11)

おすすめ条件でスクリーニングされた銘柄を見る

ジェコスの取引履歴を振り返りませんか?

ジェコスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。