トランザクション・メディア・ネットワークスのニュース

【QAあり】トランザクション・メディア・ネットワークス、データセンター移設が完了、費用計上もおおむね終了 新事業への基盤に

26/3期 2Q 決算サマリ

大高敦氏(以下、大高):株式会社トランザクション・メディア・ネットワークス代表取締役社長の大高です。本日はみなさまお忙しい中、決算発表会にご参加いただき誠にありがとうございます。

当社の事業は、みなさまもご存じのとおり、非常に複雑な部分もございます。そのため、そこから生まれてくる数字も必要以上にご説明が必要だと思いますので、丁寧にご説明させていただきます。

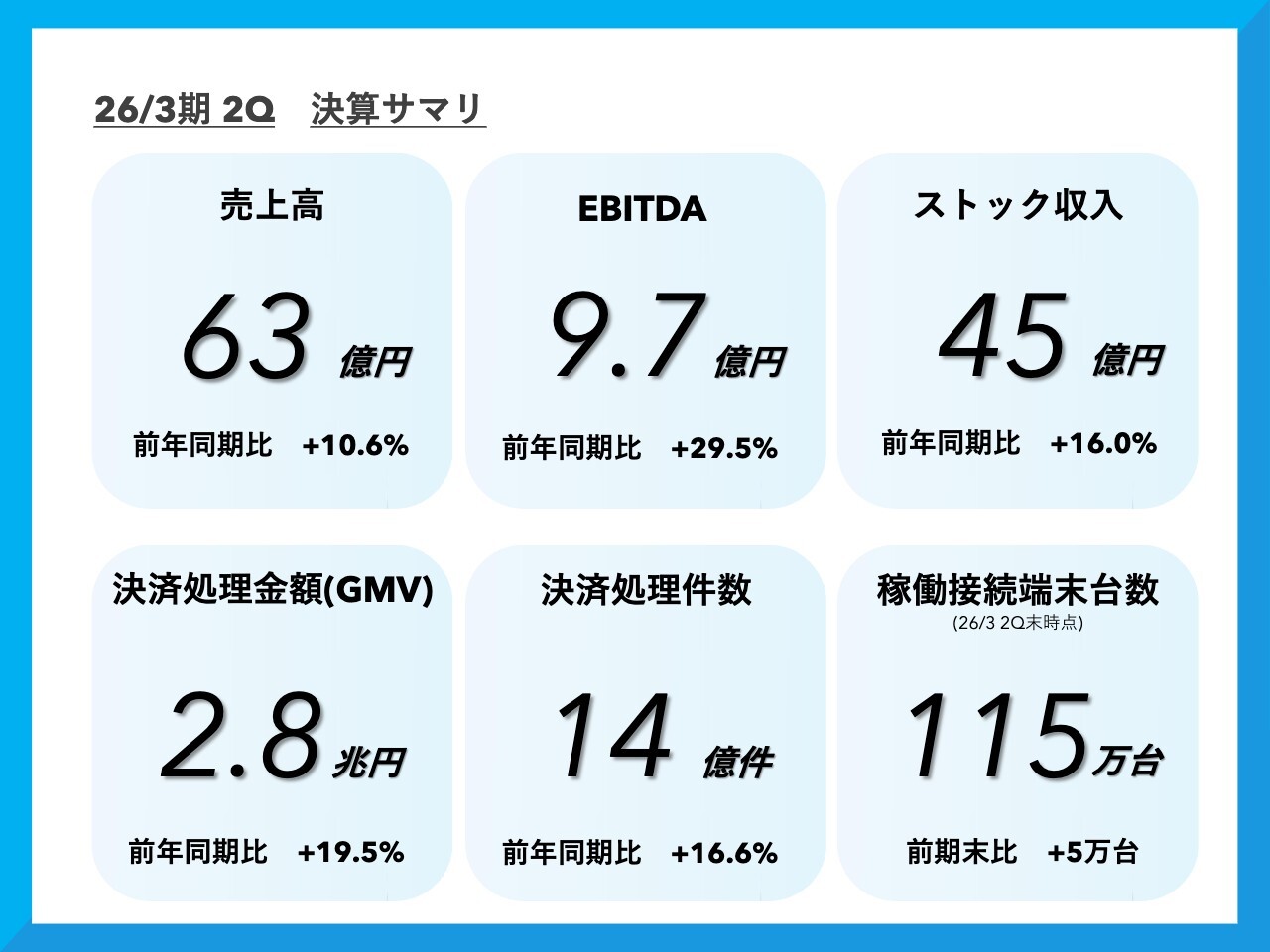

小松原道高氏(以下、小松原):2026年3月期第2四半期の決算についてご説明します。はじめに決算サマリーです。売上高は63億円で、前年同期比10.6パーセント増です。

EBITDAは9億7,000万円で、前年同期比約30パーセント増となりました。稼働接続端末台数は115万台となり、前期末比で5万台増加という結果になっています。

26/3期 2Q 決算サマリ

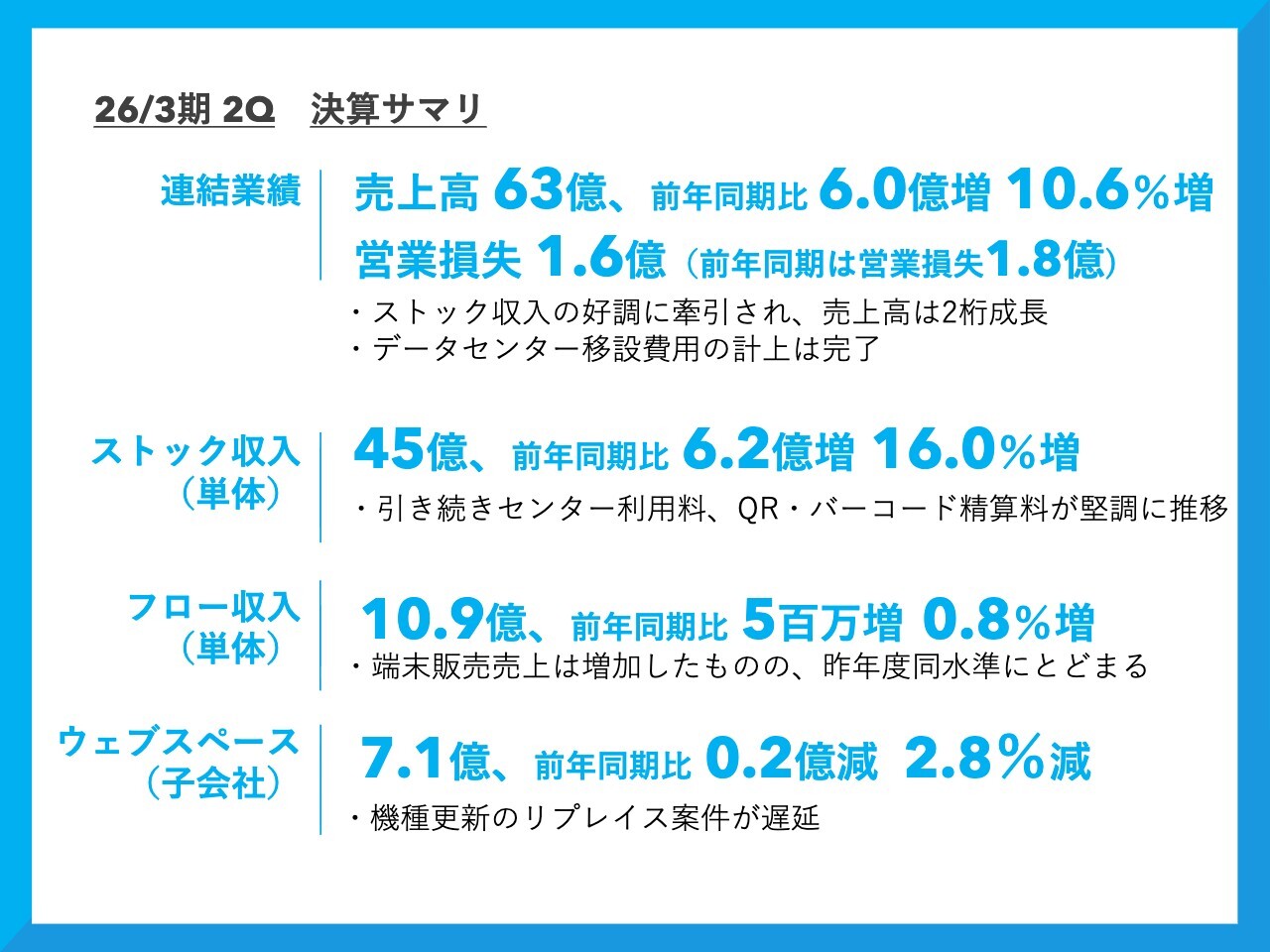

売上高は63億円で、前年同期比6億円の増加となっています。営業損失は1億6,000万円で、昨年同期の営業損失よりも若干減少しました。主にストック収入により売上高は2桁成長を達成しました。データセンター移設に伴う費用の計上はおおむね終了しています。

ストック収入(単体)は、当社の主要な収益源であるセンター利用料やQR・バーコード精算料が前年同期比6億2,000万円増となる16パーセント増と、堅調に拡大しました。

一方でフロー収入については、いわゆるスポット的な売上である端末販売や開発の収入が10億9,000万円で、前年同期比0.8パーセント増とほぼ同水準にとどまりました。

また、子会社であるウェブスペースの売上は7億1,000万円と、前年同期比2,000万円減少しています。

26/3期 2Q ハイライト

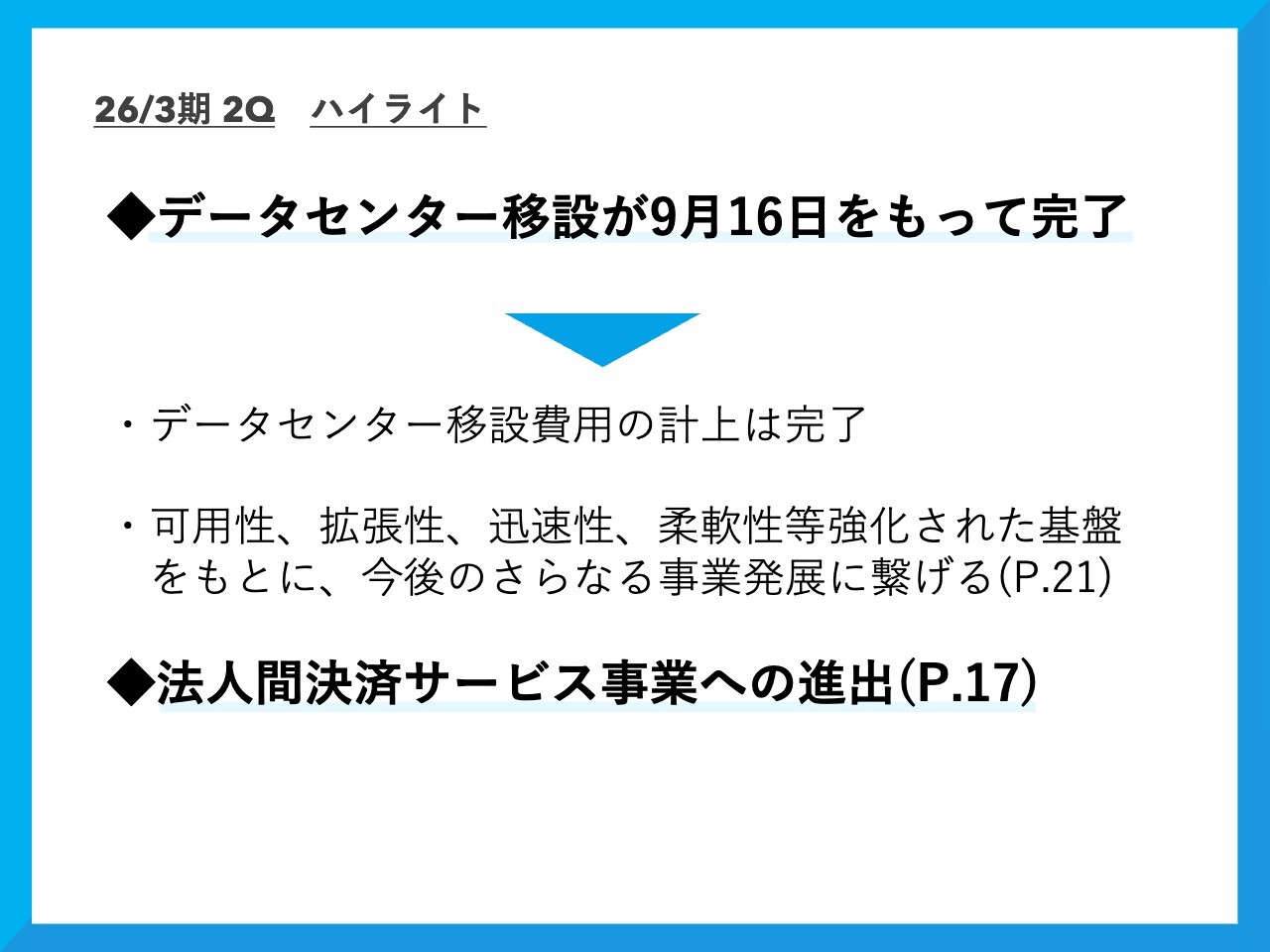

2件のトピックスをご案内します。データセンターの移設が9月16日に完了しました。昨年度からの重要課題であった継続案件でございましたが、無事に9月16日に開設しています。

これにより現在も安定稼働を続けており、可用性・拡張性・迅速性・柔軟性といった基盤が強化されたインフラをようやく確保できました。

2つ目のトピックスは、新たな決済サービスとして法人間決済サービス事業への進出を決定しました。

2026年3月期 第2四半期実績|概要(連結)

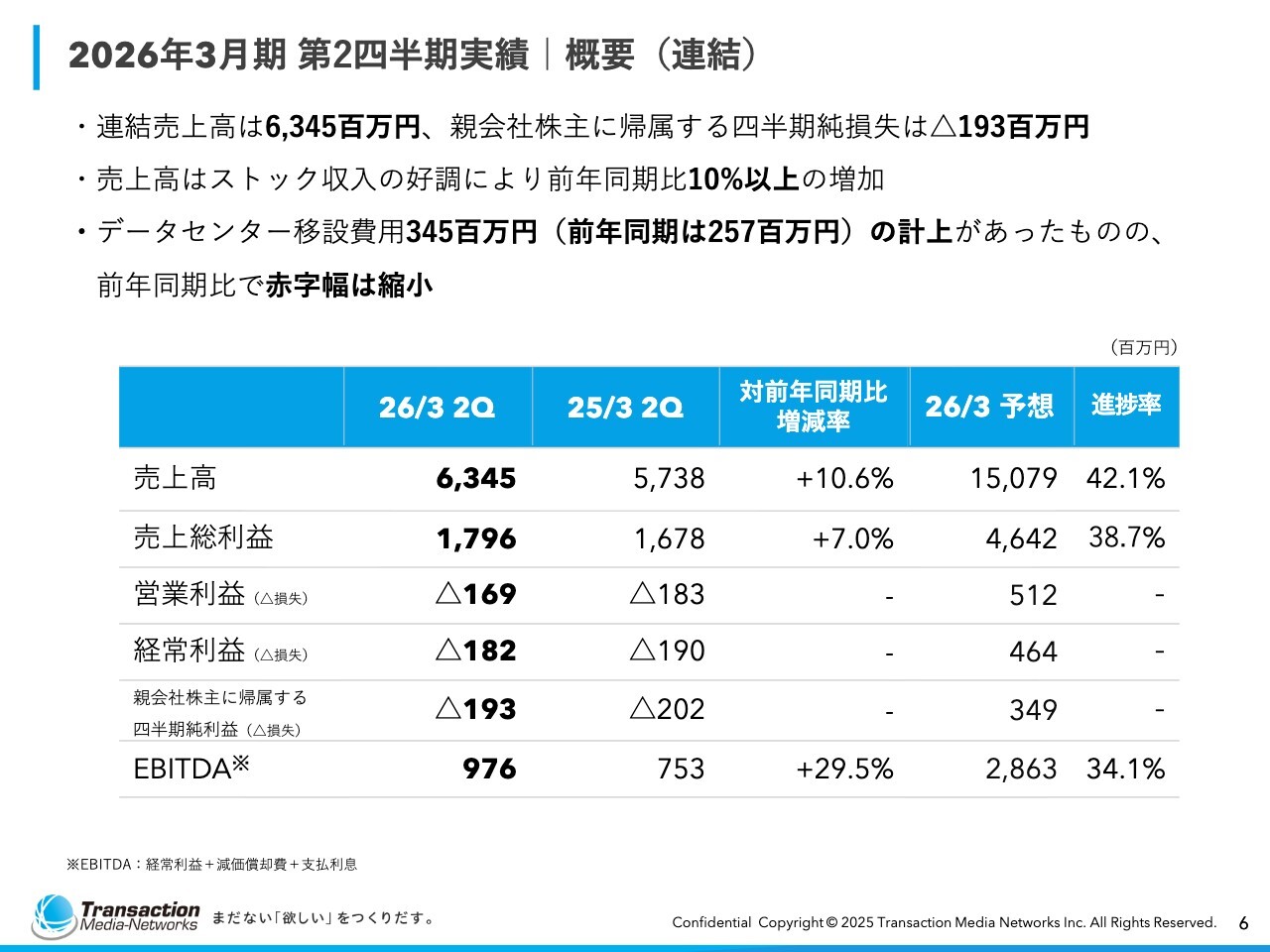

第2四半期実績です。連結売上高は63億4,500万円、四半期純損失は1億9,300万円という結果です。第1四半期の時点では1億9,800万円の純損失であったため、それと比較すると赤字額は第2四半期はやや減少しています。売上高はストック収入により前年同期比で10パーセント増加しています。

データセンター移設費用として、3億4,500万円を計上しました。もともと4億円程度の計上を見込んでいたところを3億5,000万円以下に抑えられたこともあり、赤字額は前年同期よりも縮小できたという結果となりました。

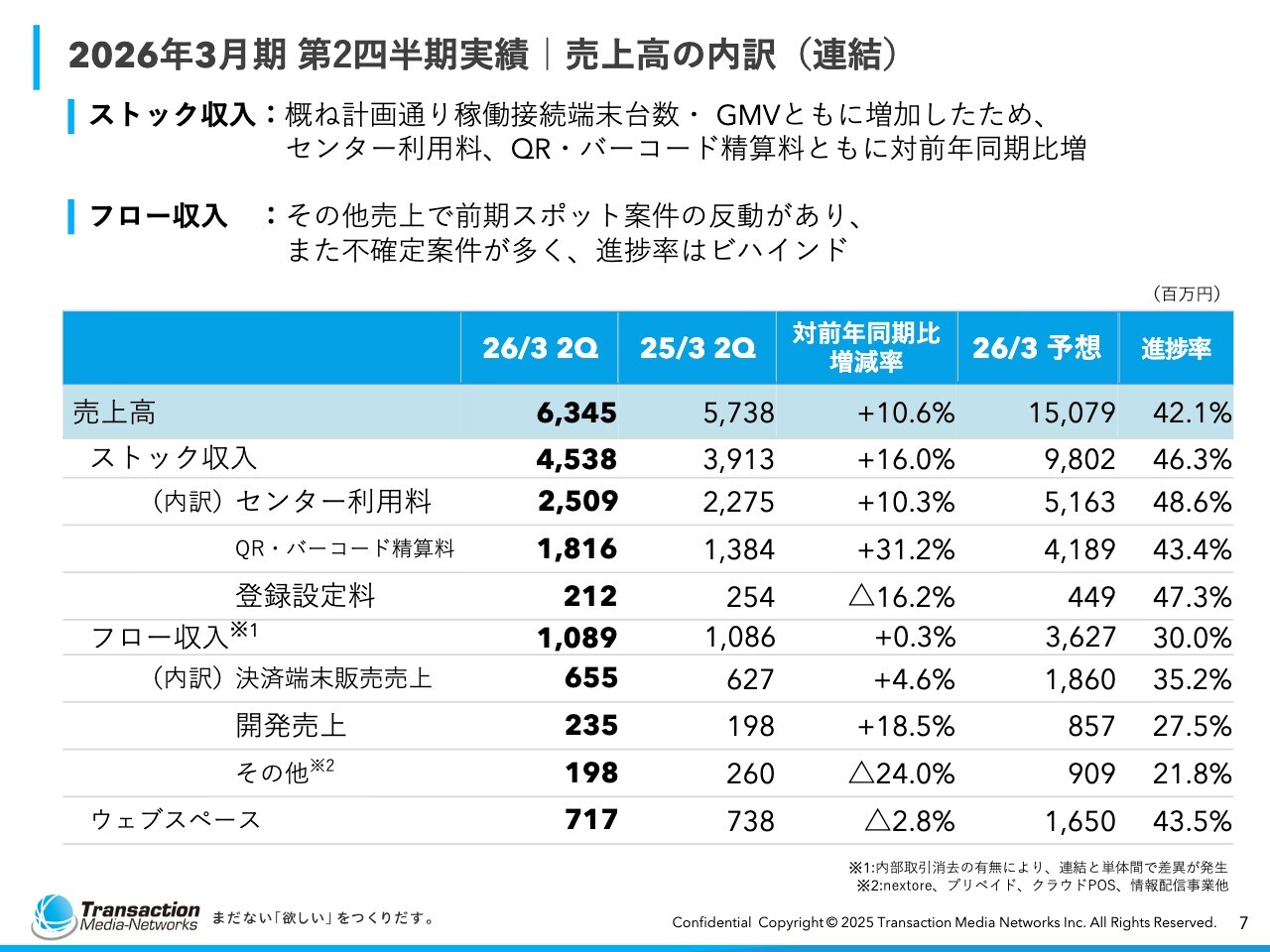

2026年3月期 第2四半期実績|売上高の内訳(連結)

売上高の内訳です。当社の根幹であるストック収入は、前年同期比16パーセント増と堅調に拡大しています。特にQR・バーコード精算料は前年同期比で約3割増となっています。

一方、フロー収入の部分はややもの足りない結果となっています。前年同期比では増加していますが、微増となっています。個別で見るとそれぞれ濃淡があり、開発売上が少し伸びているものの、その他と記載している中に、前年度に大きな案件があったため、それが剥離することによって前年同期比で大きく減少しています。最終的にフロー収入は前年同期比0.3パーセント増となりました。

また予算と比較するとまだ不確定な案件が多く、進捗率では遅れがあるとの認識です。

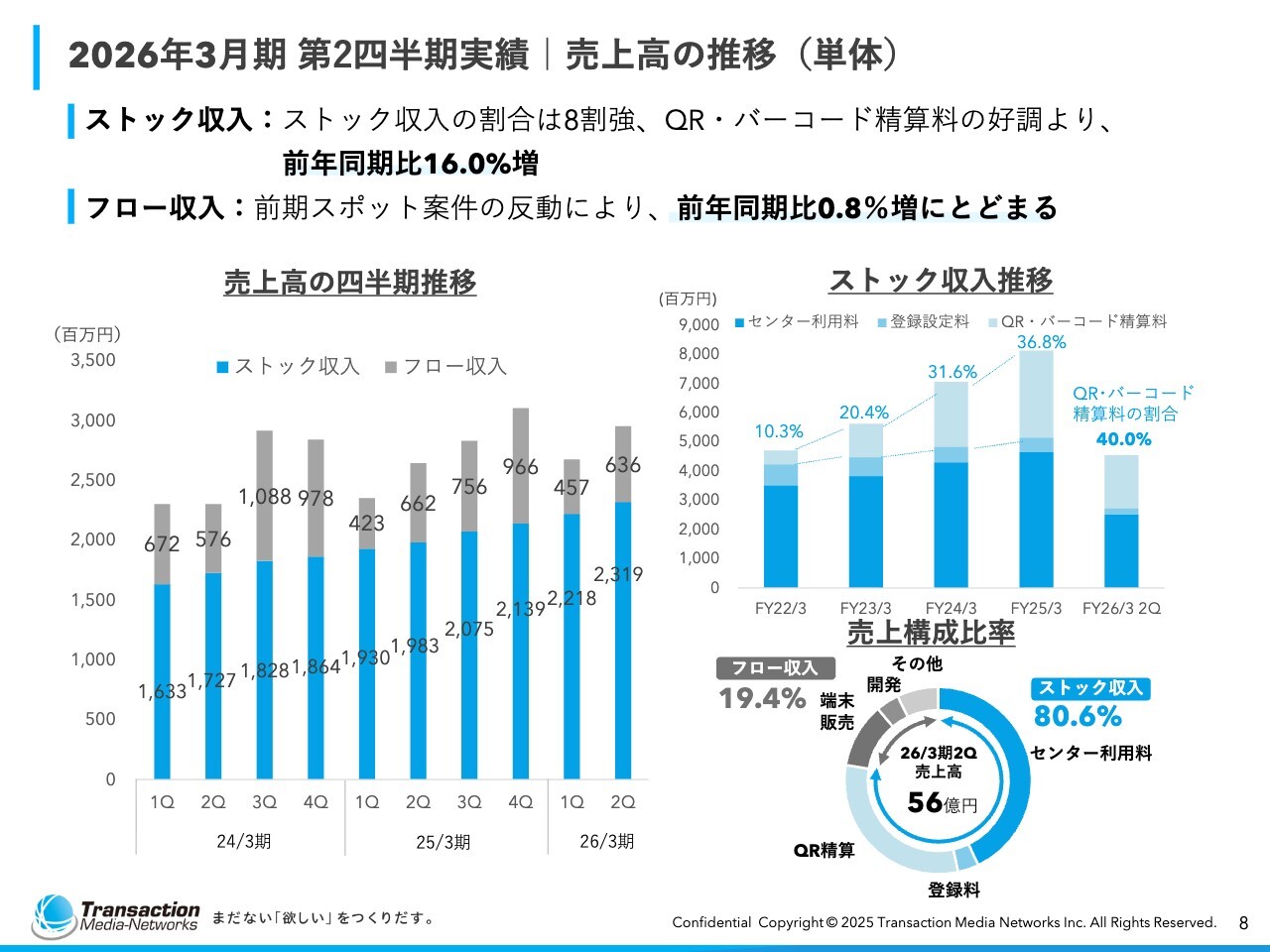

2026年3月期 第2四半期実績|売上高の推移(単体)

単体でのストック収入およびフロー収入の推移についてです。スライド左側に示す青い棒グラフは、当社の基盤となるストック収益です。こちらは前年度から右肩上がりとなっています。

それに加え、スポット売上であるフロー収入が当社の売上をさらに底上げしています。

現状では、上期の収益のうち約8割がストック収入、約2割がフロー収入となっています。

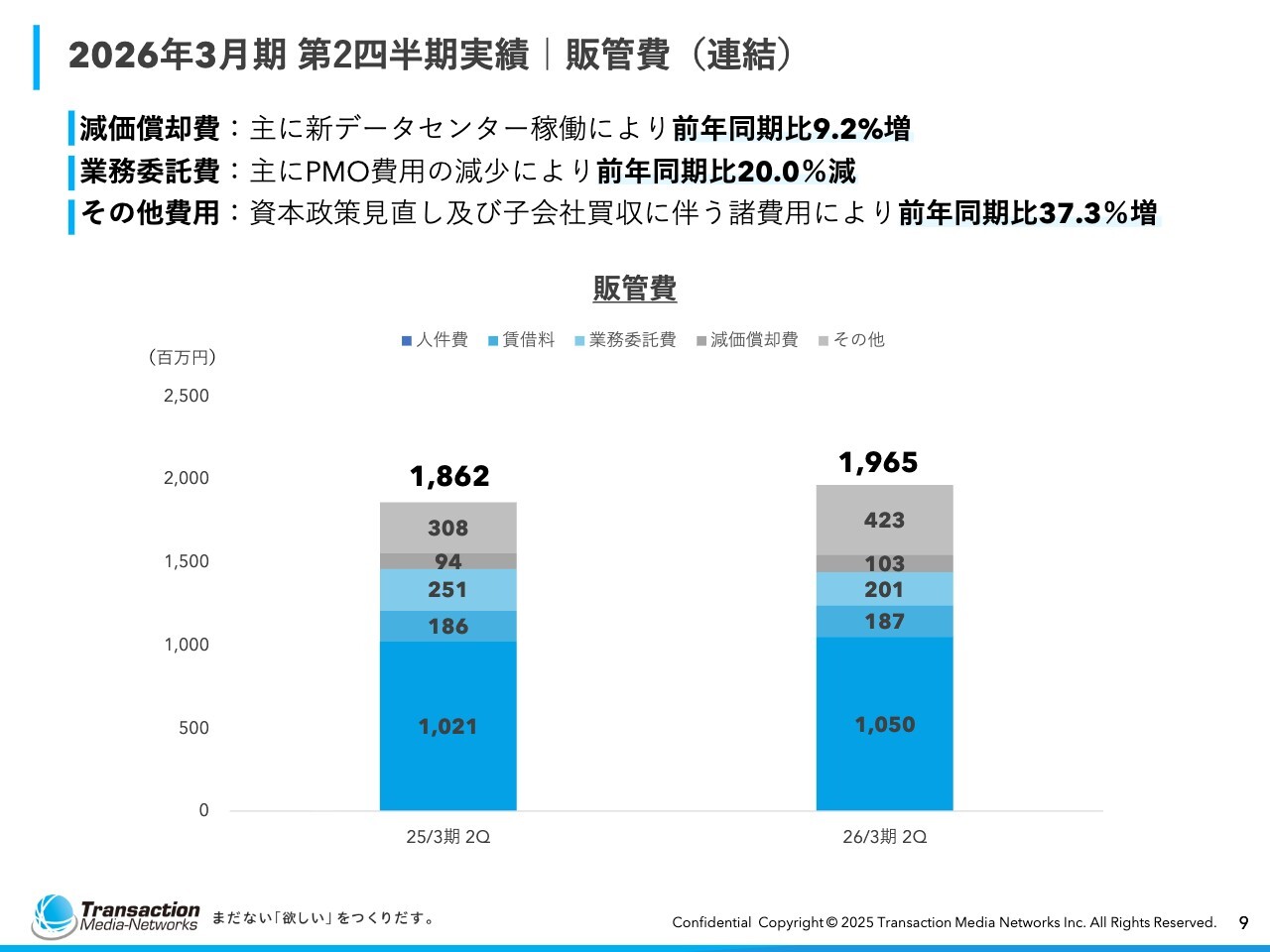

2026年3月期 第2四半期実績|販管費(連結)

販管費の推移についてご説明します。前年同期比で一部増加にとどまりました。スライドのグラフの薄いグレーで示しているその他費用は、前年同期は3億800万円でしたが、今期は4億2,300万円と1億円以上の増加となりました。

これは上期に資本政策の見直しを行い、自己株買いを実施したことに伴うコンサルティングフィー等が発生したことや、フォー・ジェイという子会社を買収するための諸費用が発生したことによるものです。

業務委託費については、移設に関わるPMO費用により前年度は2億5,100万円でしたが、今回の移設の終了とともに5,000万円ほどセーブすることができました。

以上の結果、最終的には連結で1億円の増加に抑えることができました。

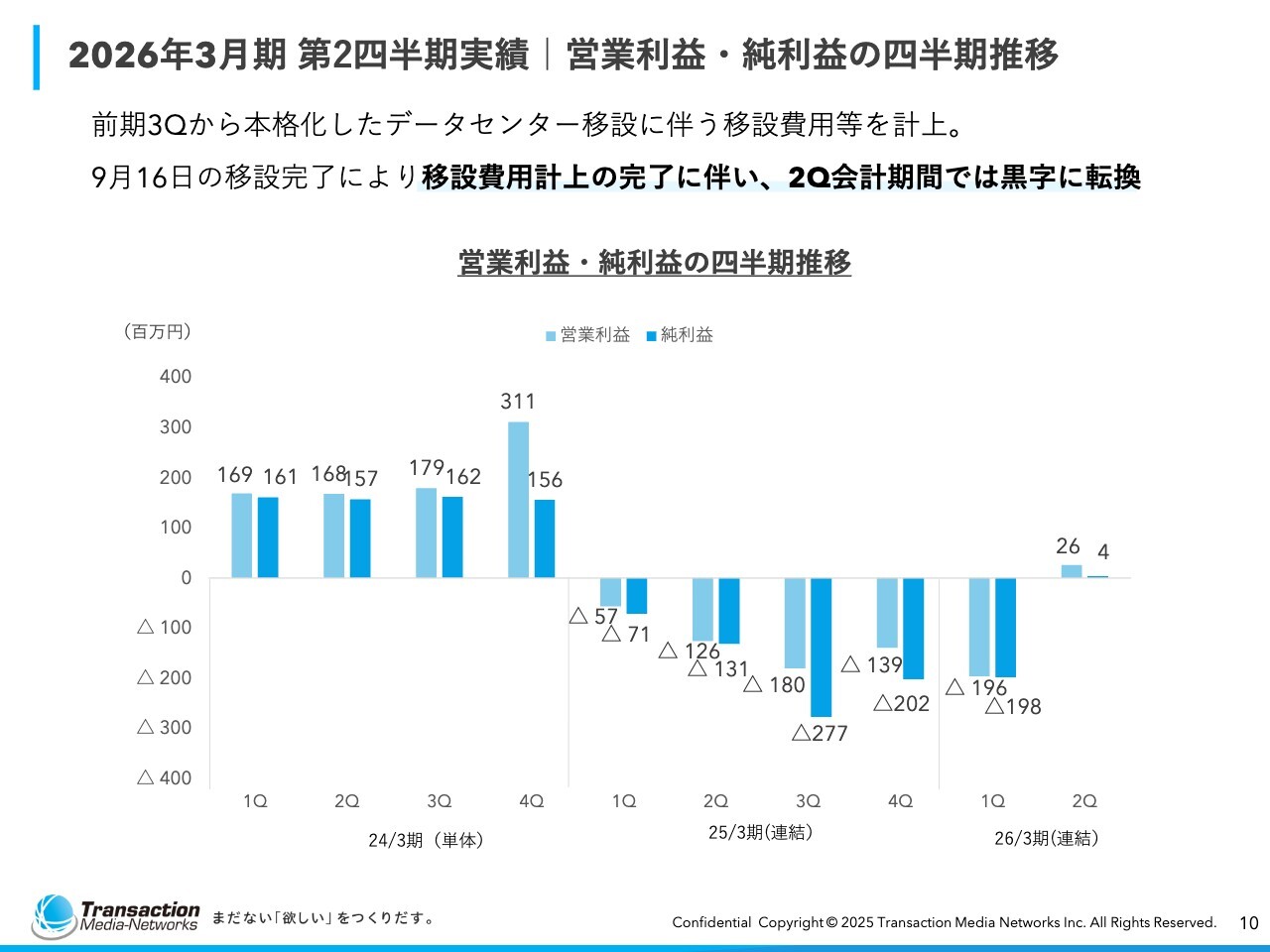

2026年3月期 第2四半期実績|営業利益・純利益の四半期推移

営業利益・純利益の四半期推移です。前年度の後半から移設が本格化し、大きな赤字を計上しました。今期第1四半期も移設が進行中でしたが、第2四半期に移設が終了し、若干の黒字転換という結果になりました。

2026年3月期 第2四半期実績|オペレーション指標

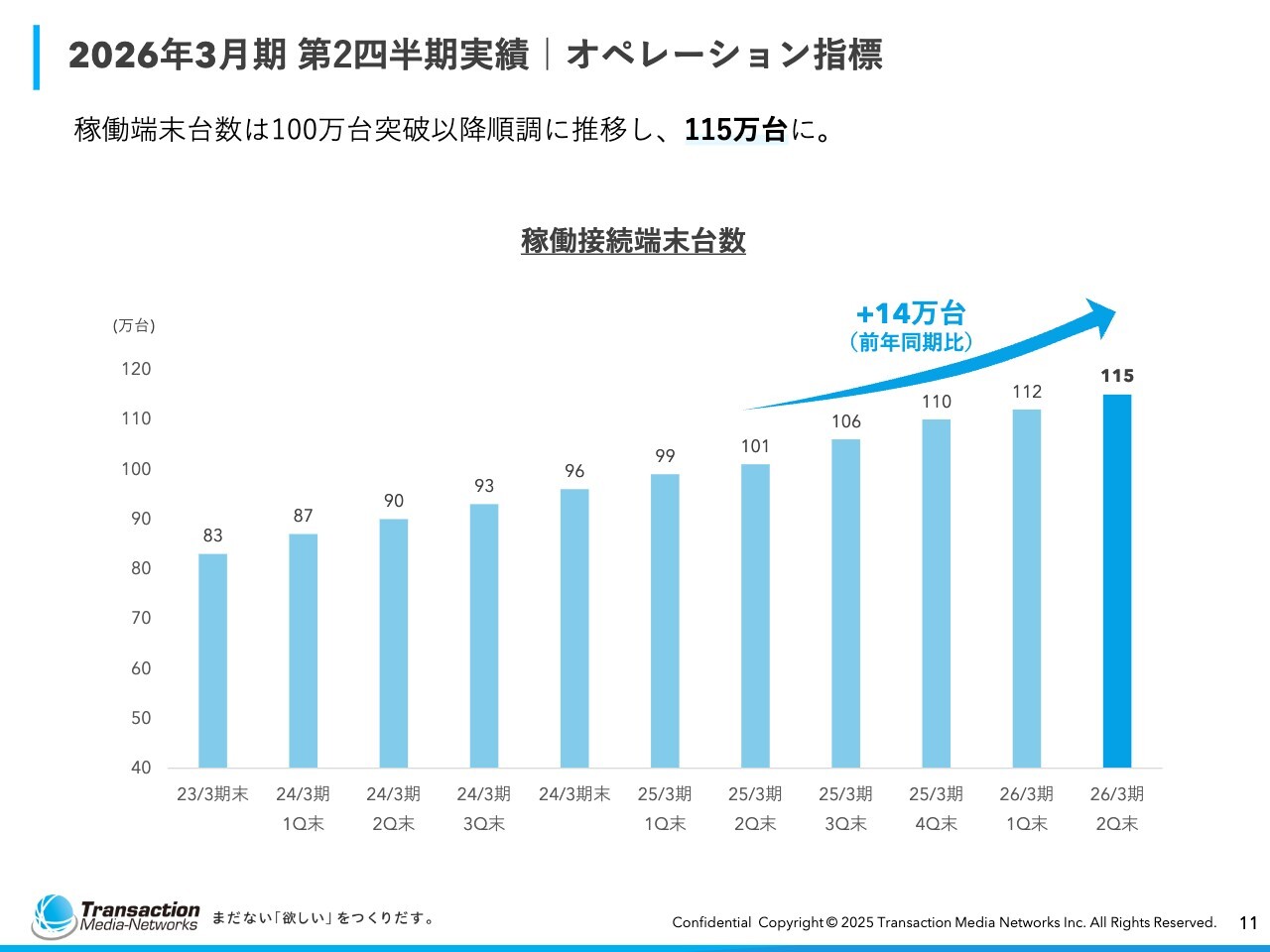

オペレーション指標についてご説明します。稼働端末台数は115万台で、前年同期比で14万台増加し、堅調に推移しています。

2026年3月期 第2四半期実績|オペレーション指標

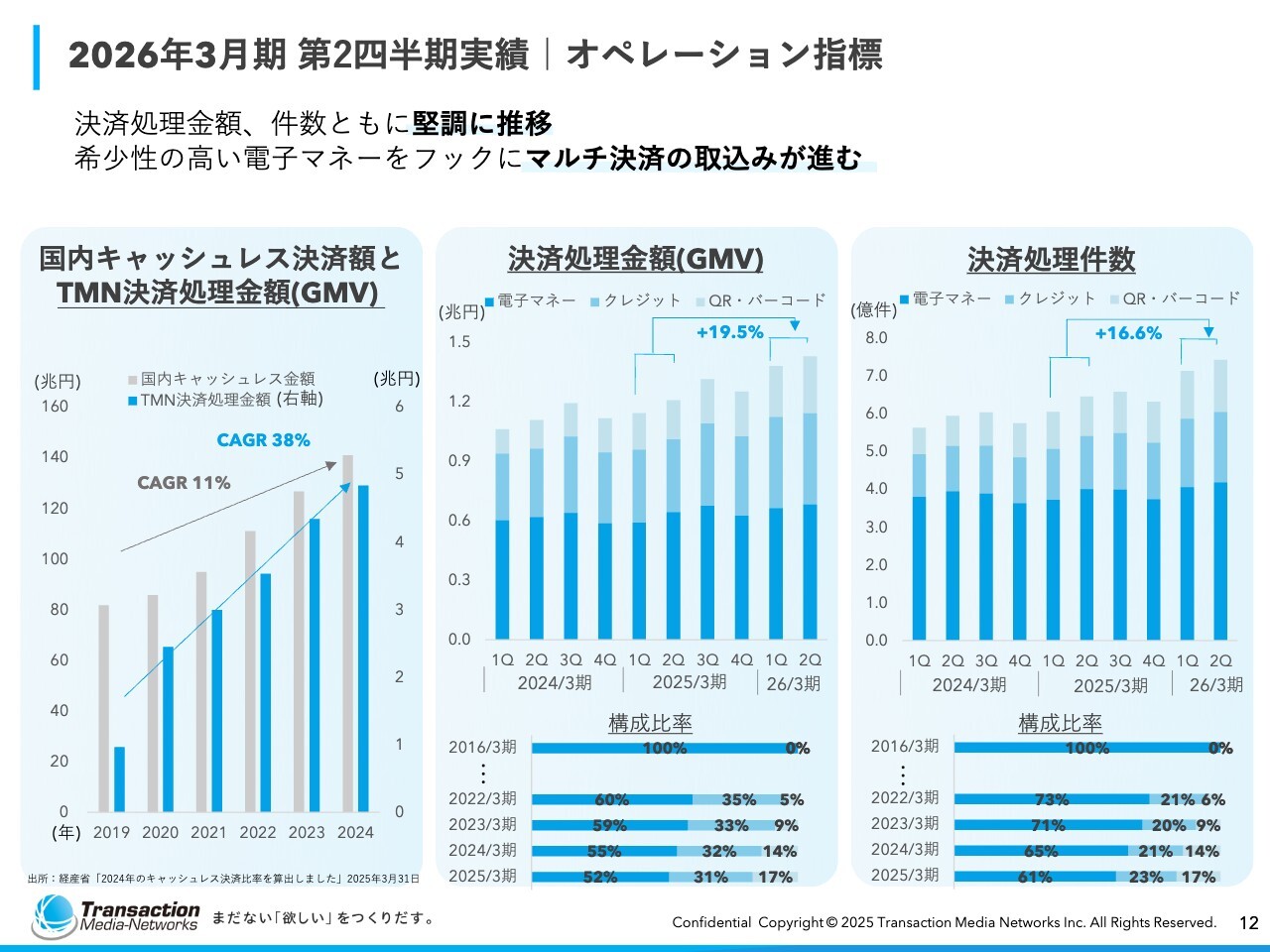

オペレーション指標の決済処理金額、決済処理件数の推移です。こちらは年度ごとの記載ですので、大きな変化はございません。

成長戦略と取組み状況|国内キャッシュレス決済市場概況

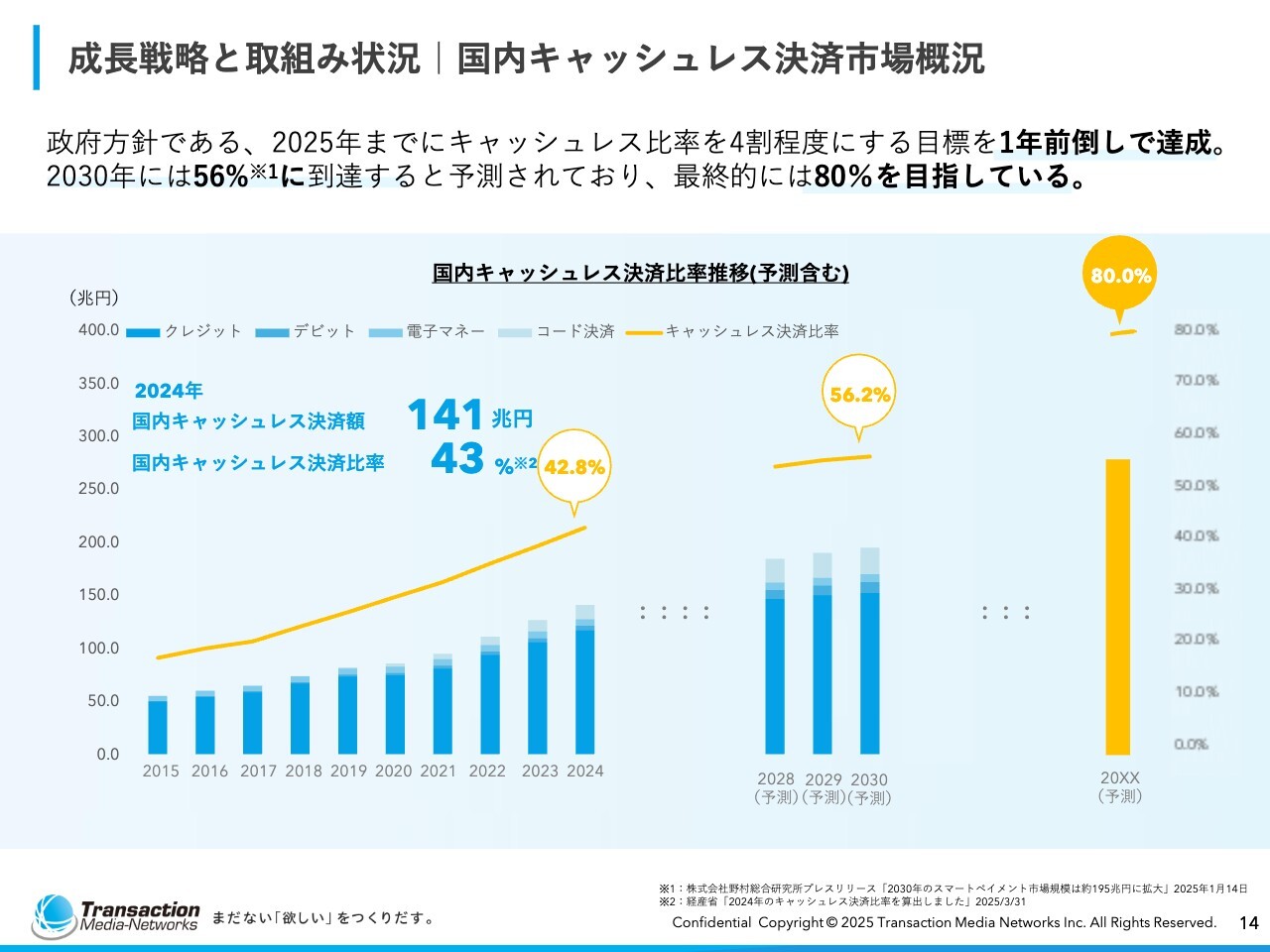

大高:スライドのグラフに示すとおり、順調にキャッシュレス比率が伸びています。先日11月17日に経済産業省が発表しましたが、また違う指標で電子決済の比率を統計化する、と発表しています。

いずれにしても、長期にわたって電子決済の比率が伸びていくという状況となっており、当社にとっては大きな追い風となっています。

成長戦略と取組み状況|決済サービス事業の拡大

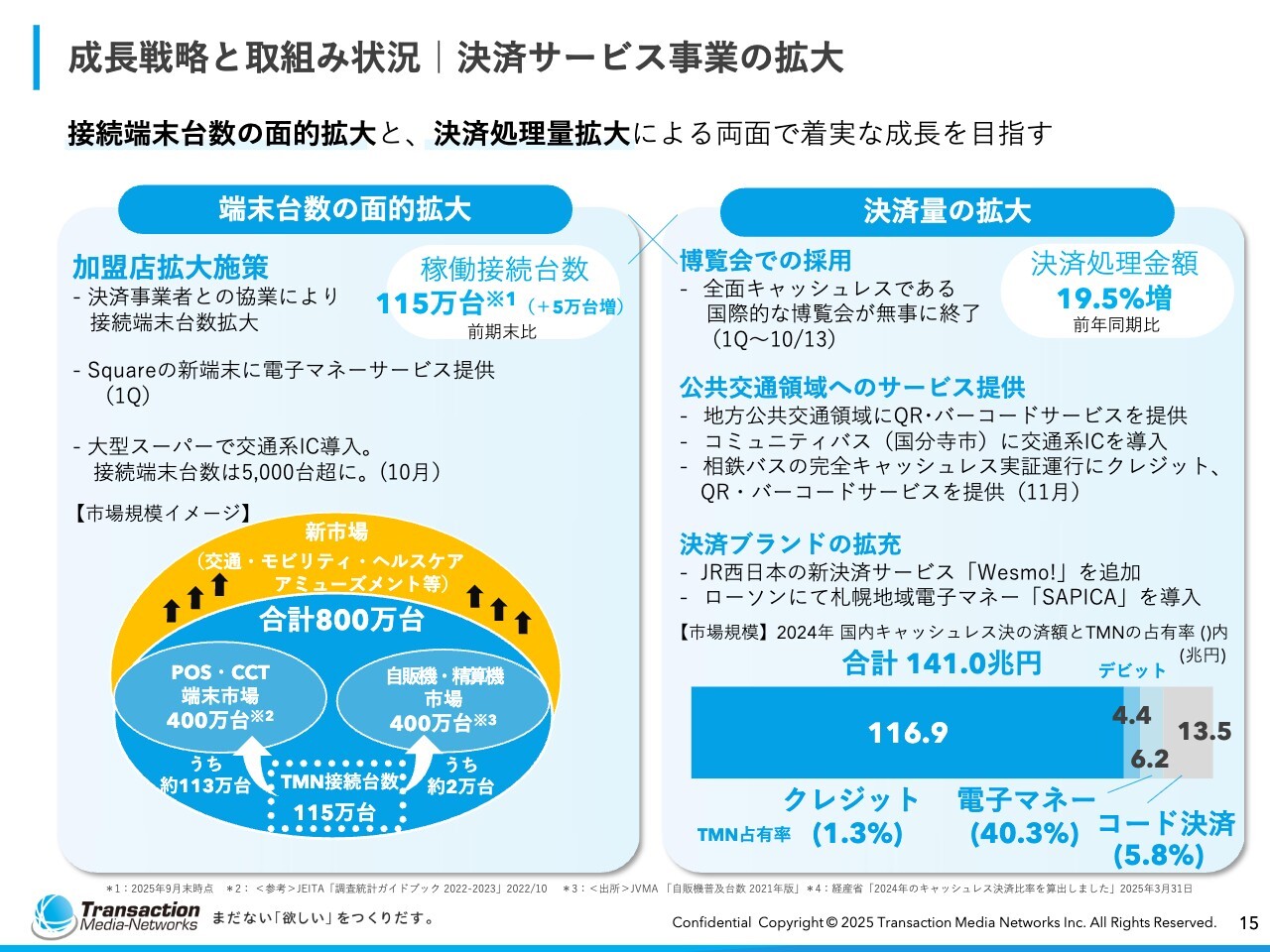

この中で、どのように成長していくかについてです。基本的にはスライドに記載のとおり、接続端末台数の面的拡大と決済量の拡大が重要です。特に、加盟店の拡大施策が最も重要であり、決済事業者との協業を通じて端末台数を拡大していくことを目指しています。

まず「端末台数の面的拡大」についてです。決済事業者として、当社グループのほか、関連事業者であるJCBや三井住友カード、またすでに発表している「Square」などに、当社のサービスを標準で採用いただき、面的拡大を進めていきます。

また当社独自の営業活動として、大手流通事業者への直接営業を行うことで面的拡大を図ります。大型スーパーマーケットでの交通系ICの導入については、先月導入が進み、現在利用が開始されています。これは、大阪や東京に拠点を持つ大きなスーパーマーケットになります。

スライド左下に市場規模のイメージを示しています。青色で示した合計800万台のうち、POSおよびCCT(クレジットカード端末でPOSに直接接続して処理を行う端末)が、国内にはおよそ400万台あると考えられます。これに加え、自動販売機および精算機が400万台存在しており、合計で800万台という規模です。

先日他社の発表でも触れられていたとおり、自動販売機における電子決済化が急速に進んでいます。その中で、従来の私たちのPOS・CCTに加え、現在まだ約2万台にとどまっている当社の自動販売機も、今後拡大していく方針です。

当社の稼働接続端末台数は、毎月およそ1万台が増加している状況です。今後は、自動販売機・精算機市場へ当社接続端末を拡大していくことが、この面的な拡大につながります。

一方で、スライド右側に記載されている「決済量の拡大」についてです。まず1つ目が博覧会への採用です。先日国際的な博覧会が終了したばかりですが、無事に当社の端末が半年間にわたり稼働しました。

2つ目に、公共交通領域へのサービス提供も引き続き推進しています。特に地方交通領域において、QRコードや非接触決済などが広がりを見せており、こちらにも積極的に取り組んでいきます。またコミュニティバスへの導入や、相鉄バスとの連携により実証運行で当社の端末を活用していただいています。

この公共交通領域の取り組みでは、地域ごとに独自の動きが見られます。現在も他の2プロジェクトを開発中であり、完了次第みなさまへお知らせします。

3つ目として、決済ブランドの拡充です。JR西日本の決済サービス「Wesmo!」を追加しています。またローソンとの連携により、札幌市交通局が発表している非接触電子マネー「SAPICA」が北海道のローソン全店で利用できるようになりました。スライド右下のグラフは国内キャッシュレス決済額における当社グループの占有率です。

成長戦略と取組み状況|決済サービス事業の拡大

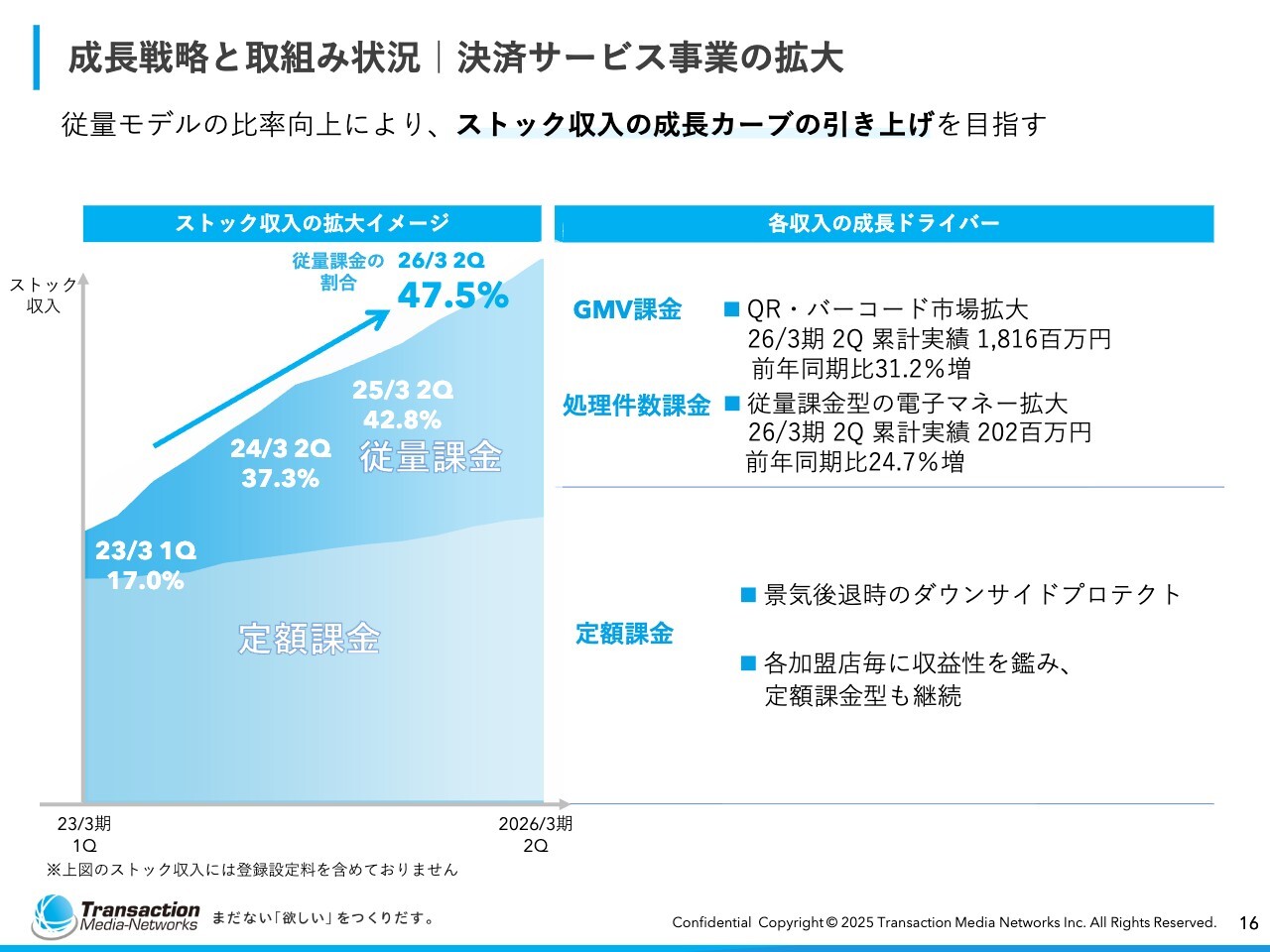

成長戦略と取り組み状況です。これまで当社が培ってきた決済サービスは、サブスクリプション型のものが多い状況でした。一方で、拡大を続ける電子決済市場そのものを取り込んでいくには、上場前後でもみなさまにお話していた内容ではありますが、従量課金型のウェイトを増やしていく必要があると考えています。

こちらについては、この数年でGMV課金売上のおよそ半分を占めており、主な成長ドライバーとしてはQRコードやバーコード市場の拡大が挙げられます。この影響により、GMV課金については前年同期比で約3割増の成長となりました。

また、処理件数課金については、前年同期比で2割以上の成長となりました。

一方で、定額課金については、事業の安定性という意味で非常に重要な収益基盤を構築しています。利用額に応じたモデルとは異なることで、景気後退時のダウンサイドプロテクトを実現します。

この定額課金と従量課金をうまく組み合わせることで、スケール企業成長を図ることが、もう1つの決済サービス事業拡大の取り組みです。

成長戦略と取組み状況|法人間決済サービス事業への参入について①

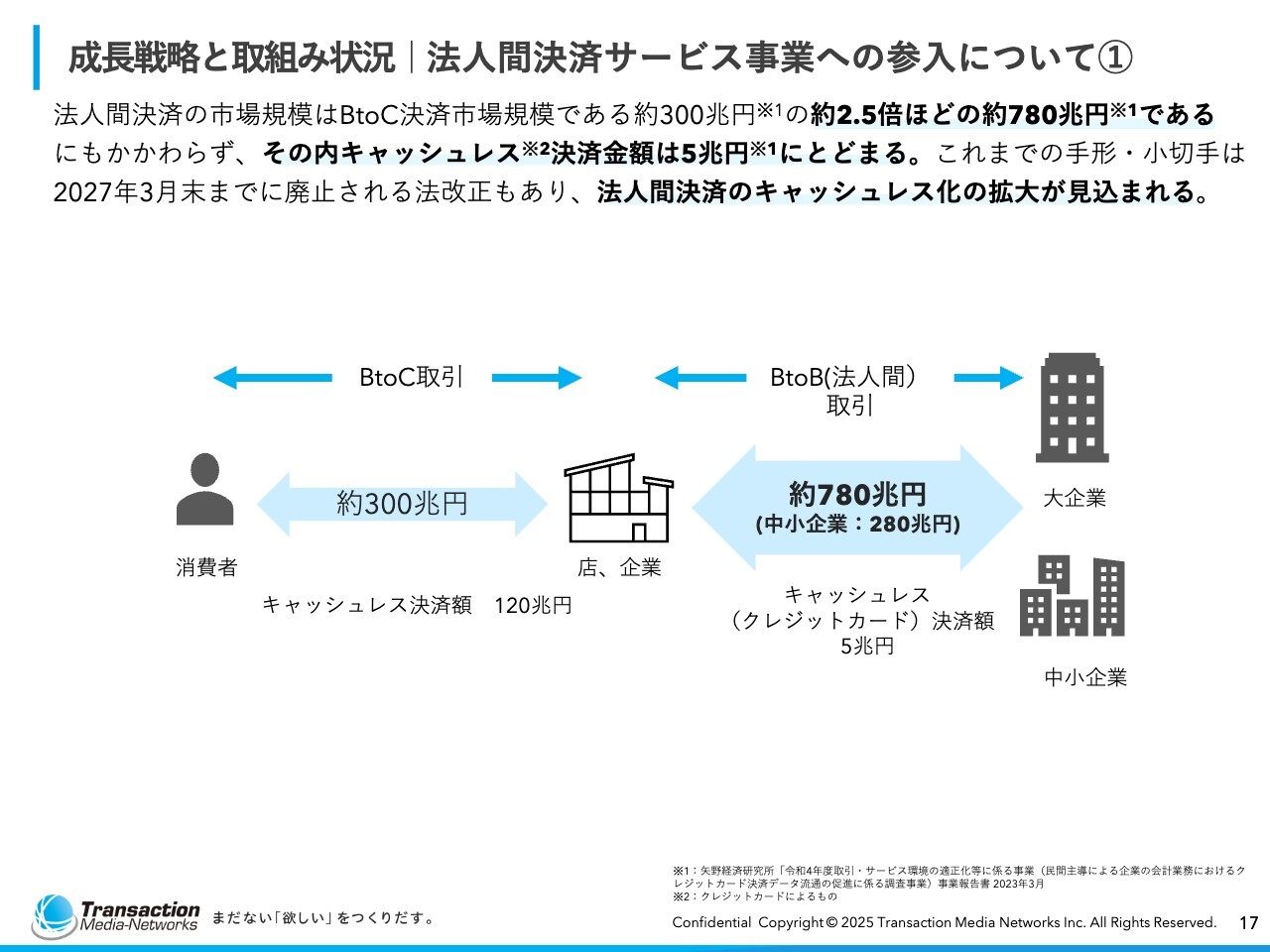

今月発表した、法人間決済サービス事業への参入についてです。すでに提供している事業者が比較的多くいらっしゃる中で、私たちはやや遅れてこの市場に参入することになります。

市場規模は約780兆円あるとされています。ただしBtoB決済において、大手流通事業者の決済のところに私たちの決済が入り込む余地はあまりないと考えており、実質的には市場規模の半分程度である300兆円が、リテールの店頭決済に加えて、新たに広がるマーケットと見込んでいます。

一方で、その中でキャッシュレス決済額は現在5兆円にとどまっており、大きな成長が期待できる分野と考え、新規参入を決定しました。

成長戦略と取組み状況|法人間決済サービス事業への参入について②

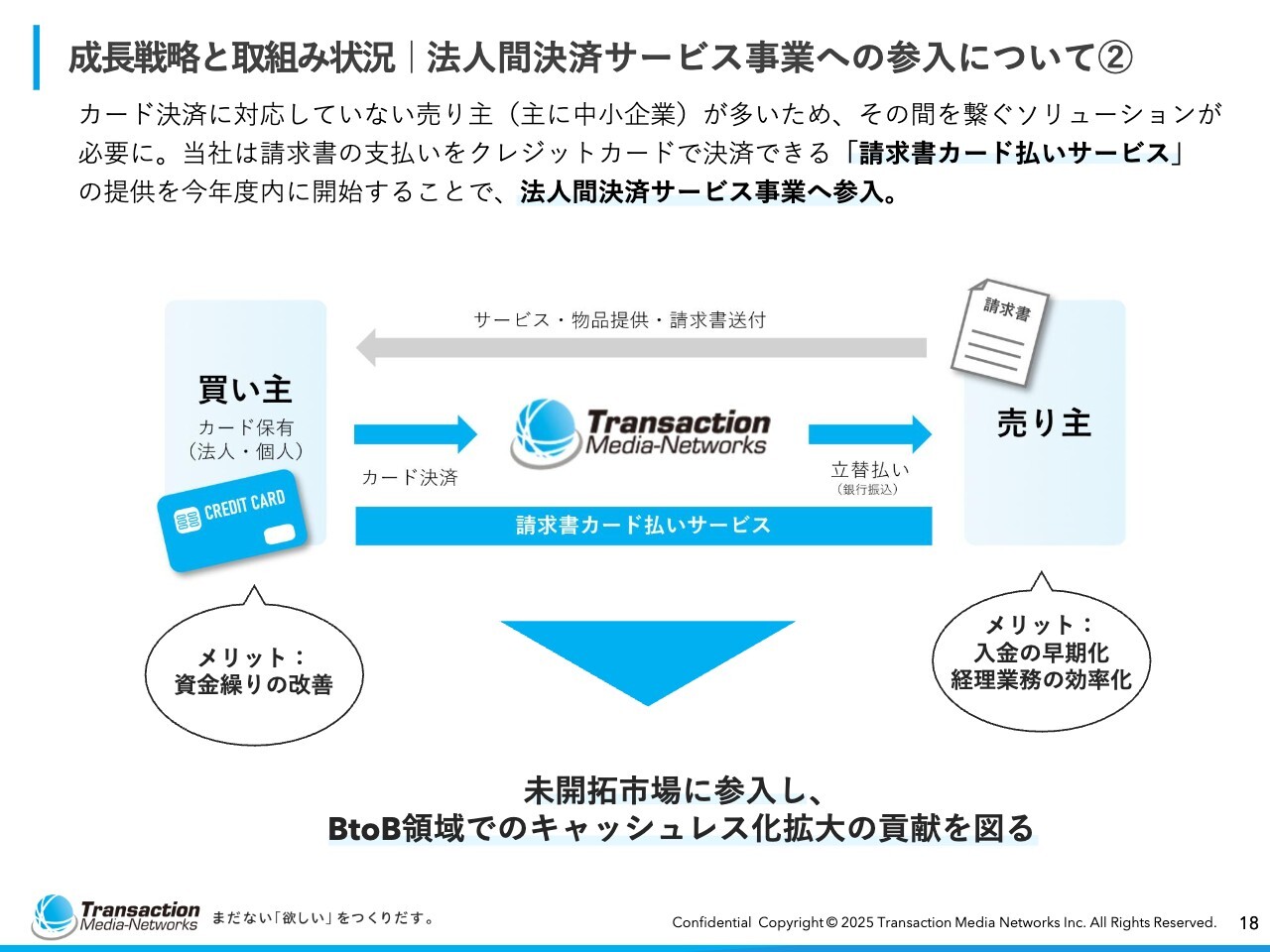

こちらの法人間決済サービス事業について、買い主のメリットとしては資金繰りの改善、売り主のメリットとしては入金の早期化が挙げられます。

「遅く入り込んで、どのように収益を上げていくのか」と疑問をお持ちの方も多いかもしれませんが、私たちの株主の企業との連携があり、また私たちの子会社であるウェブスペースが受注発注システムの流通VANを運用しています。

このシステムにつながる数千社の企業を対象に、比較的ソリューションを提案しやすい環境が整っています。そちらを切り口に展開を進めていきたいと考えています。

成長戦略と取組み状況|業界の「台風の目」に

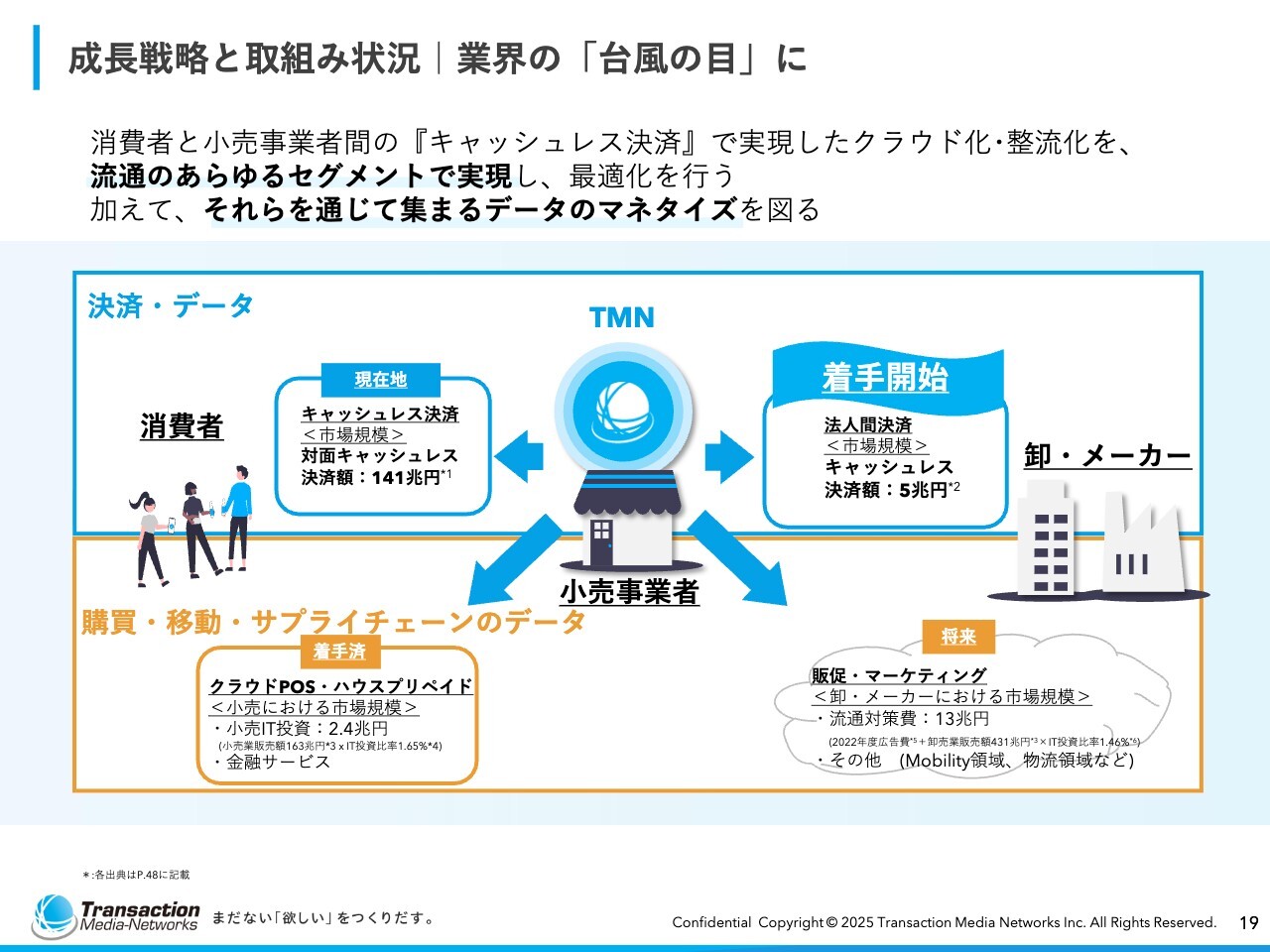

スライドに「台風の目」となっていくと記載がありますが、現在、さまざまな事業領域に着手しています。先ほどご説明した法人間決済サービス事業については、将来の図として、以前から記載していましたが、ここに新たに着手しました。

当然のことながら、スライド上段の「現在地」であるキャッシュレス決済事業はさらに拡大していきます。またスライド下段に記載されたクラウドPOS・ハウスプリペイドの積極的な事業展開も推進しています。

さらに、スライド右下に記載の販促・マーケティングでは、先日、サッポロホールディングスが提供しているレシピアプリ「うちれぴ」にて、当社のソリューションを採用していただきました。徐々にこちらでも着実に足場固めが進んでいます。

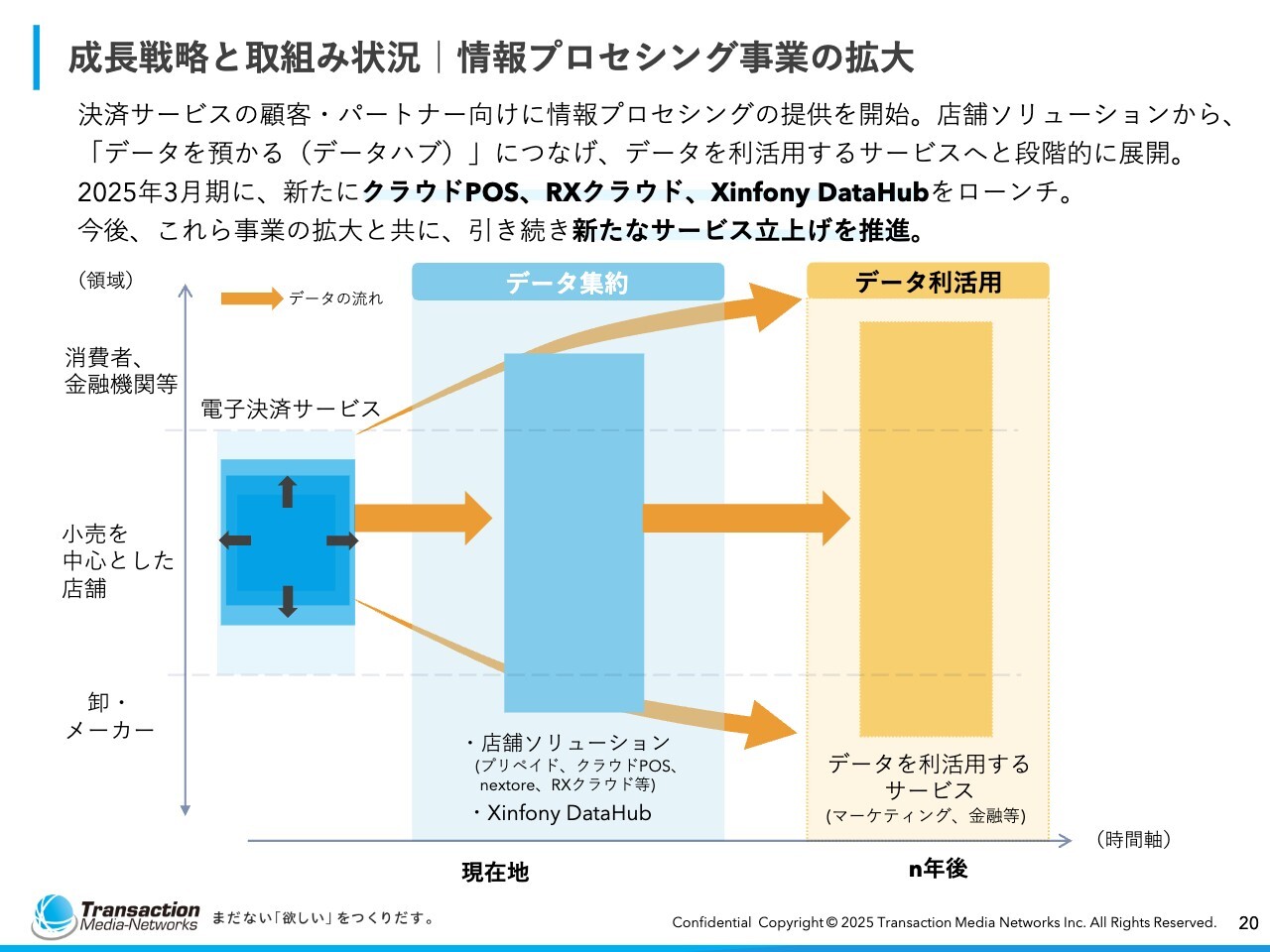

成長戦略と取組み状況|情報プロセシング事業の拡大

情報プロセシング事業の拡大についてです。スライド左側の電子決済サービスそのものを拡大させながら、そちらをベースに集めたデータの集約と、そのデータの利活用によって事業を拡大していきたいと考えています。

現在の段階では、データを集約するというフェーズにあります。以前発表していますが、三菱食品・コープこうべとの連携、あるいは間接的ながらクスリのアオキとのクラウドPOSにより、購買情報を当社のデータハブ「Xinfony DataHub」に蓄積しています。

そのデータを可視化し、さらにAIなどを用いてプロモーションを行うツールとして活用する計画など、関連したさまざまな取り組みを進めています。

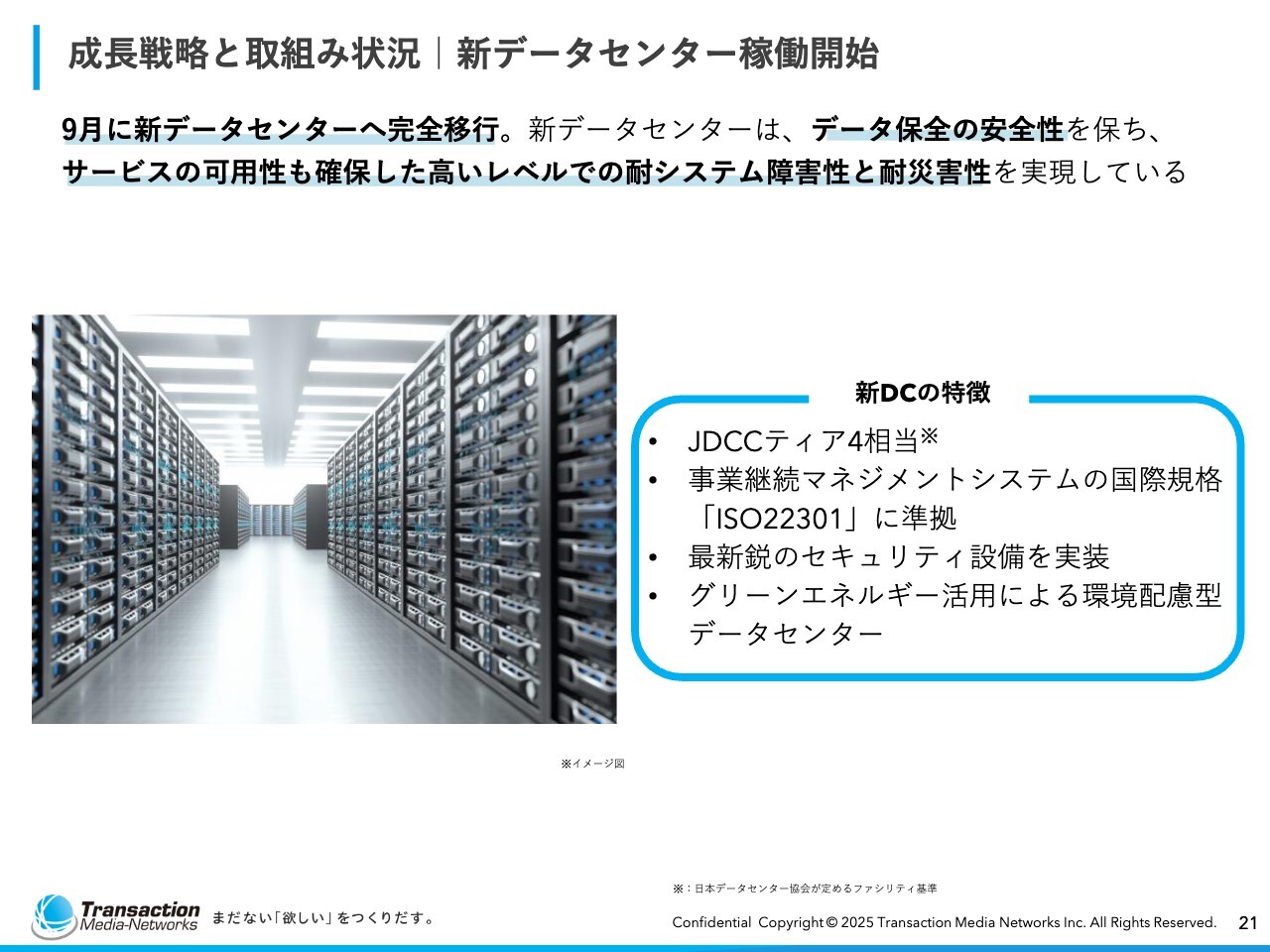

成長戦略と取組み状況|新データセンター稼働開始

また、膨大なデータを処理する観点から考えると、新データセンターは有効に活用できるのではないかと考えます。

新データセンターについてですが、サービスの可用性を十分に確保しつつ、それぞれのサーバーの性能を格段に向上させることで、新たな事業にも備えられる基盤を構築しました。

新しいデータセンターの特徴についてですが、スライド右側にあるとおり、金融機関のみなさまが利用されるような、非常にセキュリティ性の高いデータセンターです。また、地球に優しいエネルギーを使用している点も特徴となっています。

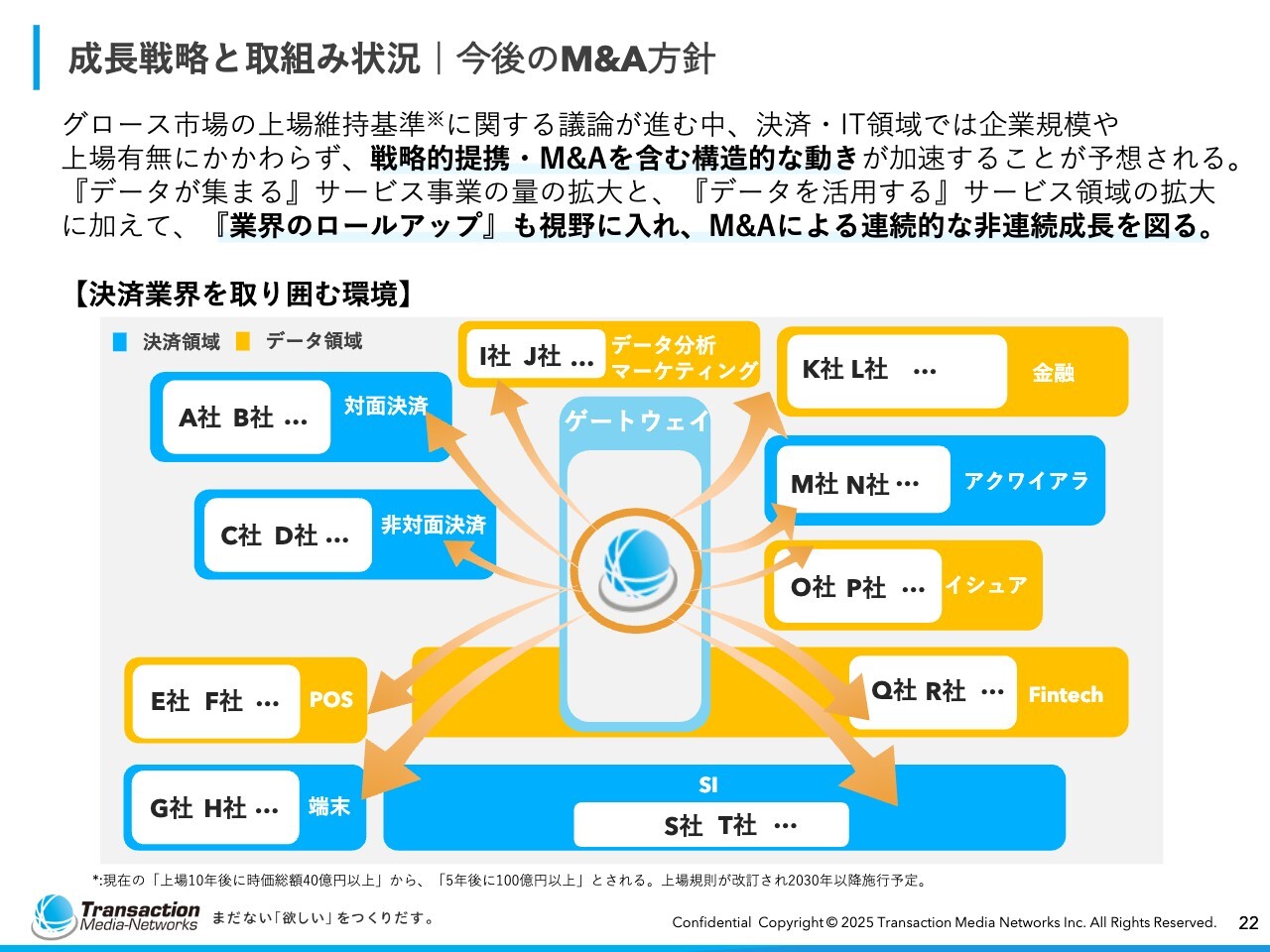

成長戦略と取組み状況|今後のM&A方針

成長戦略の中で、もう1つ重要な施策としてM&A戦略があります。後段でも触れていますが、今期はフォー・ジェイというシステムエンジニアリングサービス(SES)の人材派遣会社を買収しました。

IT業界においては、規模を確実に確保することや、サービスのサプライチェーンにおいて要所要所で非常に重要な機能を当社グループに取り込んでいくことが、戦略的に非常に重要だと考えています。

そのため、決済やデータ、先ほど述べた情報プロセシングの領域において、M&Aを着実に実行しながら事業拡大を目指していきたいと考えています。

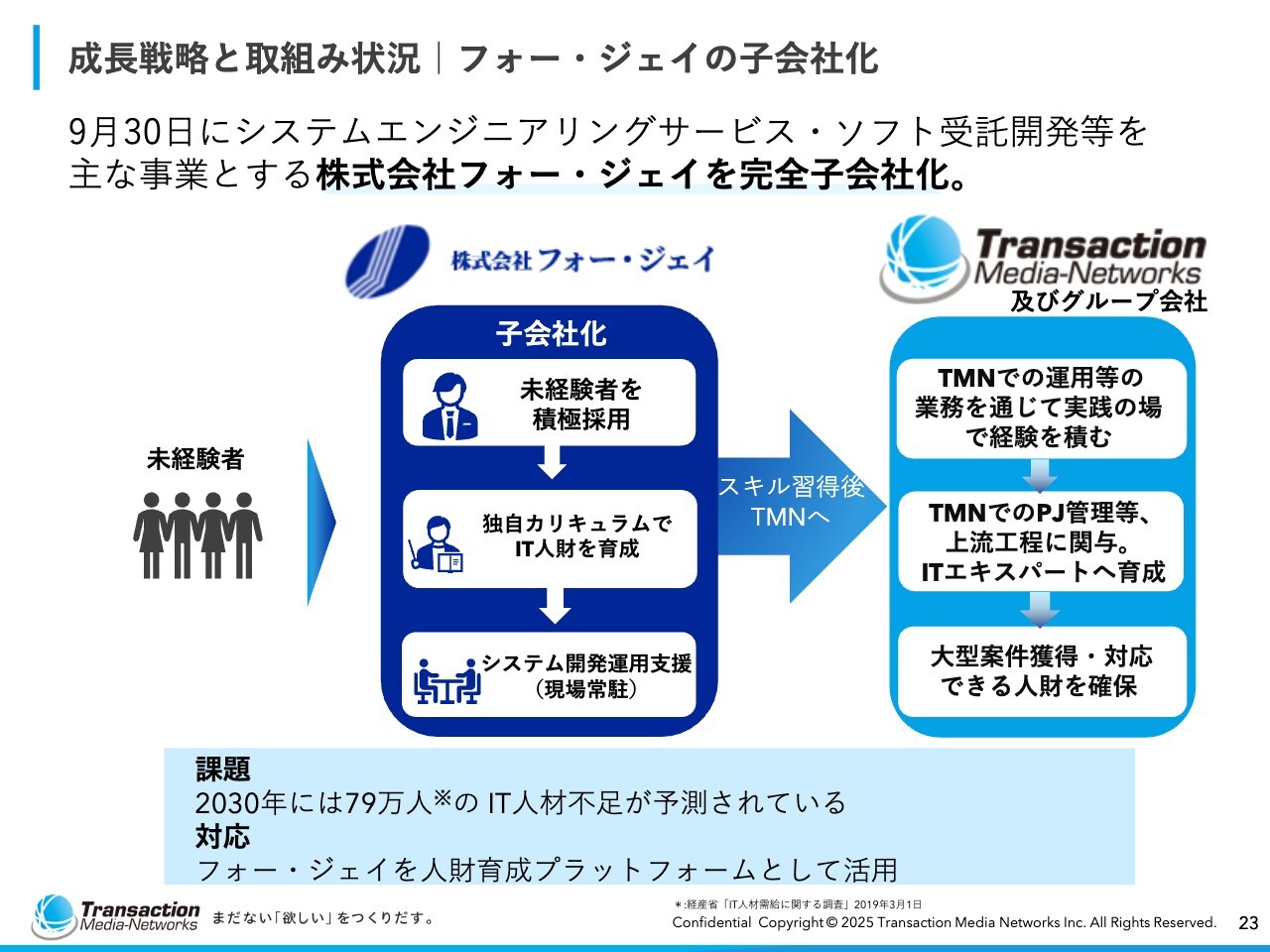

成長戦略と取組み状況|フォー・ジェイの子会社化

フォー・ジェイの子会社化についてです。経済産業省が発表したデータによると、「2025年の崖」として、日本では2025年にITエンジニアが枯渇し、それにより国内で12兆円の追加コストが発生すると言われ、現在そのような状況にすでになっています。

当社も遅ればせながら、このエンジニアリングサービスを手掛ける事業会社として、100パーセントで買収することにより、当社の成長余力の中で必要となるリソースを確保することを目指しています。

また、新たに大きなお客さまや案件を獲得するために、これまで当社では実施していなかった人材派遣を行うためのグループ会社を獲得できました。スライド右下に記載されているように、この取り組みは、大型案件の獲得をも視野に入れたM&Aとなっています。

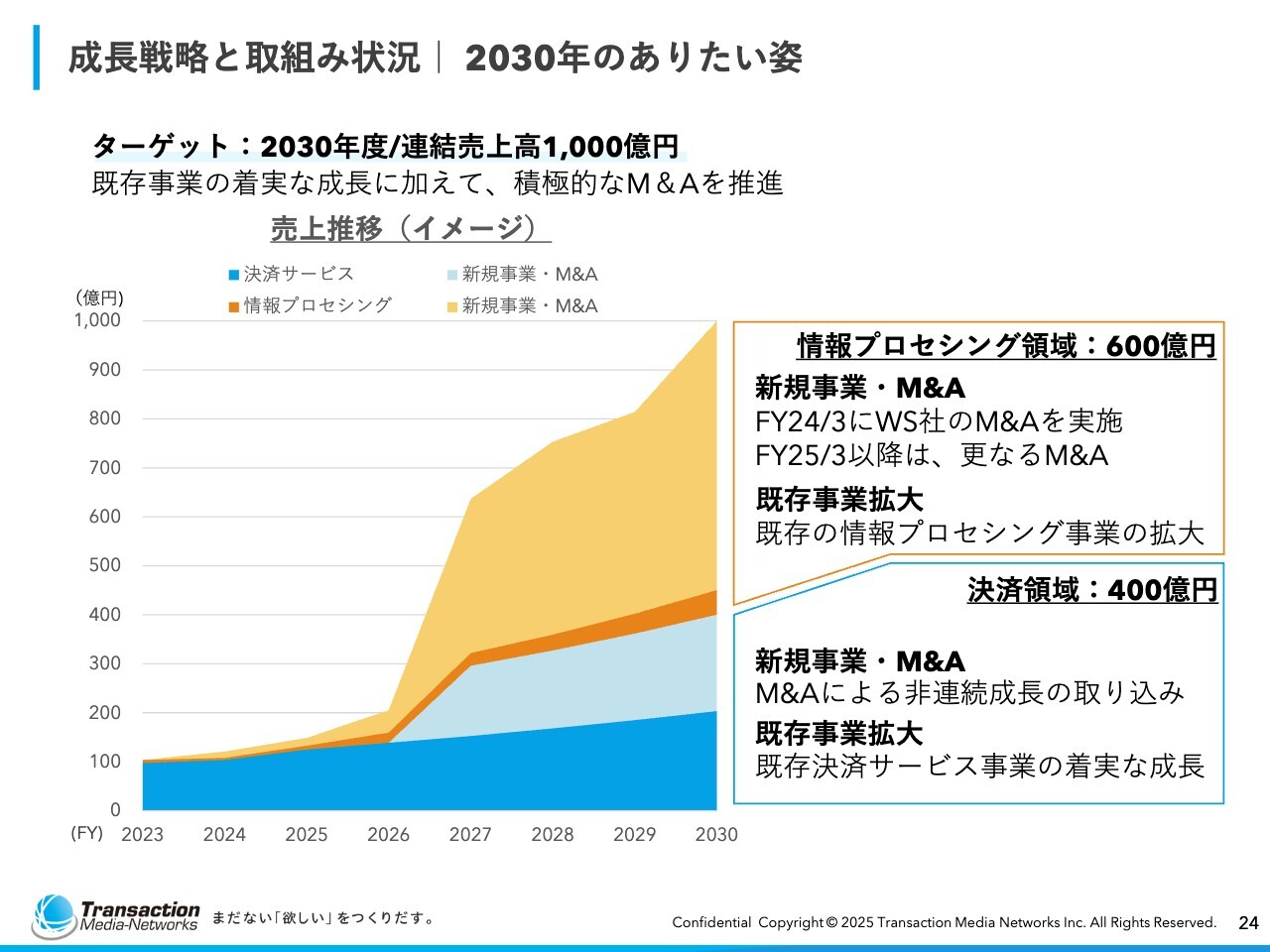

成長戦略と取組み状況|2030年のありたい姿

「2030年のありたい姿」として、スライドに示すような成長を目指していきたいと考えています。これまでの決済領域で400億円を達成することを目標に、先ほど触れた企業間決済や既存事業の拡大事業をコアに進めていく方針です。

また、まだ収益化に時間を要しており、みなさまにはご心配をおかけしていますが、情報プロセシング領域も着実に進めていきます。

この情報プロセシング領域と決済領域の2つにまたがる新たな事業を創出し、事業の拡大に努めていきたいと考えています。

質疑応答:法人間決済サービス事業のターゲットについて

司会者:「法人間決済サービス事業では、どのような顧客をターゲットにしているのでしょうか?」というご質問です。

小松原:これまでのBtoCのキャッシュレスから、BtoBのキャッシュレスへ移行する取り組みは、経済産業省からもマーケットの進捗が期待されているところです。

対象となるのは、大手よりも中小企業だと考えています。こうした層に対して、我々の株主企業や子会社化との連携を通じて、このマーケットに入っていきます。

業種については、支払いが先行する建設業界や医療・介護業界、あるいは季節に繁閑があるような業種、例えば飲食業界が該当します。

例えば忘年会シーズン前に、大量の仕入の必要性が生じる場合においても、我々のサービスが利用できると考えています。

いずれにしても、我々がこれまで直接参画していなかった業界のため、自社のTAM、いわゆる対象市場規模が大きく拡大すると期待しています。

もう1つが、来年度に下請法が改正され、中小受託取引適正化法(取適法)と呼ばれる中小企業に対する支払いの厳格化が行われます。

具体的には、製品やサービスが導入されてから60日以内に、割引料なしで現金支払いを必須とするという内容です。これにより支払いサイトの厳格化が求められることになります。同時に、自身の資金繰りを制御することも必要となってきています。

そのニーズに応えるために、今回のクレジットカードで支払うことによって、支払いサイトは厳守が可能となり、自分たちの資金繰りも緩和されるという効果を考えています。

質疑応答:電子マネー市場の現状と展望について

司会者:「祖業である電子マネー市場がシュリンクしている気がします。その影響についてどうお考えでしょうか?」というご質問です。

大高:おっしゃるとおり、電子マネーの分野については、統計的に見ても伸びが鈍化していることが明らかとなっています。

まずは、この祖業以外の分野で収益をより確実性の高いものにするという方針から、これまでもクレジットやQRといった事業を育ててきました。

一方で、市場が縮小しているものの、当社の電子マネーの取扱規模は年々拡大しています。つまり、シェアを取っている状況です。したがって、当社は祖業、あるいは強みとして事業拡大を進めていきたいと考えています。

またプリペイドカード系の電子マネーについては、今後QRコード活用というような話も出てきています。そのため、このような異なるインターフェースの接触からQRへと変わっていく動きを確実に捉えて、事業拡大を推進していければと考えています。

質疑応答:交通系QRコードのシェア拡大について

司会者:「『モバイルSuica』がQRコード決済にも対応するとの報道がありましたが、御社は『Suica』の領域で強みをお持ちだと理解しています。この領域でもシェアを広げていけるとお考えでしょうか?」というご質問です。

大高:シェアは拡大できると考えています。先ほどもご説明しましたが、JR西日本の「Wesmo!」についても、まさに当社が「ICOCA」という交通系のカード業務を行っていたところから成長したものであり、QRに転換していきました。

最近発表されたJR東日本の件も同様ですが、全国でこのような動向が非常に多く見られるようになっています。そのため、私たちの強みを十分に活かしながら、徐々に交通系に関連するQRについても着実に獲得していき、事業拡大に寄与できるように取り組んでいきます。

質疑応答:情報プロセシング事業の拡大について

司会者:「来期以降、拡大が見込まれる情報プロセシング事業が収益化する理由を、もう少し教えてください」というご質問です。

大高:まずご質問の回答に入る前に、私たちが情報プロセシング事業に着目している理由についてご説明します。

まず、電子決済の使用は当面拡大していくと考えています。ただし、これはいわゆる社会インフラであるため、5年から10年のスパンで見ると、収益性が下がっていく傾向は避けられないと考えています。現在は、設置する端末台数が月1万台以上というペースを数年間維持しており、それによって売上高を伸ばしている状態です。

しかし、いずれは飽和、いわゆるサチュレーションが訪れると見込んでいます。その時点で新たな取り組みを始めるのではなく、あらかじめ準備してきた取り組みが収益化されることを目指して、この情報プロセシング事業に取り組んでいる状況です。

この情報プロセシング事業の収益がどのように当社で上がるのかという点について、少々長くなりますが、ご説明します。

もともと流通事業者における電子決済とは、多くの場合、東芝テックさまやNECさま、富士通さまといったPOSメーカー各社が、それぞれ独自の決済の仕組みを持ちながら提供していました。

しかし、さまざまなレギュレーションの導入や、新しいブランドが増加していく中で、POSメーカー単体で対応することが難しくなりました。このような背景から、私たちのような会社が登場しました。

そこで起きていることというのは、流通のソリューション、つまり売上管理や仕入管理を行うシステム会社の中から、決済という部分が抜け出てしまった結果、決済領域と流通ソリューション領域で分断が生じたことが、この10年間で顕著に見られています。

私たちはこの領域において、もともとPOSを導入されている店舗に端末を設置するケースが非常に多くあります。また自社独自でクラウドPOSを展開していることから、流通ソリューションと決済の領域にまたがる事業展開ができていると考えています。

その中から生まれてくる流通事業者との関係において、流通事業者のデータを金融のプロセスに近い状態、同等のセキュリティレベルでお預かりし、それを可視化していくというのが、我々が実現したコープこうべさまの例で見られるような実例です。

このポジションは非常にユニークであると考えており、この立ち位置を横展開することで、さまざまな流通事業者に情報プロセシングのサービスを提供できると考えています。

なお、日本の流通事業者の中で数千億円規模の売上を持つ企業は、比較的大規模な流通事業者に該当します。年商が4,000億円、3,000億円、2,000億円といった規模の会社でも、IT人材が社内に十分揃っていない場合があります。

そのため、売上管理や在庫管理、店舗内DXの推進など、矢継ぎ早に導入が必要な施策について、自社で対応することが難しい状況になっています。

そこで私たちは、先ほどご説明したような立ち位置やソリューションを活用し、お手伝いするポジションを取ることで、確実に数字が上がっていくロジックを構築していきます。

質疑応答:情報プロセシング事業でのM&A戦略について

司会者:「長期的な成長戦略として、情報プロセシング事業の拡大の確度について教えてください。売上高数百億円規模の企業のM&Aを考えているとすると、それなりのディールになるものと思いますが、実際になにかしらの進捗はあるのでしょうか?」というご質問です。

大高:情報プロセシング事業で600億円を稼ぐのは並大抵のことではないと考えています。億を超えるような企業については、チャンスがあればぜひ取り組みたいと考えていますが、小粒な企業についても押さえていき、M&Aを足がかりにして進めていくとともに、もちろん同時に進めていきます。

進捗については、相手企業もあるため案件の詳細については控えますが、毎週M&Aに関する会議を行っており、その中でさまざまな戦略を検討しながら進めています。候補企業として、複数社が挙がっていることはお伝えしたいと思います。

質疑応答:株主還元策の方針について

司会者:「株主還元の考え方について、可能な範囲でご回答をお願いします」というご質問です。

小松原:株主還元策については重要な課題と考えています。当社内でも日々方針について議論を行っています。その第1弾として、上期に大規模な自己株買いを行ったことはご存じのとおりだと思います。発行済み株式数の約2割と、かなり大規模な思い切った株主還元策として、自己株式買いを実施しました。

このような施策については、まだ具体案はありませんが、来期以降も引き続き検討していきたいと考えています。

質疑応答:自己株の活用について

司会者:「自社株は償却しないのでしょうか? M&Aに使うことを優先しますか?」というご質問です。

小松原:自己株の活用についても議論しています。先ほど大高がお伝えしたとおり、M&Aが最優先事項と考えており、M&A資金に使うことが現時点では最優先の目的という見方をしています。

それ以外にも、例えば社員還元や報酬等に活用すること、一部を償却する可能性もありますが、基本的にはM&Aなどの成長戦略に積極的に活用したいと考えています。

大高氏からのご挨拶

大高:本日はお忙しい中お集まりいただき、ありがとうございます。先ほど、株主さまへの還元についてのご質問がありました。これは私が株主総会でも何度か触れていますが、会社自体は株主さまあってのものであり、株主さまへの還元は企業として必ず行うべきであると考えています。

先ほど小松原からご説明したとおり、自己株をM&Aとして活用していく方針があるものの、その先で株主のみなさまに還元を実現していきたいと考えていますので、どうぞよろしくお願いします。

また今期については、データセンターの移設に関して度重なる延期をしてしまったことで、みなさまに多大なるご心配をおかけしたと考えています。本日ご説明したように、9月にこれを終了し、ようやく大きな山を越えることができました。これからは、きちんと事業を補強する方向で、全社一丸となって進めていきたいと思います。

引き続き、みなさまのご支援を何卒よろしくお願いします。本日はお忙しい中、誠にありがとうございました。

この銘柄の最新ニュース

TMNのニュース一覧- 確定申告月の資金繰り改善にも使える新サービス請求書カード払い「支払革命」3月3日提供開始 2026/03/03

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … 岡本硝子、大黒屋、ブルーイノベ (2月13日~19日発表分) 2026/02/21

- 週間ランキング【値下がり率】 (2月20日) 2026/02/21

- 前日に動いた銘柄 part2 クオリプス、パワーエックス、Zenmuなど 2026/02/17

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後 … 情報戦略テク、インフ、エニマインド (2月13日発表分) 2026/02/16

マーケットニュース

おすすめ条件でスクリーニングされた銘柄を見る

トランザクション・メディア・ネットワークスの取引履歴を振り返りませんか?

トランザクション・メディア・ネットワークスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。