立川ブラインド工業のニュース

【QAあり】立川ブラインド工業、当期純利益の通期予想を上方修正、過去最高益達成を目指す 2Qは売上・利益ともに年初計画を超過

目次

小野寿也氏(以下、小野):立川ブラインド工業株式会社、常務取締役管理本部長の小野です。ただいまより、2025年8月5日に発表した、2025年12月期第2四半期決算についてご説明します。

本日の決算説明会では、まず2025年12月期第2四半期決算の概況、次に今年が最終年度となる2023年から2025年までの中期経営計画の進捗状況、最後に企業価値向上の取り組みについてお話しします。

2025年12月期第2四半期 連結業績

それでは、2025年12月期第2四半期決算概況についてご説明します。

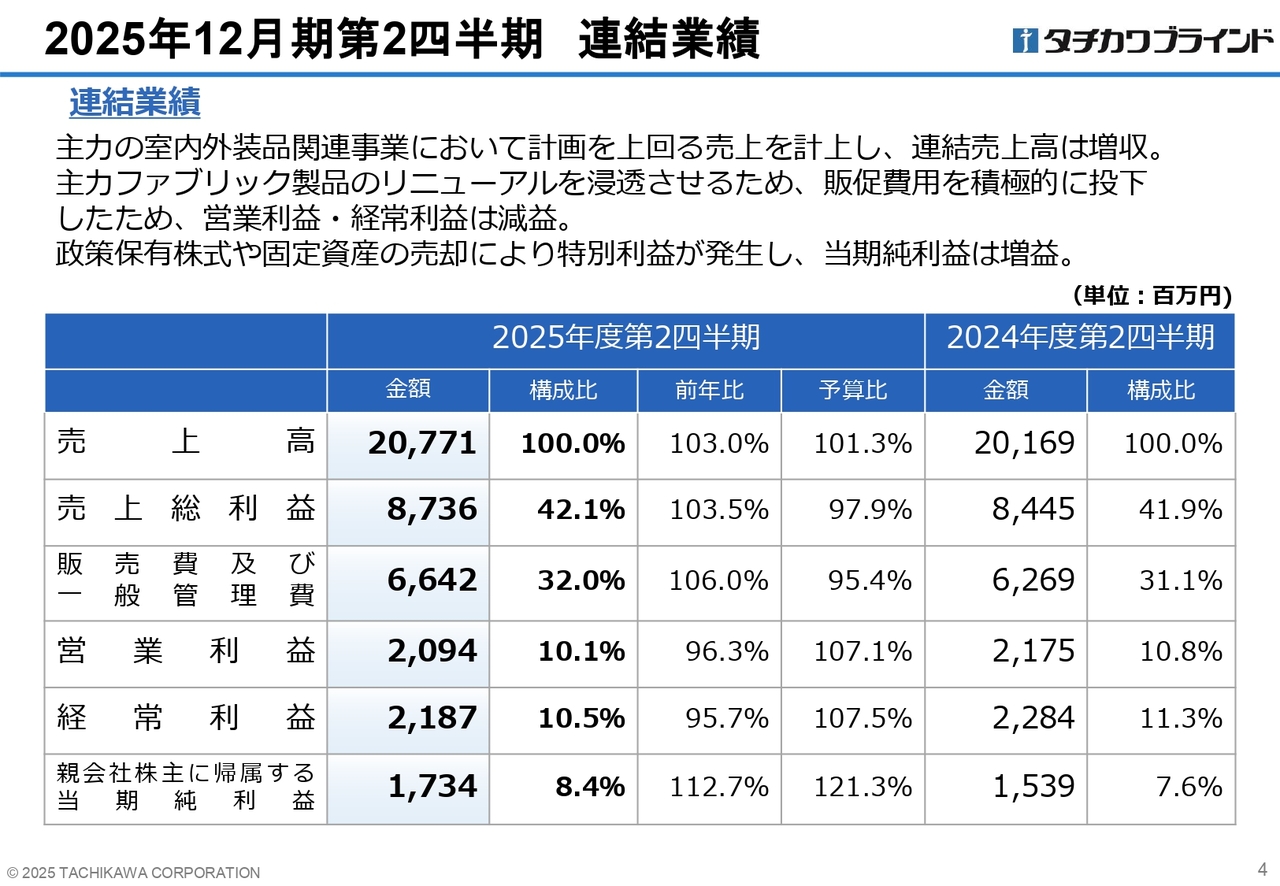

2025年上期の売上高は、前年同期比103パーセントの207億7,100万円となりました。駐車場装置関連事業の売上は前年同期より若干減少しましたが、室内外装品関連事業や減速機関連事業で売上は増加しています。室内外装品関連事業では主力ファブリック製品の価格改定を順次進めたことなどにより、売上総利益率は前年同期比で0.2ポイント上昇しました。

また、この上期は主力ファブリック製品のリニューアルを浸透させるために販促費用を積極的に投下した結果、販管費が約4億円増加しています。この影響で営業利益は前年同期比96.3パーセント、経常利益は前年同期比95.7パーセントと減益になりましたが、計画していた利益額を上回っており、業績は堅調に推移しました。

当期純利益は、年初の計画では前年同期比92.9パーセントと7パーセント程度の減益を予測していました。しかし、政策保有株式や保有不動産の売却による特別利益が計上されたことや、法人税負担が計画を下回ったことにより、前年同期比112.7パーセントの増益となり、年初の計画を大きく上回る17億3,400万円となりました。

保有資産の縮減

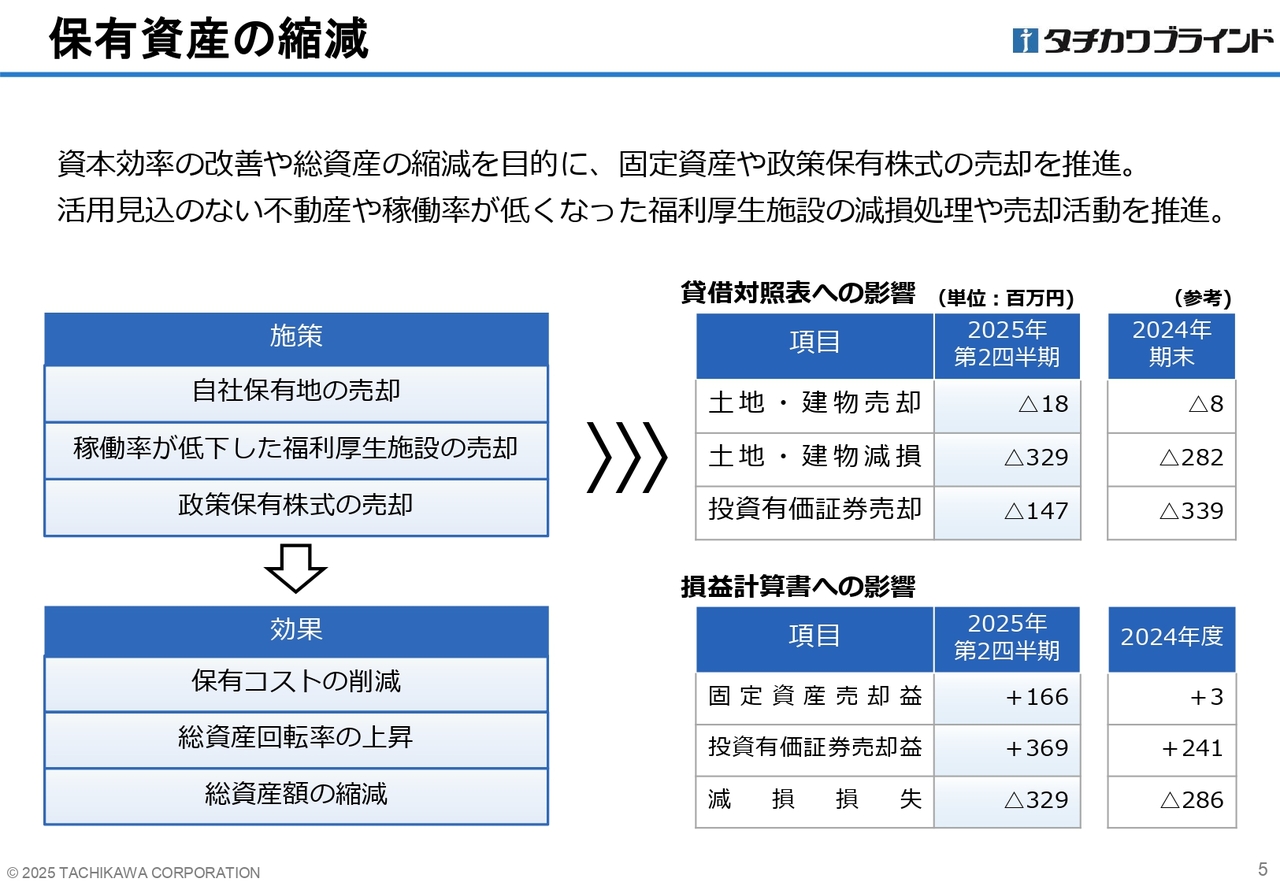

当社の財務上の課題としては、総資産額が過大であることが挙げられます。その改善に向け、活用見込みのない不動産や政策保有株式の縮減を進めています。

今年の上期には、約50年前に取得し、以前は事業拠点として活用していたものの、現在では活用見込みがなくなっていた土地を売却し1,800万円、政策保有株式を売却し1億4,700万円を計上しました。また、稼働率が低下した社員寮の使用停止を決定し、減損損失3億2,900万円を計上することで、総資産額を縮減してきました。

セグメント概況

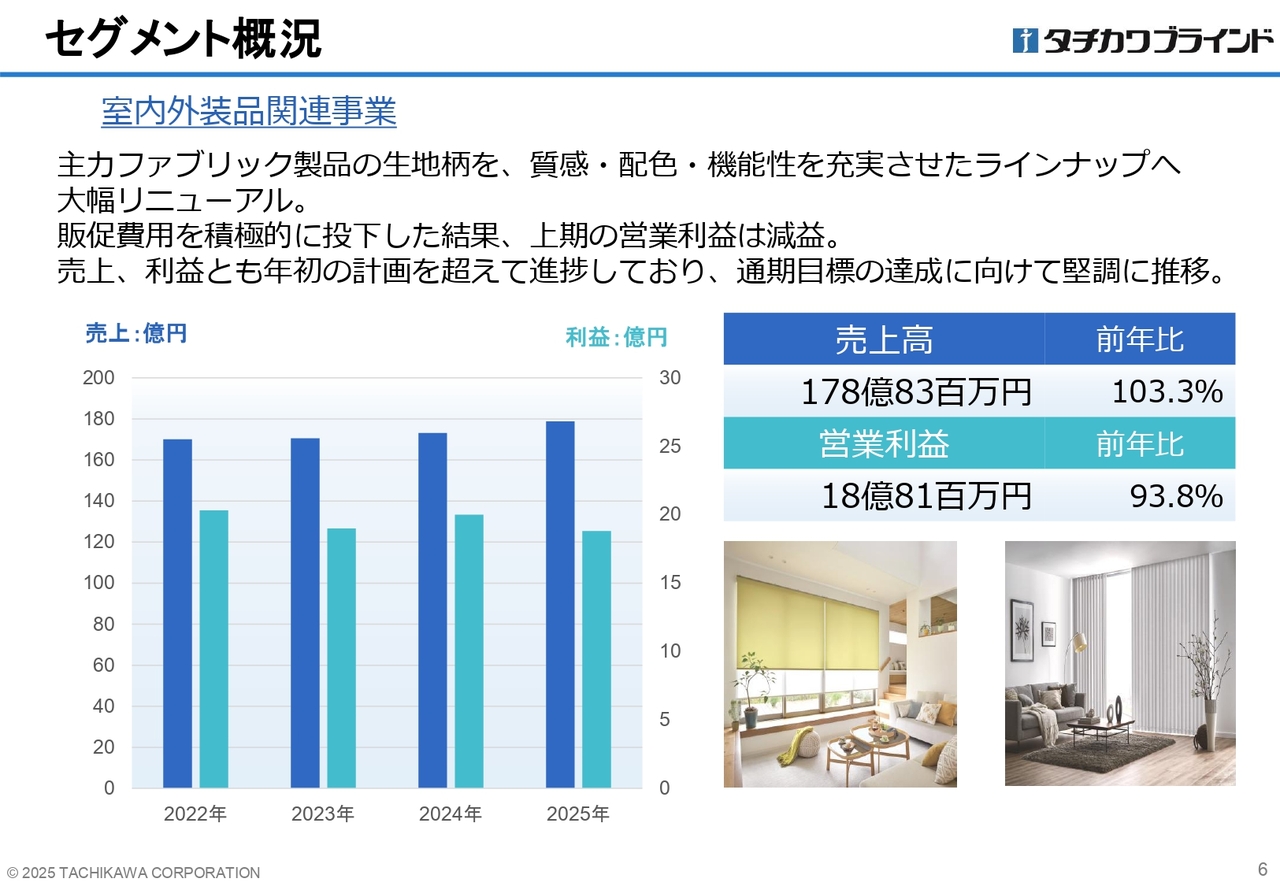

室内外装品関連事業の概況です。この上期は、主力ファブリック製品であるロールスクリーンとタテ型ブラインド「ラインドレープ」の生地柄を大幅にリニューアルしました。

当社製品の中でも販売構成比が特に大きいファブリック製品のリニューアルを行ったことに加え、これに合わせて価格改定も実施したことで、室内外装品関連事業の売上は前年同期比103.3パーセントとなりました。

営業利益は前期比93.8パーセントの減益となりましたが、これは製品リニューアルを市場に浸透させるため、カタログサンプル帳の一斉切替えを行ったことが要因であり、減益は年初から計画していたものです。売上が年初計画を上回る進捗を見せており、営業利益も減益ながら計画していた利益を上回って進捗しています。

セグメント概況

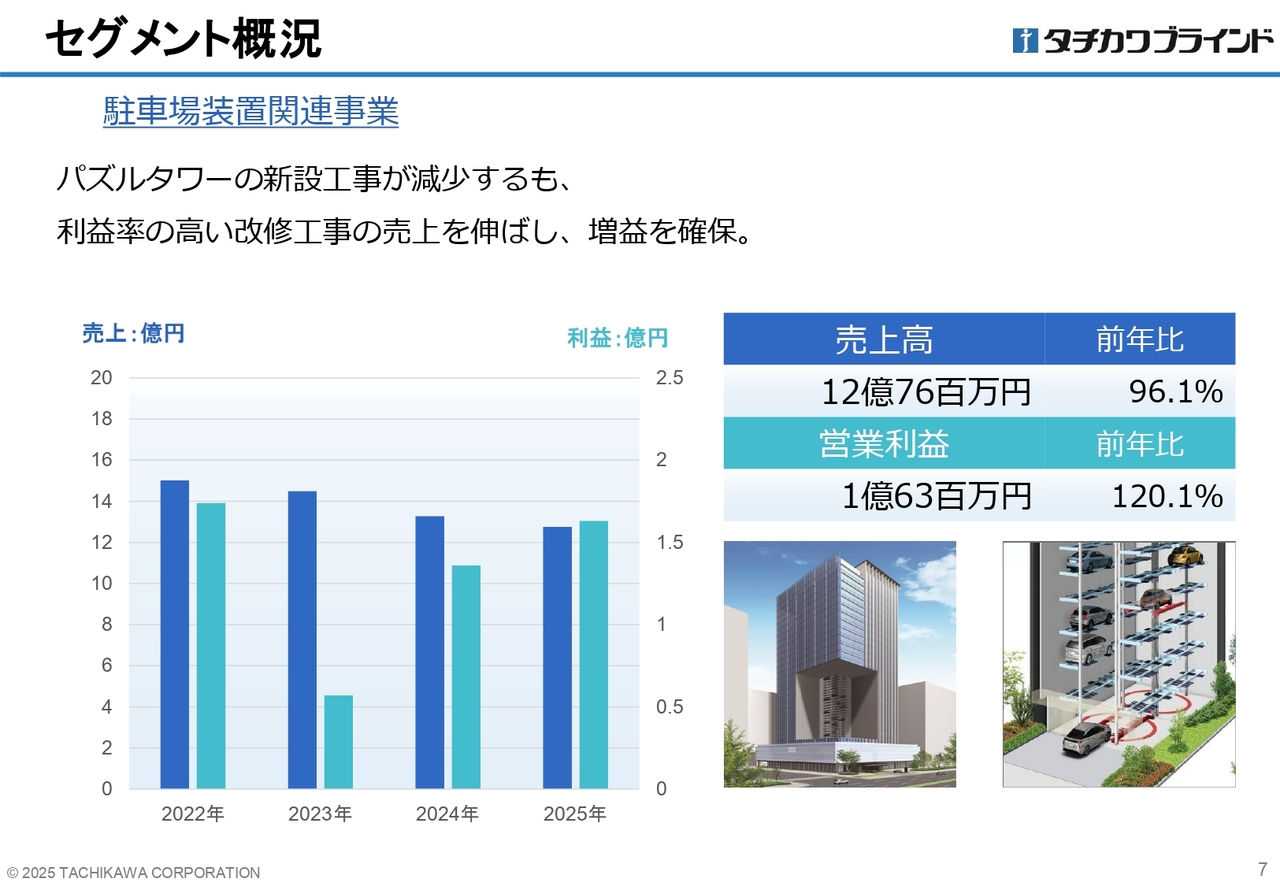

連結子会社である富士変速機が担当している駐車場装置関連事業の概況です。この事業における主な売上は、大型立体駐車場装置「パズルタワー」の売上となりますが、前年下期に新設物件の完工が集中した反動で、上期の完工物件数は前年に比べ減少しました。

一方で、過去に納入した「パズルタワー」の改造・改修工事の売上が伸び、前年同期比96.1パーセントとなりました。また、改修工事の売上は「パズルタワー」本体の売上よりも利益率が高いため、営業利益は前年同期比120.1パーセントと増加しています。

セグメント概況

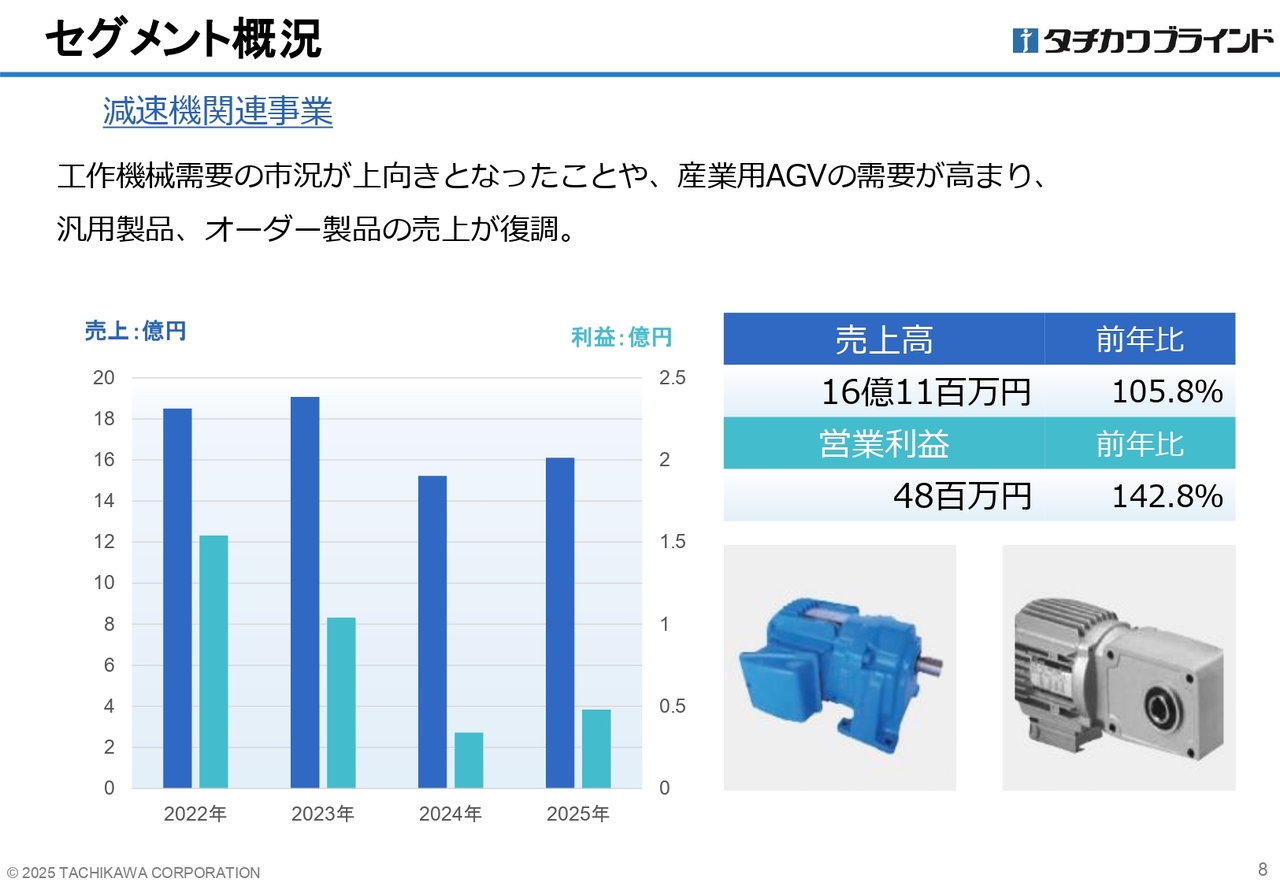

富士変速機が担当する減速機関連事業の概況です。減速機関連事業の売上高は前年同期比105.8パーセントとなりました。主に汎用製品および得意先の要望に応じたオーダー製品を取り扱っていますが、昨年まで低調であった工作機械需要が徐々に回復しており、この上期は汎用製品、オーダー製品ともに売上を伸ばしています。

また、産業用AGV(無人搬送台車)の需要が高まる中、昨年より事業を開始したバッテリー駆動用ACサーボモータの売上も当初の計画を上回る進捗を見せています。売上の増加に伴い、営業利益は前年同期比142.8パーセントとなりました。

2025年12月期 中間連結貸借対照表

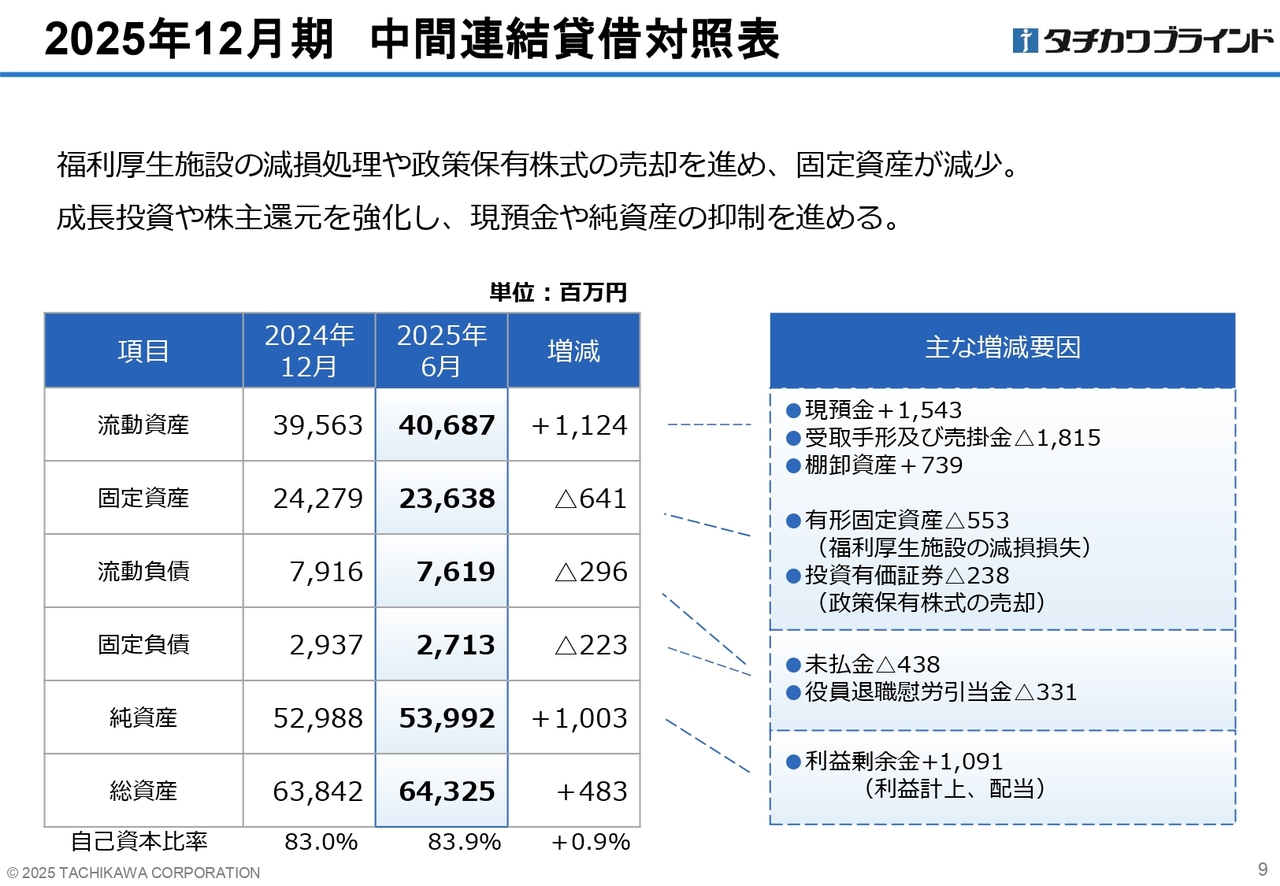

2025年6月末の連結貸借対照表の概要です。今年上期の総資産の動きとして特徴的なのは、保有不動産や政策保有株式の売却、福利厚生施設の減損計上を進めた結果、固定資産が6億4,100万円減少した点です。これは、総資産額の縮減に向けた活動の成果です。

棚卸資産については、主力ファブリック製品のリニューアル実施直後の現時点では前期末より7億3,900万円増加しています。ただし、今回リニューアルしたロールスクリーンやラインドレープでは、リニューアル前より生地柄数を絞り込み、購入ロットの見直しを含め、縮減に向けた取り組みを進めています。

2025年12月期 中間キャッシュ・フロー計算書

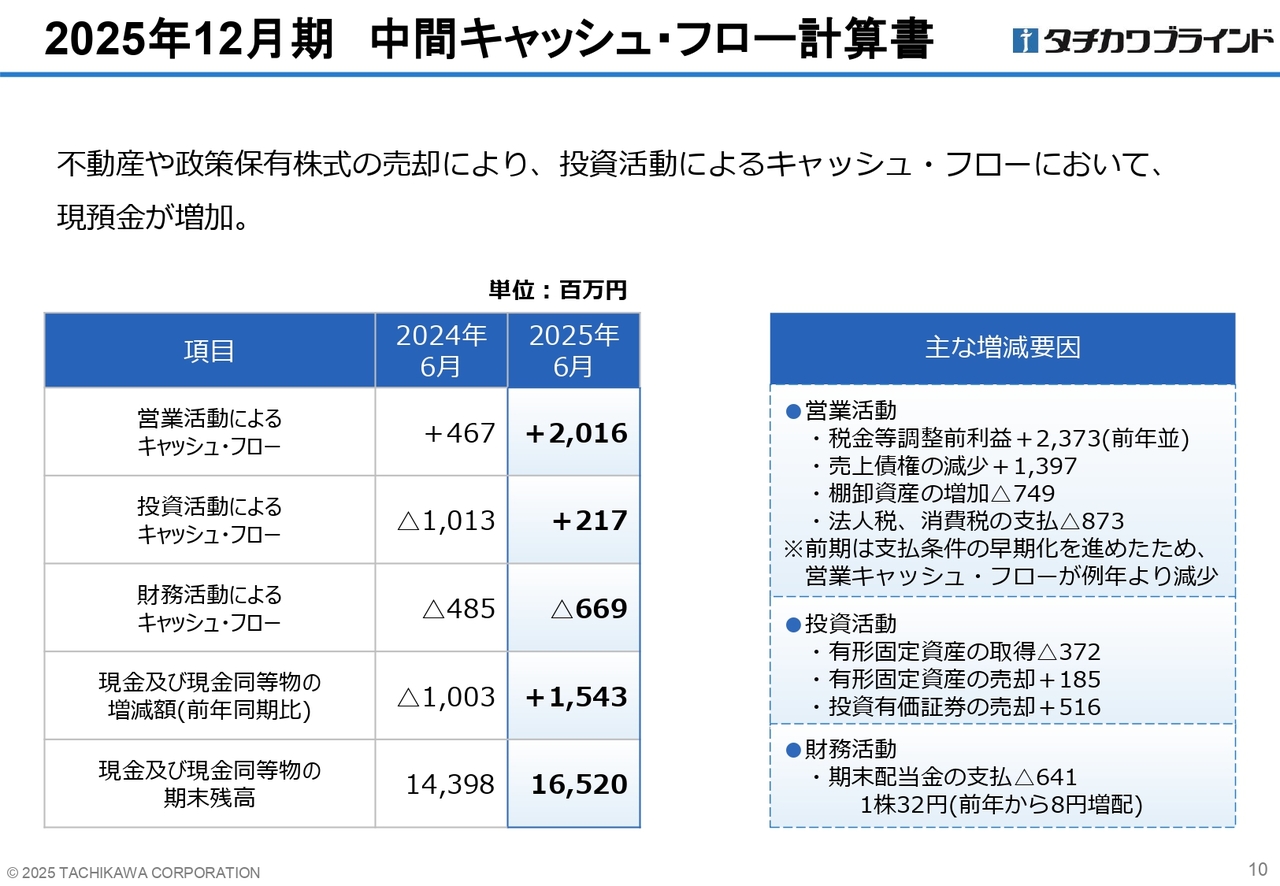

キャッシュフロー計算書の概要についてです。今年の上期における現預金は15億4,300万円増加しました。上期の特徴としては、保有不動産の売却が1億8,500万円、政策保有株式の売却が5億1,600万円あったことで、投資キャッシュフローが2億1,700万円のプラスとなった点が挙げられます。

また、営業キャッシュフローは前年同期より大きく改善していますが、これは昨年同時期に一部の支払先への支払条件を早期化したため、例年より少ない金額になった影響です。今年の上期は、利益相応の額を計上できています。

財務活動キャッシュフローについては、主に株主配当に関連しています。2024年期末では1株あたり32円と前年から8円の増配を実施し、当初の計画より増配ペースを速めていることから、キャッシュアウト額が年々増加しています。

中期経営計画 概要

2023年から2025年の中期経営計画の進捗状況についてご説明します。中期経営計画は、「タチカワビジョン2025 ~継続と進化~」というテーマのもと、「ものづくりとマーケティング」「経営基盤の強化」「サステナビリティへの取組み」に注力することを柱とし、継続すべき点は継続し、時代のニーズに応じて進化させるべき点は進化させていくことを基本方針としています。

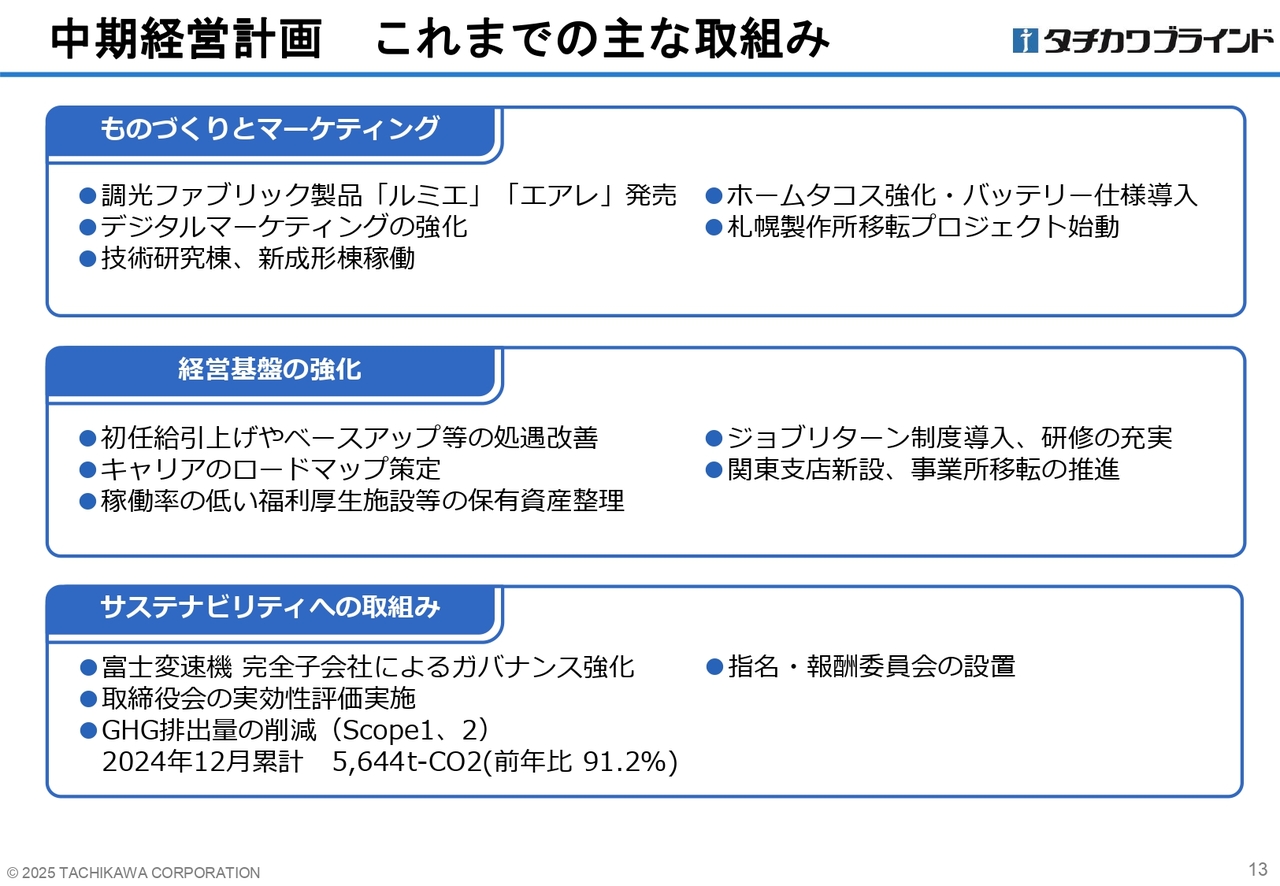

中期経営計画 これまでの主な取組み

まず、本中期経営計画におけるこれまでの主な取り組みをご説明します。「ものづくりとマーケティング」では、調光が可能なファブリック製品「ルミエ」や「エアレ」を発売したほか、家庭向け電動製品「ホームタコス」の強化など、成長製品と位置づけている製品の強化を図り、売上を伸ばしています。

また、設備投資では、2024年10月に技術研究棟が稼働し、メーカーとして研究開発に注力する体制を強化しました。

次に、「経営基盤の強化」では、人材への投資を最重要事項として捉え、人材確保や育成のため、処遇改善やキャリアのロードマップの可視化、研修の充実といった施策を講じてきました。また、関東支店の新設をはじめとする職場環境の整備も進めており、直近では広島支店の移転に向けた計画を進行中です。

「サステナビリティへの取組み」では、連結子会社であった富士変速機の完全子会社化や指名・報酬委員会の設置、取締役会の実効性評価の実施など、ガバナンス面の強化を進めてきました。さらに、温室効果ガス削減活動では、2030年までに2021年度比で30パーセント削減を目標に掲げ、省エネ生産や生産拠点の再エネへの切替えなどにより、毎年着実に削減が図られています。

中期経営計画 2025年度進捗状況

ここで、上期に発売した製品を一部ご紹介します。まず、当社の主力製品であるロールスクリーン「ラルクシールド」とタテ型ブラインド「ラインドレープ」のリニューアルです。

現在注目されている心の整え方や自分らしい暮らし方を表現した「ウェルビーイング」をテーマに、生地ラインナップを大幅にリニューアルしました。また、水拭きに適した「FEEL CLEAR」という新しい生地を追加したほか、遮熱や遮光性能などの機能性を持つ生地も拡充しました。

今回のリニューアルに合わせて、10パーセントアップの価格改定を実施し、収益力の向上にも努めています。

中期経営計画 2025年度進捗状況

成長製品として位置づけている電動製品の拡充についてご説明します。現在、家庭向け電動製品「ホームタコス」の強化を進めています。昨年、木製ブラインドから導入した電動製品のバッテリー使用について、今年はロールスクリーンやタテ型ブラインドなどに対象製品を広げてきました。

また、好評をいただいている調光タテ型ブラインド「エアレ」を電動化し、「ホームタコス エアレ」として発売したほか、IoTの急速な普及を背景に、スマートフォンのアプリで製品操作ができる「スマホ操作」を導入するなど、電動化を着々と拡充しています。今後も、さらに電動化に注力していく方針です。

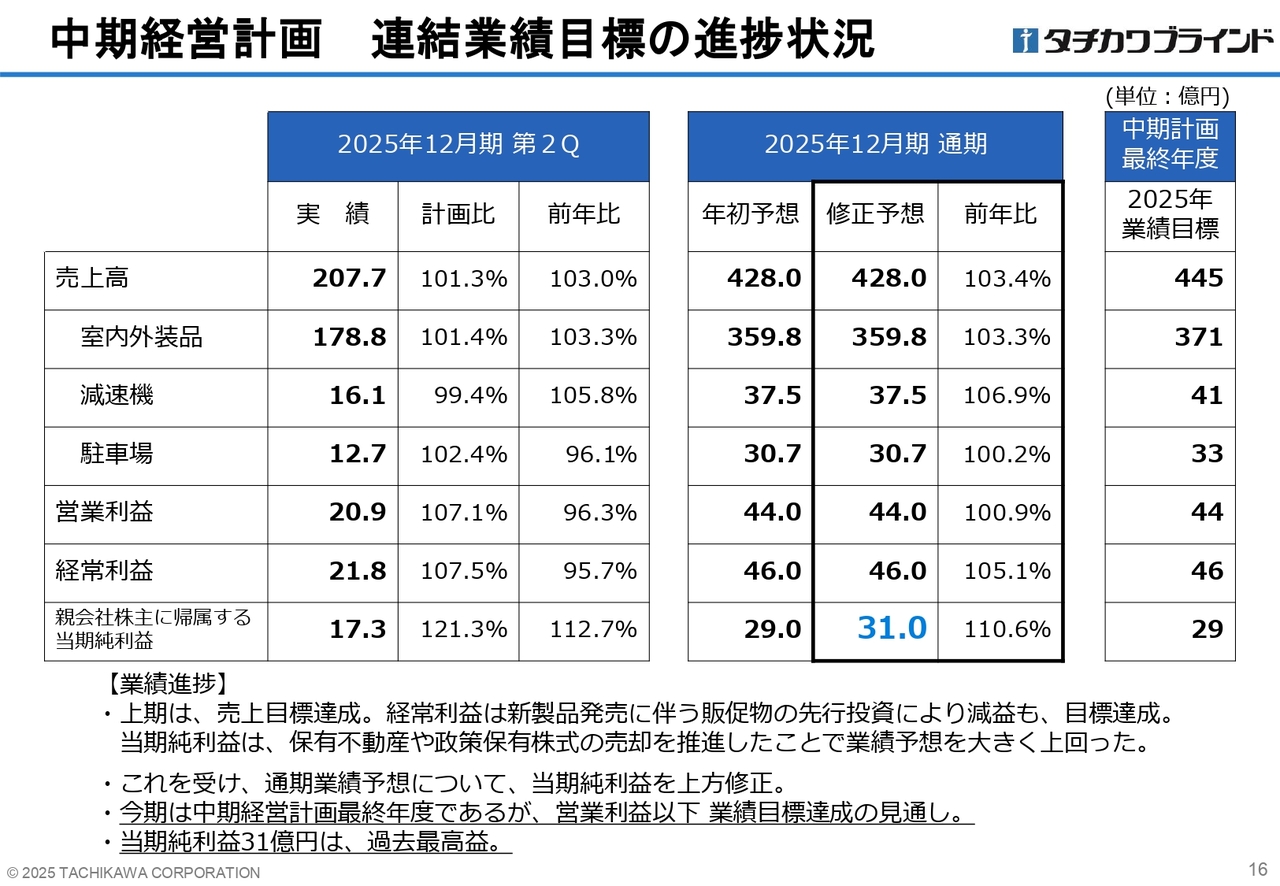

中期経営計画 連結業績目標の進捗状況

中期経営計画の業績目標の進捗状況についてご説明します。上期は新製品発売に伴う販促物の先行投資により減益となりましたが、年初の計画に対して売上および各利益が大きく上回り、好調を維持しています。

特に当期純利益は、保有不動産や政策保有株式の売却を推進したことで業績予想を大きく上回りました。この増加は通期業績にもつながるため、通期の当期純利益を年初の29億円から31億円に修正し、開示しました。

今期は中期経営計画の最終年度にあたり、通期業績見通しとして営業利益44億円、経常利益46億円、当期純利益31億円を見込んでいます。営業利益以下、各利益の目標達成が見えてきており、当期純利益は過去最高益を計上する見通しです。

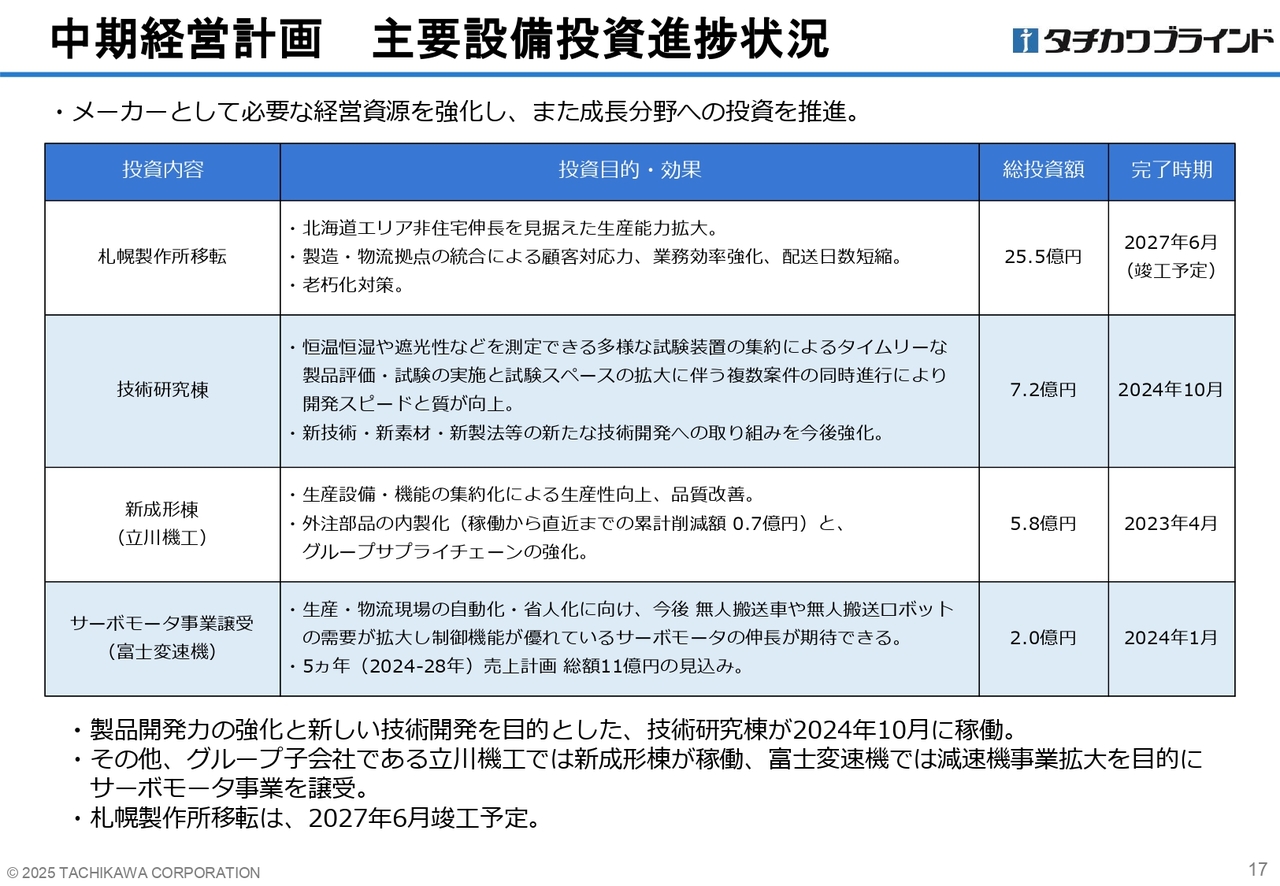

中期経営計画 主要設備投資進捗状況

主要設備投資の進捗状況をご説明します。本中期経営計画における主な設備投資は、「札幌製作所の移転」、「技術研究棟」、子会社 立川機工の「新成形棟」、そして子会社 富士変速機の「サーボモータ事業譲受」の4つです。

札幌製作所の移転は、総額25億5,000万円を投資し、北海道エリアの非住宅分野の成長を見据えた生産能力の拡大、物流拠点との統合による運送コスト削減、業務効率化を目的としており、2027年6月の竣工に向けて現在進行中です。

新成形棟は、総額5億8,000万円を投資し、2023年4月に稼働を開始しました。主に当社製品のパーツを生産する拠点として、生産性向上と外注部品の内製化によるコスト削減を図っています。

サーボモータ事業については、現在、生産や物流現場の自動化や省人化が進んでおり、無人搬送台車(AGV)や無人搬送ロボットの需要が拡大しています。こうした背景を受け、減速機関連事業の拡大に向けて、制御機能に優れたサーボモータ事業を取り込み、売上拡大を目指しています。当該事業は2億円で譲り受けましたが、2024年から2028年の5年間で総額11億円の売上を計画しています。

中期経営計画 主要設備投資進捗状況

特に重要な設備投資である技術研究棟についてご紹介します。技術研究棟は総額7億2,000万円を投じ、メーカーにおける重要な研究開発施設として2024年10月に稼働しました。

各拠点に点在していた各種試験設備を集約するとともに、最大高さ8メートルの製品検証設備や、実際の設置場所や使用方法を想定した環境下で実証実験を行える試験室などの研究・評価設備を充実させることで、研究開発のスピードと質を向上させていきます。

また、技術研究棟は「環境に配慮した建物であること」をコンセプトの1つに掲げています。建物における省エネ性能の第三者認証制度の中から、環境省が推奨する「BELS」および「ZEB」の認証取得を目指し、「BELS」については、6段階中の「最高位」を、「ZEB」については4段階中、創エネルギーを除いた年間のエネルギー消費量が国の基準に対して50パーセント以上削減できている建物に付与される「ZEB Ready」の認証取得に至りました。

今後は、技術研究棟を活用し、新技術・新素材・新製法などの新たな研究開発への取り組みを強化し、新たな価値提供に向けて注力していきます。

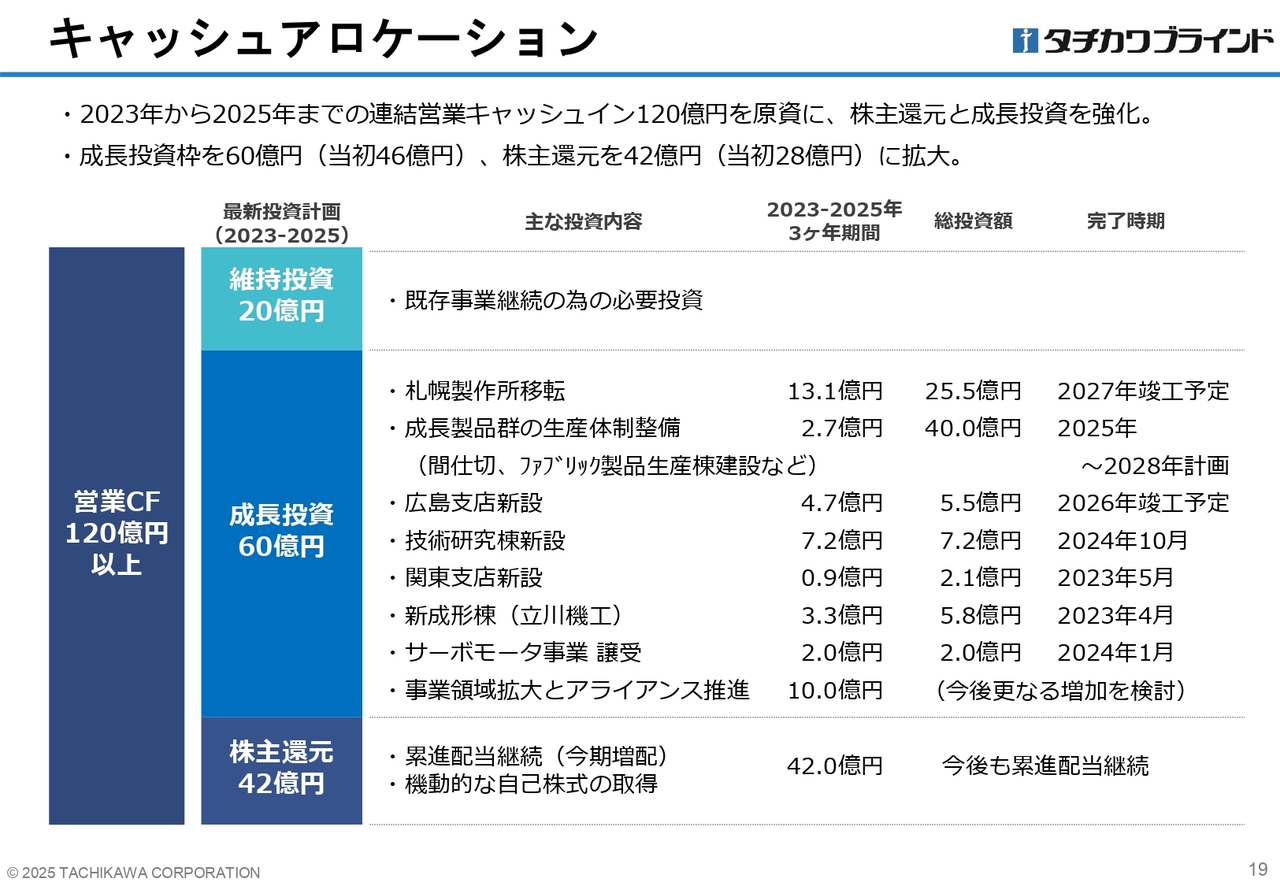

キャッシュアロケーション

キャッシュアロケーションについてご説明します。連結営業キャッシュフローは、2025年までの3年間で120億円以上を見込んでおり、これを原資に成長投資や株主還元を強化しています。

成長投資は当初46億円の計画でしたが、60億円まで拡大しました。先ほどご紹介した技術研究棟や札幌製作所の移転のほか、成長製品群の生産体制整備として、ファブリック製品の売上拡大を見据えた生産棟の建設などを計画し、着手していきます。

また、次期中期経営計画に向けて、事業領域の拡大を図るため、アライアンスなどの探索を進めるとともに、投資を拡大していく考えです。

株主還元については、当初の28億円から42億円へ拡大しました。累進配当を継続しつつ、今回の修正発表のとおり、増配ペースの引き上げを順次検討しています。また、機動的な自己株式取得も視野に入れ、株主還元を強化していきます。

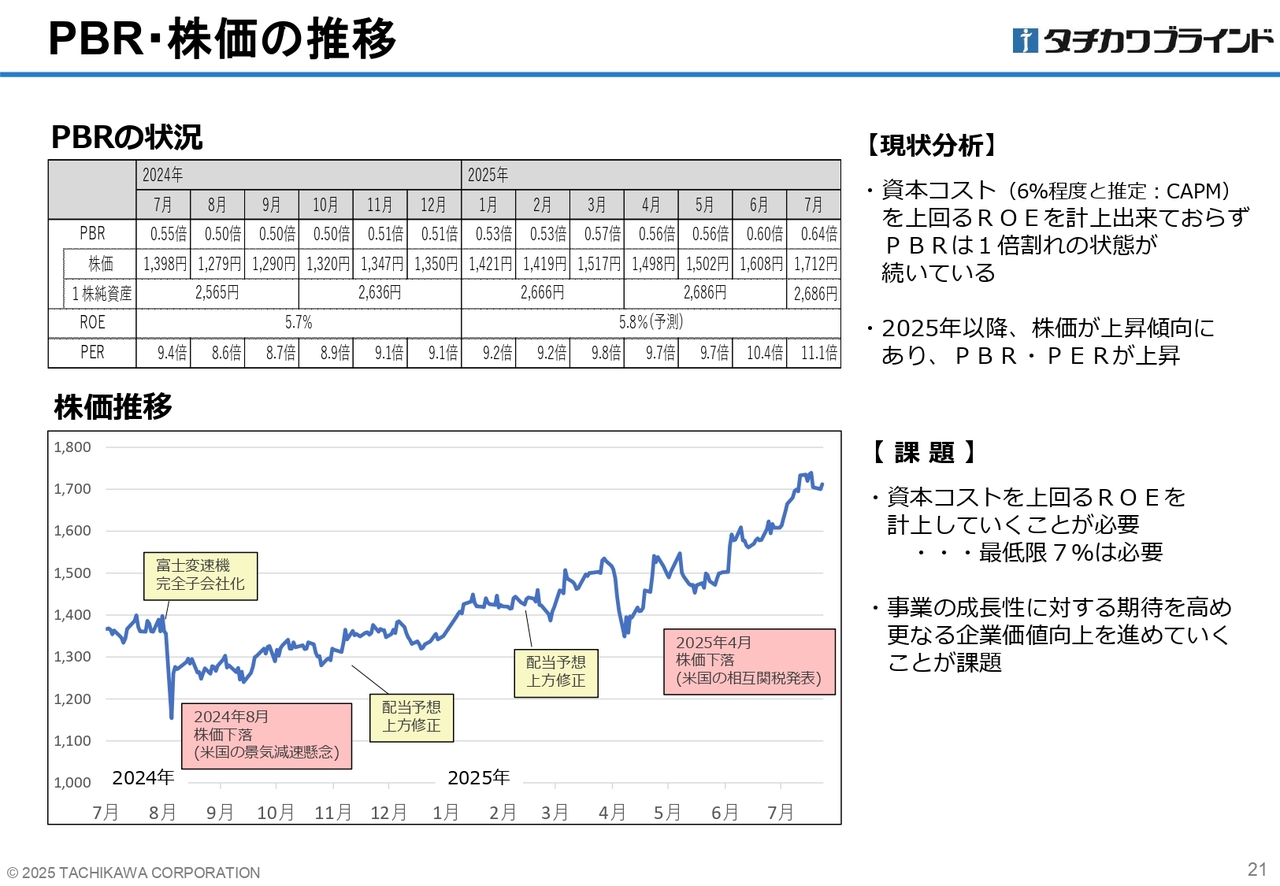

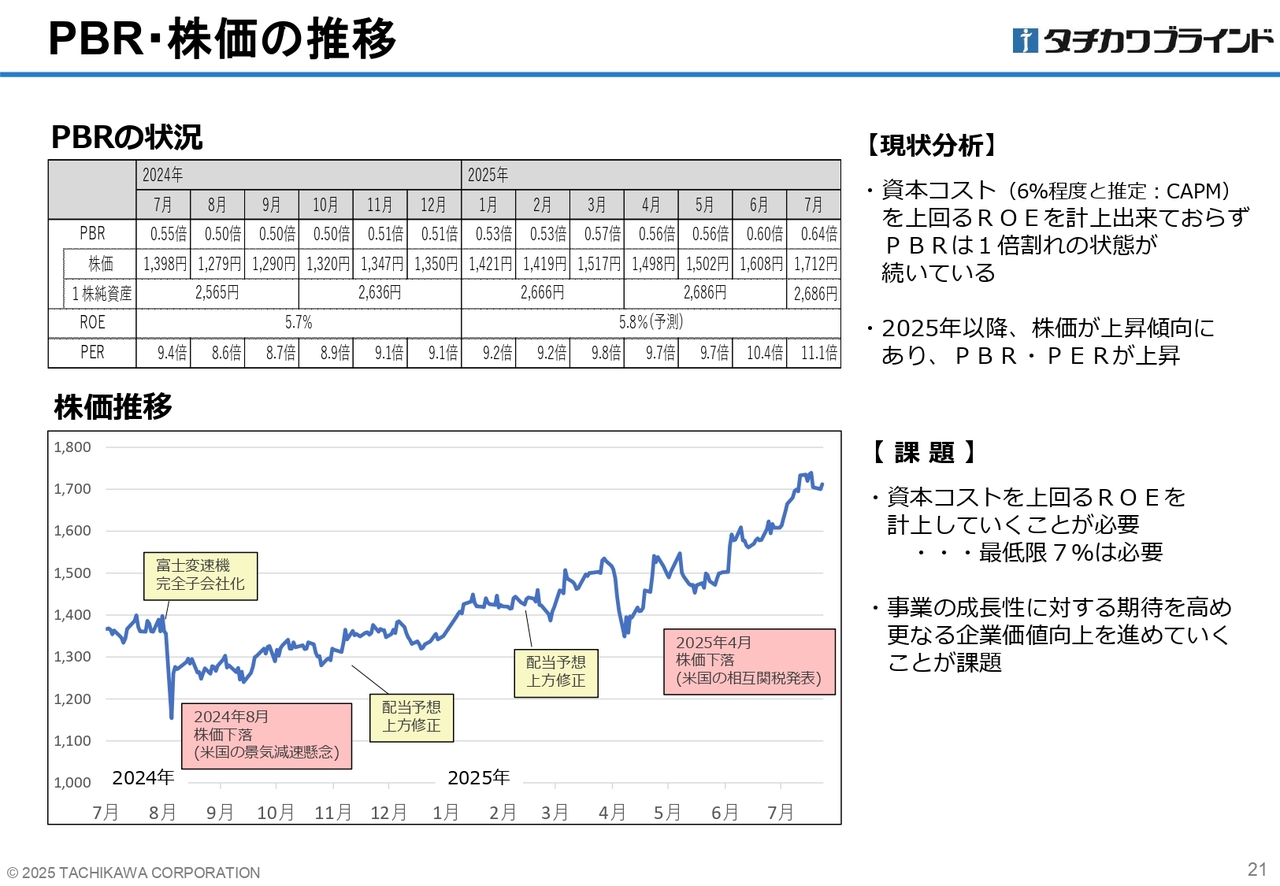

PBR・株価の推移

当社では資本コストや株価を意識した経営の実現に向け、2023年度より取り組みを進めています。最新の分析結果や直近の課題、取り組み状況についてご説明します。

昨年下期のPBRは0.5倍前後で推移していましたが、今年は株価が上昇傾向にあり、直近のPBRは0.6倍を超えるまで上昇しています。株価上昇に関しては、昨年11月頃から増配ペースを速めたことなどが市場で評価されているものと考えています。

さらに株価を向上させるためにはROEの改善が必要です。しかしながら、昨年のROEは5.7パーセントで、当社が捉えている資本コストである6パーセント前後を上回るROEを計上できていない点を課題と認識しています。

また、ROEだけではなく、PERも改善させていく必要があり、事業の成長性を投資家のみなさまにいち早く示し、成長への期待を高めていただくことが課題と考えています。

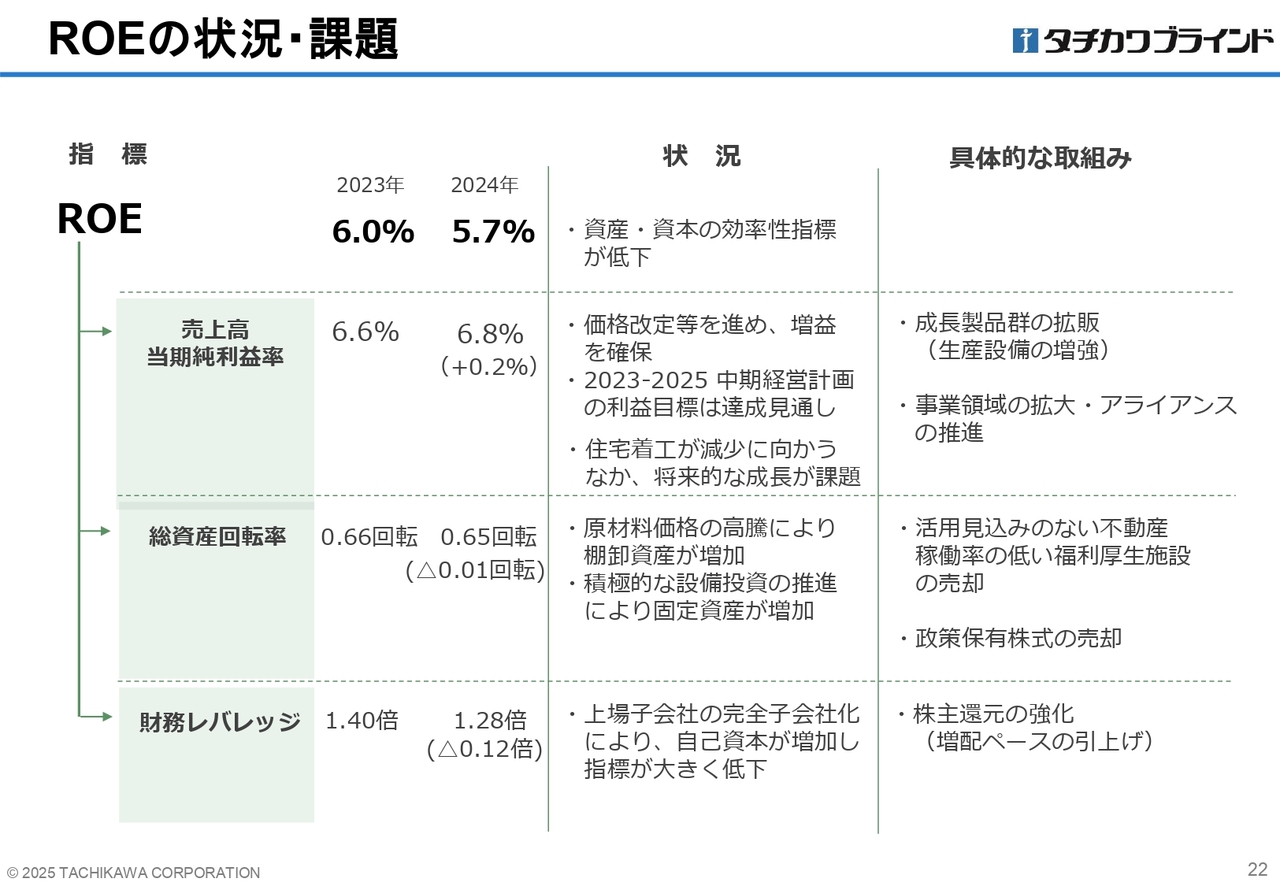

ROEの状況・課題

ROEについては、収益性の指標である売上高当期純利益率、資産効率性の指標である総資産回転率、財務健全性の指標である財務レバレッジに分解し、それぞれ対策を講じています。昨年度には、上場子会社の完全子会社化を進めた結果、非支配株主持分が自己資本に取り込まれ、財務レバレッジが大きく低下し、2023年には6パーセントを計上したROEは昨年5.7パーセントに低下しました。

当社のROEが低調な理由としては、貸借対照表に課題があり、総資産額や自己資本の縮減が大きな問題となっています。収益性の指標である「売上高当期純利益率」については、現在の中期経営計画の利益目標を達成する見込みですが、住宅着工数が今後縮小に向かう中での将来的な成長や事業領域の拡大が課題です。そのため、M&Aやアライアンスの検討を進めています。

また、当社は売上規模に対して多くの総資産を保有しており、「総資産回転率」の低さが課題となっています。しかし、これまでもご説明してきたとおり、活用見込みのない不動産や稼働率の低い福利厚生施設、政策保有株式の売却を進めています。

昨年指標が低下した「財務レバレッジ」についてですが、今回増配を発表したとおり、株主還元の強化を継続的に進めています。これらの取り組みを進める中で、貸借対照表関連の指標の改善には時間を要するため、まずは目先の目標であるROE7パーセントを早期に実現していきます。

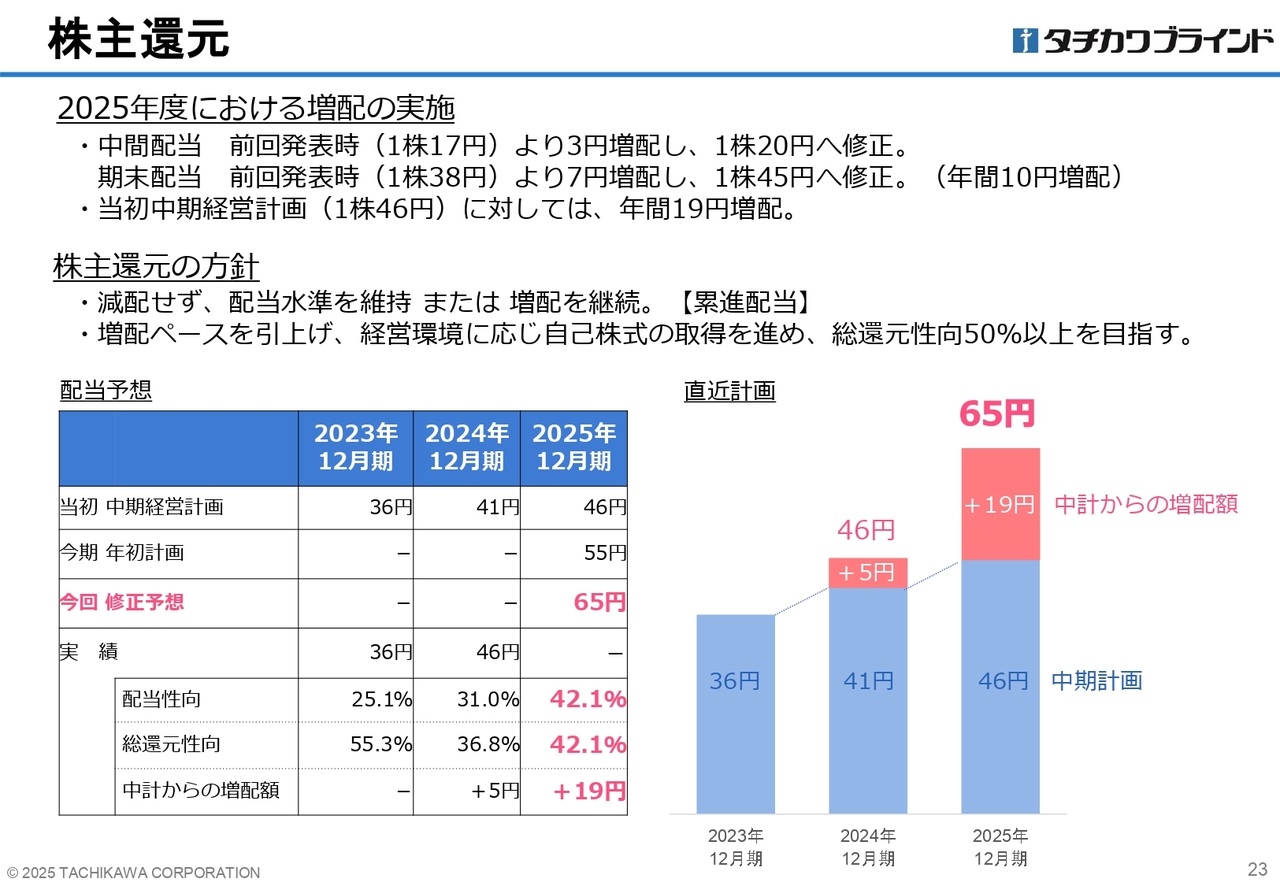

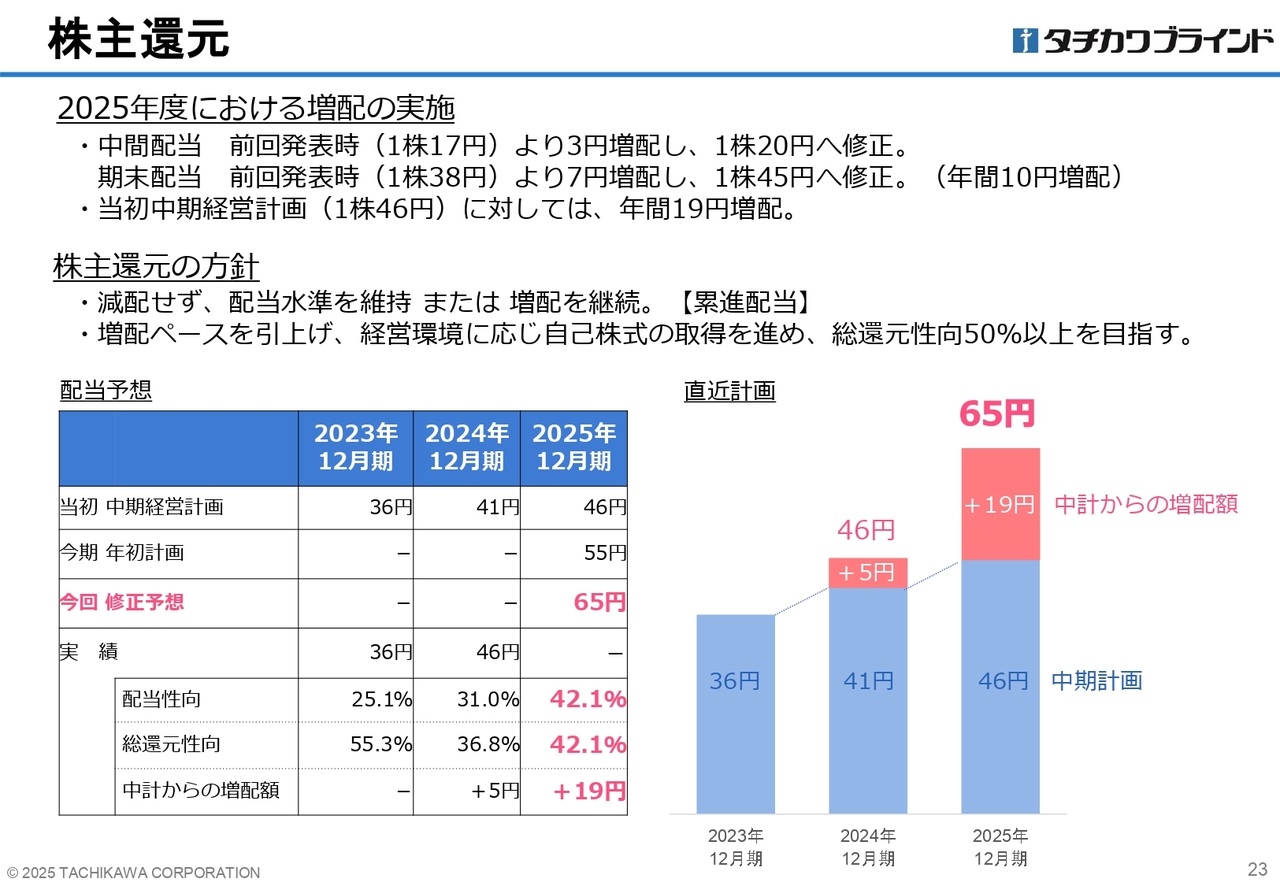

株主還元

株主還元の方針として累進配当を掲げており、中期経営計画期間中に予定していた年5円の増配ペースを、昨年より引き上げています。

2024年は当初の予定配当額を5円増配し、46円の配当を実施しました。2025年の配当については、年初に見込んでいた55円をさらに増額し、年間65円の配当を予定しています。今年の業績見通しに対し、配当性向は42.1パーセントとなり、当社が還元目標として掲げている総還元性向50パーセントに近づきます。

次期中期経営計画でも累進配当の方針を変える予定はなく、来年以降の早い時期に総還元性向50パーセントを達成できる見通しです。

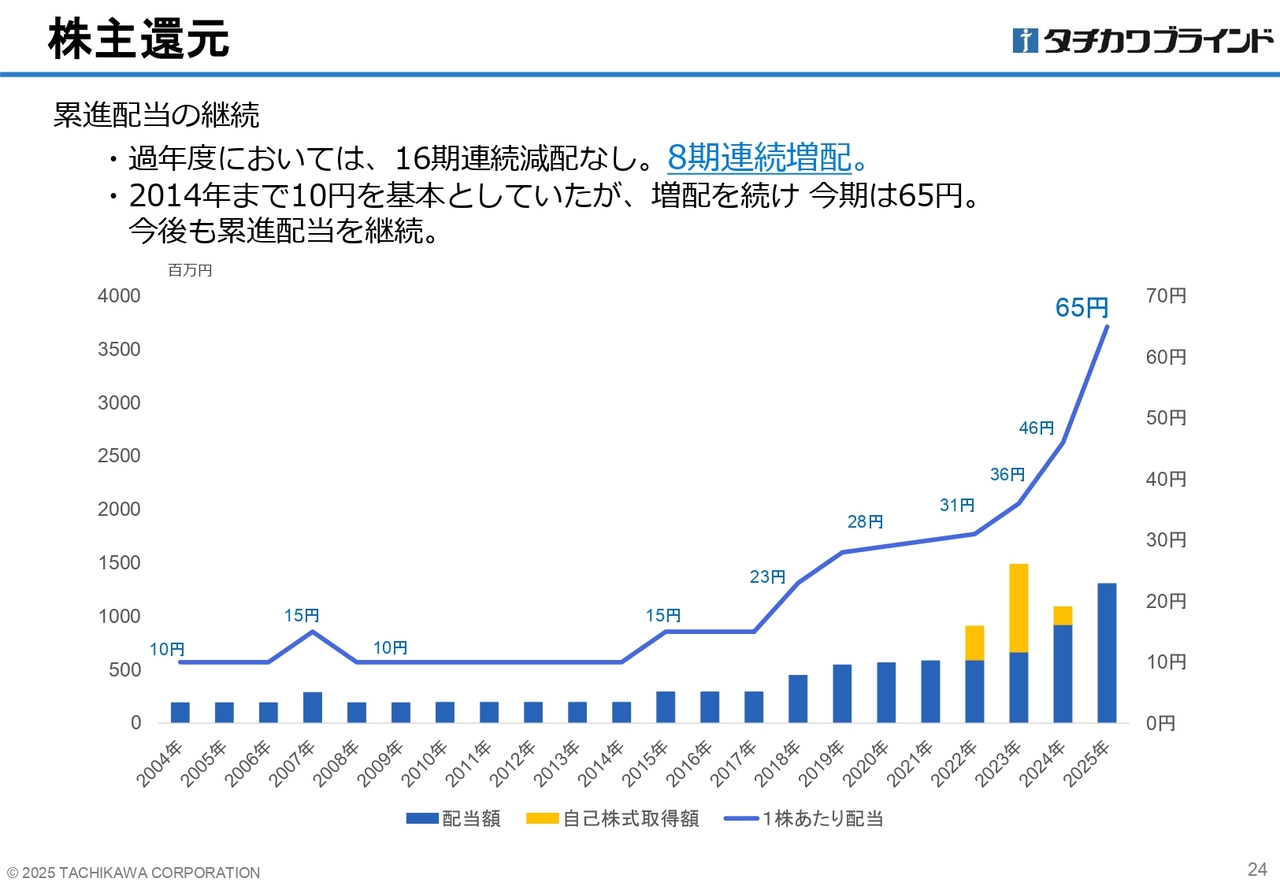

株主還元

続きまして、株主還元の状況についてご説明します。2014年までは安定配当を方針としており、記念配当を実施した2007年を除いて年間10円配当を維持していましたが、2015年以降は徐々に増配を進め、2021年には30円台まで上昇しました。2023年から2025年の中期経営計画期間においては累進配当の方針を掲げ、さらに増配ペースを引き上げた結果、今期には65円まで増加しました。

過年度を振り返ると、16期連続で減配を行うことはなく、また、2018年からは8期連続で増配を継続しています。

以上で、本日のご説明を終了します。最後までご清聴いただき、ありがとうございました。

質疑応答:新TOPIX基準に対する自己分析について

「政策保有株式や不動産の売却による資本効率の改善、株主還元のさらなる向上策の実施など、企業価値向上策を高く評価していますが、現状は時価総額370億円、PBR0.67倍です。新TOPIX基準に対する現在の自己分析についてご教示ください」というご質問です。

当社では株価向上やPBR改善に向けたさまざまな取組みを進めていますが、昨年下期より増配ペースを速めてきたこと等もあり、直近の株価は1,800円前後、PBRは0.67倍まで上昇しています。しかしながら、当社の課題としては、昨年末のROEが5.7パーセントと低い水準にとどまっていることが挙げられ、改善に向けて資産売却などの取組みを進めていますが、上場会社に求められるROE8パーセントまでの改善には、暫く時間がかかる見通しです。 株主還元の強化はかなり力を入れて進めてきましたが、今後は当社の成長性について投資家のみなさまに期待を持っていただけるよう、現在社内で成長戦略の具体化に取り組んでいます。

TOPIX構成銘柄に残るための新基準は、浮動株時価総額230億円前後と見ていましたが、現在の日経平均株価の状況を見ると、採用に至る基準はもっと高くなっているものと思われます。当社も株価を改善させてきましたが、それでも浮動株時価総額はおそらく160億円前後ですので、新基準が適用されるまでの残り約1年でこれを達成するのは、厳しい状況だと考えています。構成銘柄に残るには厳しい状況ですが、プライム市場の上場を維持していくためには、株価向上や株式の流動化を進めていくことが必要であり、引き続き活動を強化していきたいと考えています。

質疑応答:駐車場装置関連事業の増益要因とシナジー効果について

「駐車場装置関連事業について、売上の増収以上に営業利益が進捗した印象です。増収効果以外に、例えば富士変速機子会社化の影響やシナジーによる効果があれば説明してください」というご質問です。

駐車場装置関連事業の増益の要因についてですが、先ほどご説明したとおり、製品構成として新築よりも改造・改修、さらにメンテナンス保守といった利益率の高い分野が好調だったことが主な要因です。

一方、完全子会社化の影響やシナジー効果についてですが、まず富士変速機と当社で定期的に情報共有やミーティングを行い、シナジー効果を高める取り組みを増加させています。

減速機事業ではインテリア商材だけでなく機械装置も取り扱う当社の主要な得意先である商社が主催する大規模な展示会に、富士変速機が出展できるようになるなど、減速機の拡販に向けた富士変速機との連携を強化しています。

また、駐車場装置に関しては、当社の法人部隊とともにゼネコンやデベロッパーなどを協働で攻略し、幅広く受注獲得を図っています。現時点では売上や利益にすぐに結びついていない部分もありますが、この取り組みを継続し、効果につなげていきたいと考えています。

質疑応答:売上高と利益の上振れ余地、販管費の見通しについて

「売上高について、中期経営計画の目標である445億円に対し、期初の計画時点では428億円となった一方で、現時点では207億円となり、増収の中間決算となりました。売上高については、計画対比で上振れ余地があるかどうか、またそれに伴う利益面での上振れ余地についても教えてください。また、販管費については前年比で6パーセントほど増加していますが、下期においても同様の水準でコスト面がかかると見てよいですか?」というご質問です。

まず、売上についてですが、室内外装品については、今年4月に建築物省エネ法などの改正があり、新築建物に省エネ基準の適合が義務づけられたことで、3月に住宅着工の駆け込みが発生し、その後反動減が見られる状況です。その点が懸念材料であるものの、直近の売上状況に大きな影響は表れていません。

また、10月から業務用ブラインドの価格改定を実施する予定であり、これらを踏まえても売上を確保していく見込みです。

一方で、減速機や駐車場については予算を達成できない見通しです。しかし、室内外装品が牽引することで、全体の年間売上目標の達成を見据えています。

販管費については、下期に運送費の値上げや処遇改善による人件費の増加が見込まれます。ただし、ロールスクリーンやラインドレープなどの製品リニューアルに伴うカタログサンプル帳などの高額な先行投資については、上期で完了しています。そのため、下期には大きな販管費の計上予定はありません。

質疑応答:今回の増配の背景について

「還元方針に掲げている総還元性向50パーセント以上は変わっておらず、通期業績予想の修正においても営業利益の見通し等は据え置かれている中、どのような背景で今回の増配に至ったかをご教示ください」というご質問です。

今回、通期業績予想の修正を行いましたが、修正したのは当期純利益のみです。売上高や 営業利益が目標値を上回ることも想定されましたが、下期の売上動向によるところが大きく、今回は据え置きとしました。

今回、上期の当期純利益が目標値を上回ったこと、また通期の当期純利益予想を修正した主な要因は、有価証券売却益3億6,900万円を計上したことによります。政策保有株式の売却は数年前から進めていますが、今年の上期に売却した株式は、発行体が非上場化を進めたものとなります。非上場化に伴いTOBが公表され、当社もこれに応じざるを得ない状況になり、想定していない時期に有価証券売却益が発生した、という経緯です。

この要因は通期業績にも影響しますので、通期の当期純利益を 当初目標の29億円から31億円に上方修正しました。

当社は、株主還元目標に総還元性向50パーセント以上の達成を掲げていますが、その達成には配当性向を上げていくことが重要だと考えています。当期純利益を31億円に上方修正した場合、当初の配当予想 年間55円を据え置いたままだと、配当性向は当初見込んでいた38パーセントから35パーセントに下がってしまうため、今回の増配では、配当性向40パーセントを超える配当を行うこととしました。年間配当を10円増配し65円とすることで、今年は配当性向42パーセントを見込んでいます。

今後も累進配当を継続していくことで、総還元性向50パーセントはそれほど遠くない時期に達成できるものと考えています。達成後の還元方針については、現在策定している次期中期経営計画の中で検討しています。

質疑応答:次期中期経営計画の方向性について

「次期の中期経営計画について、方向性など、お答えできる範囲でお聞かせください」というご質問です。

売上に関しては、当社の製品を基軸とした売上拡大が基本方針です。その中で、電動製品、調光が可能なファブリック製品、間仕切り製品を成長性の高い製品として中心に据え、売上拡大を見込んでいます。また、次期中期経営計画の期間中には、首都圏を中心とした非住宅の大型物件の売上計上も見込んでいます。

利益面では、売上拡大に加え、政策保有株式の売却なども含めて利益向上を図ることを検討していきたいと考えています。

施策面では、成長製品群の生産体制を整備するため、大型投資を含めた取り組みを進め、技術研究棟における将来を見据えた研究開発も推進していきます。

新規事業領域の拡大に向けては、M&Aやアライアンスを検討し、川上から川下まで幅広く探索を進めています。例えば、内装業者を取り込んで商材を拡大していくこと、また、住設メーカーとアライアンスを組んで、リフォームの強化を図ることも視野に入れながら進めていきたいと考えています。

経営基盤に関しては、DX投資や人的資本投資を中心に推進していく予定です。DXに関しては、製造ラインの最適化や省人化、自動化の設備を導入しながら推進することを中心に考えています。また、在庫管理においてアナログな部分があるため、最新システムやAIを活用したシステム導入を併せて検討していきます。

この銘柄の最新ニュース

ブラインドのニュース一覧- 出来高変化率ランキング(9時台)~カナモト、月島HDなどがランクイン 2025/12/08

- 出来高変化率ランキング(9時台)~ブルーイノベ、サイバダインなどがランクイン 2025/12/04

- コーポレート・ガバナンスに関する報告書 2025/11/18 2025/11/18

- 決算プラス・インパクト銘柄 【東証プライム】引け後 … 三井物、伊藤忠、ヤマハ発 (11月5日発表分) 2025/11/06

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … 三井物、伊藤忠、ヤマハ発 (11月5日発表分) 2025/11/06

マーケットニュース

- 新技術立国構想の本丸、株高エネルギー蓄積中の「R&D」関連株 <株探トップ特集> (12/10)

- 明日の株式相場に向けて=AIトレード凌駕する中期逆張り有望株 (12/10)

- ラガルドECB総裁 成長率予測は上方修正される見通し (12/10)

- 本日の【新規公開(IPO)】公開価格決定 (10日大引け後 発表分) (12/10)

おすすめ条件でスクリーニングされた銘柄を見る

立川ブラインド工業の取引履歴を振り返りませんか?

立川ブラインド工業の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。